この記事では、ビルの所有者が入居しているテナントから水道光熱費等の共益費を領収した場合の会計処理と消費税の取扱いについて解説します。

テナントから領収するビルの共益費の取扱い

国税庁が公表している質疑応答事例『テナントから領収するビルの共益費』において、次のような回答があります。

【照会要旨】

ビル管理会社等がテナントから受け入れる水道光熱費等の共益費等は、いわゆる「通過勘定」という実費精算的な性格を有することから、課税の対象外としてよいでしょうか。【回答要旨】

ビル管理会社等が、水道光熱費、管理人人件費、清掃費等を共益費等と称して各テナントから毎月一定額で領収し、その金額の中からそれぞれの経費を支払う方法をとっている場合には、ビル管理会社等が領収する共益費等は課税の対象となります。

また、水道光熱費等の費用がメーター等によりもともと各テナントごとに区分されており、かつ、ビル管理会社等がテナント等から集金した金銭を預り金として処理し、ビル管理会社等は本来テナント等が支払うべき金銭を預かって電力会社等に支払うにすぎないと認められる場合には、当該預り金はビル管理会社等の課税売上げには該当しません。【関係法令通達】

消費税法第2条第1項第8号、基通10-1-14

上記の解答要旨をまとめると、共益費の取扱いは次のようになります。

毎月一定額を領収している場合

水道・ガス・電気料金等の共益費について、毎月一定額を領収している場合は、ビルの貸付けの対価に含まれ、全体が課税売上げとなります。

なお、簡易課税制度を適用している場合は、共益費等を含む全体が建物貸付けの対価として「不動産業」に該当し、第六種事業となります。

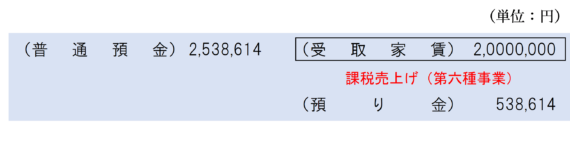

メーター等で測定した実費を「預り金」で処理している場合

水道・ガス・電気料金等の共益費について、メーター等で測定した各テナントが負担すべき実費相当額を「預り金」として処理している場合は、当該預り金は課税売上げに該当せず不課税となります。

メーター等で測定した実費を収益として処理している場合

メーター等で測定した実費を収益として処理している場合は、当該実費相当額の課税売上げとなります。

(資産の貸付けに伴う共益費)

10-1-14 建物等の資産の貸付けに際し賃貸人がその賃借人から収受する電気、ガス、水道料等の実費に相当するいわゆる共益費は、建物等の資産の貸付けに係る対価に含まれる。

ここで、簡易課税制度を採用している場合について、「電気、ガス、水道料等の実費に相当するいわゆる共益費」が建物の貸付対価に含まれ第六種事業となるか、電気、ガス、水道水の販売の対価として第一種事業となるかは、領収額と実際の支払額との差額を精算しているかにより異なります。

各テナントへの請求額の計算方法の関係等により、領収額と実際の支払額との間に差額(利益)が生じており、当該差額について精算していない場合は、実質的に当社において仕入れた電気、ガス、水道水を各テナントに販売しているものと考えられます。

この場合、他の者から購入した商品をその性質、形状を変更しないで他の事業者に対して販売する事業に該当するものとして第一種事業に該当します。

なお、領収額と実際の支払額との間に差額を精算している場合は、上記のように第一種事業に該当するものとは考えられず、当該共益費部分は上記通達の記載通り建物の貸付対価に含まれるものとして「第六種事業」に該当します。

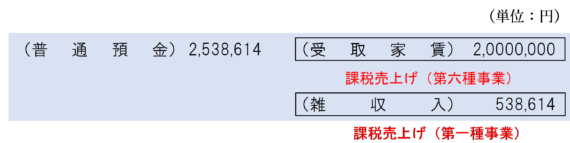

領収額と実際の支払額との差額を精算していない場合

水道・ガス・電気料金等の共益費について、メーター等で測定した各テナントが負担すべき実費相当額を収益として処理している場合は、当該共益費等の額は「雑収入」などの収益勘定で処理します。

この場合、共益費等の実費相当額の簡易課税の事業区分は、水道局・ガス会社・電力会社から仕入れた水道水・ガス・電気をその性質、形状を変更しないで他の事業者に対して販売する事業に該当するものとして第一種事業に該当します。

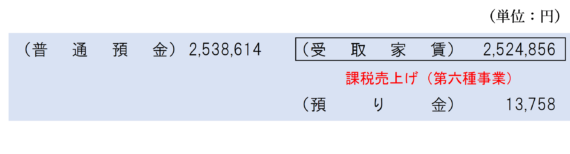

領収額と実際の支払額との差額を精算している場合

水道・ガス・電気料金等の共益費について、水道・ガス・電気料金の実際の支払額を収益として処理し、領収額と実際の支払額の差額を精算することとしている場合は、当該共益費等の額は「受取家賃」に含めて収益勘定で処理します。

なお、簡易課税の事業区分は、当該共益費も含む「受取家賃」の金額全体が「不動産業」として第六種事業となります。

後日各テナントに返還する、共益費の領収額と実際の支払額の差額(538,614円-524,856円=13,758円)は「預り金」などの負債勘定で処理します。

まとめ

ビルの所有者が、入居しているテナントから水道光熱費等の共益費を領収した場合の消費税の取扱いをまとめると次のようになります。

| 共益費等の経理方法 | 課否判定 | 簡易課税の事業区分 | |

| 毎月一定額を領収している | 課税売上げ | 第六種事業 | |

| メーター等で測定した実費を「預り金」で処理している | 不課税売上げ | - | |

| メーター等で測定した実費を収益として処理している | 領収額と実際の支払額との差額を精算していない | 課税売上げ | 第一種事業 |

| 領収額と実際の支払額との差額を精算している | 課税売上げ(返還する差額は不課税) | 第六種事業 | |

毎月一定額を領収している場合は共益費等を含む全体が課税売上げとなりますが、そうでない場合は実費を「預り金」として処理するのが最も有利な方法となります。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 118 | テナントビルから収受する共益費 |

| 513 | 預り金として処理しているテナントビルから収受する共益費 |

消費税法 プラスの一問一答

| 問題番号 | タイトル |

| 2319 | 事務所用建物の共益費 |

| 2412 | テナントから収受する電気使用量収入 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)