令和5年10月1日から、消費税のインボイス制度(適格請求書等保存方式)がスタートしました。

インボイス制度の導入に際して、様々な経過措置が設けられることとなりました。

しかし、e-Govなどで消費税法の条文を見ても経過措置はどこに掲載されているのかわかりにくいため、「経過措置の条文ってどこに載ってるの?」と疑問に思う方も多いかと思います。

今回は、どうやったら経過措置の条文を見ることができるのか解説したいと思います。

インボイス制度に関連する主な条文

インボイス制度の導入に際して、様々な経過措置が設けられることとなりました。

実務や試験勉強をする上で特に重要度の高い経過措置をまとめると次のようになります。

③ 免税事業者等からの課税仕入れの80%控除の経過措置

④ 免税事業者等からの課税仕入れの50%控除の経過措置

⑤ 少額特例

実はこれらの経過措置、どこに掲載されているか探すのが結構大変なんです。

どこに載っているか知ってさえいればすぐに見つかるのですが、知らないと「附則の迷路」に迷い込み、路頭に迷うこととなってしまいます。

この記事では、これらの経過措置の条文をどうやったら見ることができるのか解説します。

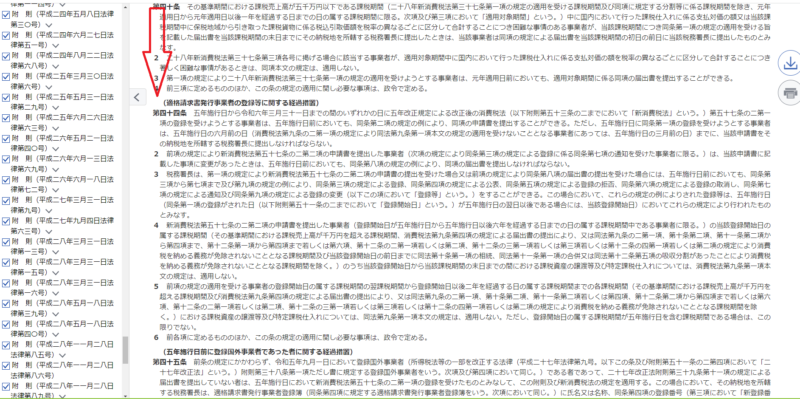

附則は本法の条文の下にある

改正法附則のインボイス制度に関する主な経過措置の見つけ方

適格請求書発行事業者の登録に関する経過措置、2割特例、80%(50%)控除の経過措置、少額特例などのインボイス制度に関連する主な経過措置は、消費税法の条文の「附則(平成28年3月31日法律第15号)」という場所に載っています。

アクセスの仕方は、まず、Googleなどの検索エンジンで「消費税法 e-Gov」などのキーワードで検索してください。たいてい検索結果の一番上に「消費税法 - e-Gov法令検索」が出てきますので、それをクリックします。

e-Govにアクセスすると、消費税法の条文がすべて見ることができます。

左側(スマホの場合は画面下)に条文の目次があるので、ず~っと下の方までスクロールして、「附則(平成二八年三月三一日法律第一五号)」と書かれているところをクリックします。

次に、本文ページ側(右側)を下にスクロールしていくと、44条あたりからインボイス制度に関連する経過措置が掲載されています。

附則はいっぱいあるので、インボイス制度に関連する主な経過措置は「平成28年の15号」と覚えておくようにしましょう。

これを覚えておかないと、附則だらけの迷路で迷子になってしまいます。(僕は本法の下の附則だらけのエリアを「附則ラビリンス」と呼んでいます。)

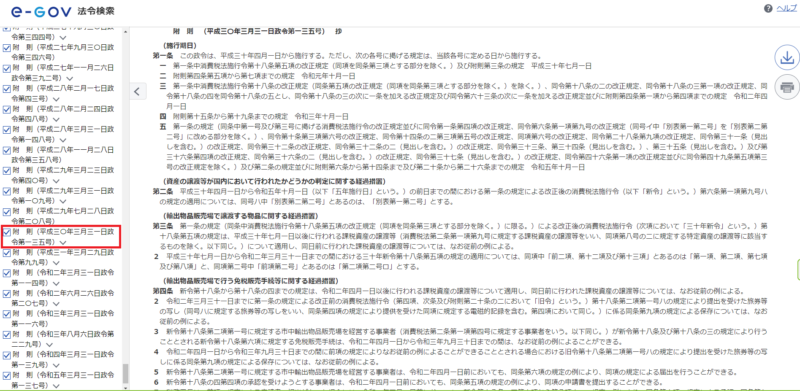

改正令附則のインボイス制度に関する主な経過措置の見つけ方

改正消費税法施行令附則の見つけ方も同様です。

まず、Googleなどの検索エンジンで「消費税法施行令 e-Gov」などのキーワードで検索してください。たいてい検索結果の一番上に「消費税法施行令 - e-Gov法令検索」が出てきますので、それをクリックします。

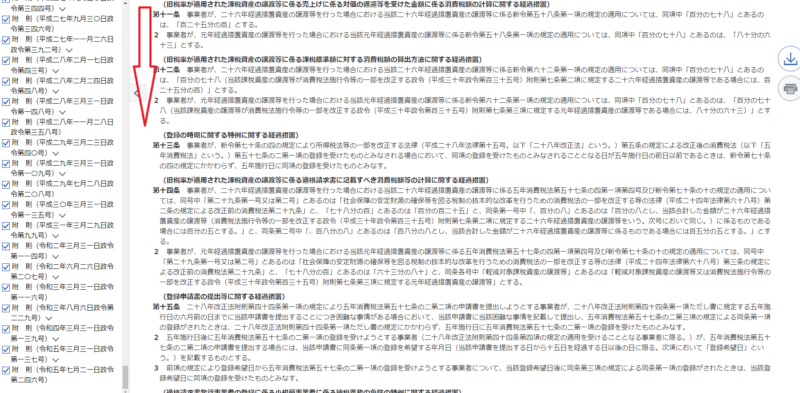

左側の目次(スマホの場合は画面下の目次をタップ)を下の方にスクロールすると附則ラビリンスに突入するので、その中から「附則(平成三〇年三月三一日政令第一三五号)」と書かれているところをクリックします。

次に、本文ページ側(右側)を下にスクロールしていくと、13条あたりからインボイス制度に関連する経過措置が掲載されています。

改正令の附則についても、インボイス制度に関する主な経過措置は「平成30年」に載っていると覚えておきましょう。

これも覚えていないと、附則ラビリンスで迷子になってしまいます。

適格請求書発行事業者の登録に関する経過措置

e-Govにアクセスするのが面倒くさいという方向けに、インボイス制度に関連する主な経過措置の条文をそのままコピペして掲載しておきます。

(適格請求書発行事業者の登録等に関する経過措置)

第四十四条 五年施行日から令和六年三月三十一日までの間のいずれかの日に五年改正規定による改正後の消費税法(以下附則第五十三条の二までにおいて「新消費税法」という。)第五十七条の二第一項の登録を受けようとする事業者は、五年施行日前においても、同条第二項の規定の例により、同項の申請書を提出することができる。ただし、五年施行日に同条第一項の登録を受けようとする事業者は、五年施行日の六月前の日(消費税法第九条の二第一項の規定により同法第九条第一項本文の規定の適用を受けないこととなる事業者にあっては、五年施行日の三月前の日)までに、当該申請書をその納税地を所轄する税務署長に提出しなければならない。

2 前項の規定により新消費税法第五十七条の二第二項の申請書を提出した事業者(次項の規定により同条第三項の規定による登録に係る同条第七項の通知を受けた事業者に限る。)は、当該申請書に記載した事項に変更があったときは、五年施行日前においても、同条第八項の規定の例により、同項の届出書を提出しなければならない。

3 税務署長は、第一項の規定により新消費税法第五十七条の二第二項の申請書の提出を受けた場合又は前項の規定により同条第八項の届出書の提出を受けた場合には、五年施行日前においても、同条第三項から第七項まで及び第九項の規定の例により、同条第三項の規定による登録、同条第四項の規定による公表、同条第五項の規定による登録の拒否、同条第六項の規定による登録の取消し、同条第七項の規定による通知及び同条第九項の規定による登録の変更(以下この項において「登録等」という。)をすることができる。この場合において、これらの規定の例によりされた登録等は、五年施行日(同条第一項の登録がされた日(以下附則第五十一条の二までにおいて「登録開始日」という。)が五年施行日の翌日以後である場合には、当該登録開始日)においてこれらの規定により行われたものとみなす。

4 新消費税法第五十七条の二第二項の申請書を提出した事業者(登録開始日が五年施行日から五年施行日以後六年を経過する日までの日の属する課税期間中である事業者に限る。)の当該登録開始日の属する課税期間(その基準期間における課税売上高が千万円を超える課税期間、消費税法第九条第四項の規定による届出書の提出により、又は同法第九条の二第一項、第十条第二項、第十一条第二項から第四項まで、第十二条第一項から第四項まで若しくは第六項、第十二条の二第一項若しくは第二項、第十二条の三第一項若しくは第三項若しくは第十二条の四第一項若しくは第二項の規定により消費税を納める義務が免除されないこととなる課税期間及び当該登録開始日の前日までに同法第十条第一項の相続、同法第十一条第一項の合併又は同法第十二条第五項の吸収分割があったことにより消費税を納める義務が免除されないこととなる課税期間を除く。)のうち当該登録開始日から当該課税期間の末日までの間における課税資産の譲渡等及び特定課税仕入れについては、消費税法第九条第一項本文の規定は、適用しない。

5 前項の規定の適用を受ける事業者の登録開始日の属する課税期間の翌課税期間から登録開始日以後二年を経過する日の属する課税期間までの各課税期間(その基準期間における課税売上高が千万円を超える課税期間及び消費税法第九条第四項の規定による届出書の提出により、又は同法第九条の二第一項、第十条第二項、第十一条第二項若しくは第四項、第十二条第二項から第四項まで若しくは第六項、第十二条の二第一項若しくは第二項、第十二条の三第一項若しくは第三項若しくは第十二条の四第一項若しくは第二項の規定により消費税を納める義務が免除されないこととなる課税期間を除く。)における課税資産の譲渡等及び特定課税仕入れについては、同法第九条第一項本文の規定は、適用しない。ただし、登録開始日の属する課税期間が五年施行日を含む課税期間である場合は、この限りでない。

6 前各項に定めるもののほか、この条の規定の適用に関し必要な事項は、政令で定める。

(登録申請書の提出等に関する経過措置)

第十五条 二十八年改正法附則第四十四条第一項の規定により五年消費税法第五十七条の二第二項の申請書を提出しようとする事業者が、二十八年改正法附則第四十四条第一項ただし書に規定する五年施行日の六月前の日までに当該申請書を提出することにつき困難な事情がある場合において、当該申請書に当該困難な事情を記載して提出し、五年消費税法第五十七条の二第三項の規定による同条第一項の登録がされたときは、二十八年改正法附則第四十四条第一項ただし書の規定にかかわらず、五年施行日に五年消費税法第五十七条の二第一項の登録を受けたものとみなす。

2 五年施行日後に五年消費税法第五十七条の二第一項の登録を受けようとする事業者(二十八年改正法附則第四十四条第四項の規定の適用を受けることとなる事業者に限る。)が、五年消費税法第五十七条の二第二項の申請書を提出する場合には、当該申請書に同条第一項の登録を希望する年月日(当該申請書を提出する日から十五日を経過する日以後の日に限る。次項において「登録希望日」という。)を記載するものとする。

3 前項の規定により登録希望日から五年消費税法第五十七条の二第一項の登録を受けようとする事業者について、当該登録希望日後に同条第三項の規定による同条第一項の登録がされたときは、当該登録希望日に同項の登録を受けたものとみなす。

2割特例

(適格請求書発行事業者となる小規模事業者に係る税額控除に関する経過措置)

第五十一条の二 適格請求書発行事業者(新消費税法第五十七条の三第三項の規定により新消費税法第五十七条の二第一項の登録を受けた事業者とみなされる者を含む。以下この条において同じ。)の五年施行日から五年施行日以後三年を経過する日までの日の属する課税期間(同項の登録(新消費税法第五十七条の三第三項の規定により新消費税法第五十七条の二第一項の登録を受けた事業者とみなされる場合における当該登録を含む。)、消費税法第九条第四項の規定による届出書の提出又は同法第十条第一項の規定の適用がなかったとしたならば消費税を納める義務が免除されることとなる課税期間に限るものとし、次に掲げる課税期間を除く。)については、新消費税法第三十条から第三十七条までの規定により新消費税法第三十条第一項に規定する課税標準額に対する消費税額から控除することができる消費税法第三十条第二項に規定する課税仕入れ等の税額の合計額は、新消費税法第三十条から第三十七条までの規定にかかわらず、特別控除税額とすることができる。この場合において、当該特別控除税額は、当該課税期間における新消費税法第三十二条第一項第一号に規定する仕入れに係る消費税額とみなす。

一 五年施行日の属する課税期間であって五年施行日前から引き続き消費税法第九条第四項の規定の適用を受ける課税期間

二 消費税法第九条第七項に規定する調整対象固定資産の仕入れ等を行った場合に該当する場合における同項に規定する調整対象固定資産の仕入れ等の日の属する課税期間の翌課税期間から当該調整対象固定資産の仕入れ等の日の属する課税期間の初日以後三年を経過する日の属する課税期間までの各課税期間

三 登録開始日の前日までに消費税法第十条第一項の相続があったことにより同項の規定の適用を受ける課税期間

四 消費税法第十九条第一項第三号から第四号の二までの規定の適用を受ける課税期間及び同条第二項又は第四項の規定により一の課税期間とみなされる期間

2 前項に規定する特別控除税額とは、当該適格請求書発行事業者の当該課税期間の課税資産の譲渡等(消費税法第七条第一項若しくは第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。)に係る課税標準である金額の合計額に対する消費税額から当該課税期間における新消費税法第三十八条第一項に規定する売上げに係る対価の返還等の金額に係る消費税額の合計額を控除した残額の百分の八十に相当する金額をいう。

3 第一項の規定の適用を受けようとする適格請求書発行事業者は、新消費税法第四十五条第一項の規定による申告書(当該申告書に係る国税通則法第十八条第二項に規定する期限後申告書を含む。)にその旨を付記するものとする。

4 適格請求書発行事業者の第一項の規定の適用を受ける課税期間における消費税法第九条第七項及び第十二条の四第一項、新消費税法第四十五条第一項及び第六十条第四項並びに二十七年改正法附則第四十四条第二項の規定の適用については、消費税法第九条第七項及び第十二条の四第一項中「第三十七条第一項」とあるのは「第三十七条第一項又は所得税法等の一部を改正する法律(平成二十八年法律第十五号)附則第五十一条の二第一項」と、新消費税法第四十五条第一項第三号中「前章」とあるのは「前章及び所得税法等の一部を改正する法律(平成二十八年法律第十五号)附則第五十一条の二第一項」と、新消費税法第六十条第四項中「第三十七条」とあるのは「第三十七条又は所得税法等の一部を改正する法律(平成二十八年法律第十五号)附則第五十一条の二第一項」と、二十七年改正法附則第四十四条第二項中「第三十七条第一項」とあるのは「第三十七条第一項又は所得税法等の一部を改正する法律(平成二十八年法律第十五号)附則第五十一条の二第一項」とする。

5 新消費税法第九条第一項本文の規定により消費税を納める義務が免除される事業者が消費税法第九条第四項の規定による届出書の提出により五年施行日の属する課税期間の初日から消費税を納める義務が免除されないこととなる場合において、当該事業者が附則第四十四条第一項の規定により新消費税法第五十七条の二第二項の規定による申請書を提出しているときは、当該事業者の当該課税期間に係る消費税法第九条第五項の規定による届出書の提出については、同条第六項の規定は、適用しない。この場合において、当該課税期間中に当該課税期間について同条第四項の規定の適用を受けることをやめようとする旨を記載した当該届出書をその納税地を所轄する税務署長に提出したときは、当該届出書を当該課税期間の初日の前日に当該税務署長に提出したものとみなして、同条第八項の規定を適用する。

6 第一項の規定の適用を受けた適格請求書発行事業者が、消費税法第三十七条第一項の規定による届出書を当該適用を受けた課税期間の翌課税期間中にその納税地を所轄する税務署長に提出した場合において、当該届出書に当該届出書を提出した日の属する課税期間について同項の規定の適用を受ける旨を記載したときは、当該届出書を当該課税期間の初日の前日に当該税務署長に提出したものとみなして、同項の規定を適用する。

7 前各項に定めるもののほか、この条の規定の適用に関し必要な事項は、政令で定める。

(適格請求書発行事業者となる小規模事業者に係る税額控除に関する経過措置)

第二十一条の二 二十八年改正法附則第五十一条の二第一項に規定する適格請求書発行事業者の同項の規定の適用を受ける課税期間における新令第二十五条の五第一項第二号及び第七十五条第八項の規定の適用については、同号中「第三十七条第一項」とあるのは「第三十七条第一項若しくは所得税法等の一部を改正する法律(平成二十八年法律第十五号)附則第五十一条の二第一項」と、同項中「第三十七条第一項」とあるのは「第三十七条第一項又は所得税法等の一部を改正する法律(平成二十八年法律第十五号)附則第五十一条の二第一項」とする。

免税事業者等からの課税仕入れの80%控除の経過措置

(適格請求書発行事業者以外の者から行った課税仕入れに係る税額控除に関する経過措置)

第五十二条 事業者(新消費税法第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。以下この条及び次条において同じ。)が、五年施行日から五年施行日以後三年を経過する日(同条第一項において「適用期限」という。)までの間に国内において行った課税仕入れ(新消費税法第三十条第一項の規定の適用を受けるものを除く。次条第一項において同じ。)のうち、五年改正規定による改正前の消費税法(以下この条及び次条において「旧消費税法」という。)第三十条の規定がなお効力を有するものとしたならば同条第一項の規定の適用を受けるものについては、同条第九項に規定する請求書等又は当該請求書等に記載すべき事項に係る電磁的記録(電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律(平成十年法律第二十五号)第二条第三号に規定する電磁的記録をいう。次項並びに次条第一項及び第二項において同じ。)を新消費税法第三十条第九項に規定する請求書等とみなし、かつ、当該課税仕入れに係る支払対価の額(同条第八項第一号ニに規定する課税仕入れに係る支払対価の額をいう。次条第一項及び附則第五十三条の二において同じ。)に百十分の七・八(当該課税仕入れが他の者から受けた軽減対象課税資産の譲渡等(新消費税法第二条第一項第九号の二に規定する軽減対象課税資産の譲渡等をいい、消費税法第七条第一項、第五条の規定による改正後の同法第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。第三項及び次条第一項において同じ。)に係るものである場合には、百八分の六・二四)を乗じて算出した金額に百分の八十を乗じて算出した金額を新消費税法第三十条第一項に規定する課税仕入れに係る消費税額とみなして、同条の規定を適用する。この場合において、同条第八項第一号ハ中「である旨)」とあるのは、「である旨)及び所得税法等の一部を改正する法律(平成二十八年法律第十五号)附則第五十二条第一項の規定の適用を受ける課税仕入れである旨」とする。

2 前項の規定により新消費税法第三十条第九項に規定する請求書等とみなされる書類又は電磁的記録に係る旧消費税法第三十条第九項の規定の適用については、同項第一号ハ中「内容」とあるのは「内容(当該課税資産の譲渡等が軽減対象課税資産の譲渡等である場合には、資産の内容及び軽減対象課税資産の譲渡等である旨)」と、同号ニ中「課税資産の譲渡等の」とあるのは「税率の異なるごとに区分して合計した課税資産の譲渡等の」と、同項第二号ニ中「内容」とあるのは「内容(当該課税仕入れが他の者から受けた軽減対象課税資産の譲渡等に係るものである場合には、資産の内容及び軽減対象課税資産の譲渡等に係るものである旨)」と、同号ホ中「第一項」とあるのは「税率の異なるごとに区分して合計した第一項」とする。

3 第一項の規定により新消費税法第三十条第九項に規定する請求書等とみなされる書類に係る前項の規定により読み替えて適用する旧消費税法第三十条第九項の規定の適用については、当該書類の交付を受けた事業者が、当該書類に係る課税資産の譲渡等の事実に基づき同項第一号ハに掲げる記載事項(当該記載事項のうち、課税資産の譲渡等が軽減対象課税資産の譲渡等である旨に限る。)又は同号ニに掲げる記載事項に係る追記をした書類を含むものとする。

4 事業者が、第一項の規定の適用を受ける課税仕入れを行った場合における新消費税法第三十二条及び第三十六条第五項の規定の適用については、新消費税法第三十二条第一項第一号中「金額及び」とあるのは「金額(当該仕入れに係る対価の返還等が所得税法等の一部を改正する法律(平成二十八年法律第十五号)附則第五十二条第一項の規定の適用を受ける課税仕入れに係るものである場合には、当該金額に百分の八十を乗じて算出した金額)及び」と、新消費税法第三十六条第五項中「消費税額は」とあるのは「消費税額(当該課税仕入れに係る棚卸資産が所得税法等の一部を改正する法律(平成二十八年法律第十五号)附則第五十二条第一項の規定の適用を受けるものである場合には、当該消費税額に百分の八十を乗じて算出した金額)は」とする。

(適格請求書発行事業者以外の者から行った課税仕入れに係る消費税額の計算に関する経過措置)

第二十二条 二十八年改正法附則第五十二条第一項の規定の適用を受ける課税仕入れを行った場合における課税仕入れに係る消費税額(五年消費税法第三十条第一項に規定する課税仕入れに係る消費税額をいう。以下この項及び次条第一項において同じ。)の計算については、次の各号に掲げる場合の区分に応じ、当該各号に定める方法により行うものとする。

一 その課税期間に係る課税仕入れに係る消費税額につき、新令第四十六条第一項又は第二項の規定により計算する場合 二十八年改正法附則第五十二条第一項の規定の適用を受ける課税仕入れを行った都度、当該課税仕入れに係る同項の規定によりみなされる課税仕入れに係る消費税額を算出し、その金額に一円未満の端数が生じたときは、当該端数を切り捨て、又は四捨五入する方法

二 その課税期間に係る課税仕入れに係る消費税額につき、新令第四十六条第三項の規定により計算する場合 当該課税期間中に行った二十八年改正法附則第五十二条第一項の規定の適用を受ける課税仕入れについて、当該課税仕入れに係る五年消費税法第三十条第八項第一号ニに規定する課税仕入れに係る支払対価の額を合計した金額を基礎として、二十八年改正法附則第五十二条第一項の規定によりみなされる課税仕入れに係る消費税額を算出する方法

2 二十八年改正法附則第五十二条第一項の規定の適用を受ける課税仕入れについて新令第七十五条第八項の規定の適用を受ける場合における同項の規定の適用については、同項中「金額を」とあるのは、「金額に百分の二十を乗じて算出した金額を」とする。

3 事業者が、二十六年経過措置資産の譲渡等に係る課税仕入れを行った場合における当該課税仕入れに係る二十八年改正法附則第五十二条第一項の規定の適用については、同項中「、百八分の六・二四」とあるのは、「百八分の六・二四とし、当該課税仕入れが他の者から受けた消費税法施行令等の一部を改正する政令(平成三十年政令第百三十五号)附則第七条第二項に規定する二十六年経過措置資産の譲渡等に係るものである場合には百五分の四とする。」とする。

4 事業者が、元年経過措置資産の譲渡等に係る課税仕入れを行った場合における当該課税仕入れに係る二十八年改正法附則第五十二条第一項の規定の適用については、同項中「、百八分の六・二四」とあるのは、「百八分の六・二四とし、当該課税仕入れが他の者から受けた消費税法施行令等の一部を改正する政令(平成三十年政令第百三十五号)附則第七条第三項に規定する元年経過措置資産の譲渡等に係るものである場合には百八分の六・三とする。」とする。

免税事業者等からの課税仕入れの50%控除の経過措置

(適格請求書発行事業者以外の者から行った課税仕入れに係る税額控除に関する経過措置)

第五十三条 事業者が、適用期限の翌日から同日以後三年を経過する日までの間に国内において行った課税仕入れのうち、旧消費税法第三十条の規定がなお効力を有するものとしたならば同条第一項の規定の適用を受けるものについては、同条第九項に規定する請求書等又は当該請求書等に記載すべき事項に係る電磁的記録を新消費税法第三十条第九項に規定する請求書等とみなし、かつ、当該課税仕入れに係る支払対価の額に百十分の七・八(当該課税仕入れが他の者から受けた軽減対象課税資産の譲渡等に係るものである場合には、百八分の六・二四)を乗じて算出した金額に百分の五十を乗じて算出した金額を同条第一項に規定する課税仕入れに係る消費税額とみなして、同条の規定を適用する。この場合において、同条第八項第一号ハ中「である旨)」とあるのは、「である旨)及び所得税法等の一部を改正する法律(平成二十八年法律第十五号)附則第五十三条第一項の規定の適用を受ける課税仕入れである旨」とする。

2 前項の規定により新消費税法第三十条第九項に規定する請求書等とみなされる書類又は電磁的記録に係る旧消費税法第三十条第九項の規定の適用については、同項第一号ハ中「内容」とあるのは「内容(当該課税資産の譲渡等が軽減対象課税資産の譲渡等である場合には、資産の内容及び軽減対象課税資産の譲渡等である旨)」と、同号ニ中「課税資産の譲渡等の」とあるのは「税率の異なるごとに区分して合計した課税資産の譲渡等の」と、同項第二号ニ中「内容」とあるのは「内容(当該課税仕入れが他の者から受けた軽減対象課税資産の譲渡等に係るものである場合には、資産の内容及び軽減対象課税資産の譲渡等に係るものである旨)」と、同号ホ中「第一項」とあるのは「税率の異なるごとに区分して合計した第一項」とする。

3 第一項の規定により新消費税法第三十条第九項に規定する請求書等とみなされる書類に係る前項の規定により読み替えて適用する旧消費税法第三十条第九項の規定の適用については、前条第三項の規定を準用する。

4 事業者が、第一項の規定の適用を受ける課税仕入れを行った場合における新消費税法第三十二条及び第三十六条第五項の規定の適用については、新消費税法第三十二条第一項第一号中「金額及び」とあるのは「金額(当該仕入れに係る対価の返還等が所得税法等の一部を改正する法律(平成二十八年法律第十五号)附則第五十三条第一項の規定の適用を受ける課税仕入れに係るものである場合には、当該金額に百分の五十を乗じて算出した金額)及び」と、新消費税法第三十六条第五項中「消費税額は」とあるのは「消費税額(当該課税仕入れに係る棚卸資産が所得税法等の一部を改正する法律(平成二十八年法律第十五号)附則第五十三条第一項の規定の適用を受けるものである場合には、当該消費税額に百分の五十を乗じて算出した金額)は」とする。

(適格請求書発行事業者以外の者から行った課税仕入れに係る消費税額の計算に関する経過措置)

第二十三条 二十八年改正法附則第五十三条第一項の規定の適用を受ける課税仕入れを行った場合における課税仕入れに係る消費税額の計算については、次の各号に掲げる場合の区分に応じ、当該各号に定める方法により行うものとする。

一 その課税期間に係る課税仕入れに係る消費税額につき、新令第四十六条第一項又は第二項の規定により計算する場合 二十八年改正法附則第五十三条第一項の規定の適用を受ける課税仕入れを行った都度、当該課税仕入れに係る同項の規定によりみなされる課税仕入れに係る消費税額を算出し、その金額に一円未満の端数が生じたときは、当該端数を切り捨て、又は四捨五入する方法

二 その課税期間に係る課税仕入れに係る消費税額につき、新令第四十六条第三項の規定により計算する場合 当該課税期間中に行った二十八年改正法附則第五十三条第一項の規定の適用を受ける課税仕入れについて、当該課税仕入れに係る五年消費税法第三十条第八項第一号ニに規定する課税仕入れに係る支払対価の額を合計した金額を基礎として、二十八年改正法附則第五十三条第一項の規定によりみなされる課税仕入れに係る消費税額を算出する方法

2 二十八年改正法附則第五十三条第一項の規定の適用を受ける課税仕入れについて新令第七十五条第八項の規定の適用を受ける場合における同項の規定の適用については、同項中「金額を」とあるのは、「金額に百分の五十を乗じて算出した金額を」とする。

3 事業者が、二十六年経過措置資産の譲渡等に係る課税仕入れを行った場合における当該課税仕入れに係る二十八年改正法附則第五十三条第一項の規定の適用については、同項中「、百八分の六・二四」とあるのは「百八分の六・二四とし、当該課税仕入れが他の者から受けた消費税法施行令等の一部を改正する政令(平成三十年政令第百三十五号)附則第七条第二項に規定する二十六年経過措置資産の譲渡等に係るものである場合には百五分の四とする。」と、「同条第一項に」とあるのは「新消費税法第三十条第一項に」とする。

4 事業者が、元年経過措置資産の譲渡等に係る課税仕入れを行った場合における当該課税仕入れに係る二十八年改正法附則第五十三条第一項の規定の適用については、同項中「、百八分の六・二四」とあるのは「百八分の六・二四とし、当該課税仕入れが他の者から受けた消費税法施行令等の一部を改正する政令(平成三十年政令第百三十五号)附則第七条第三項に規定する元年経過措置資産の譲渡等に係るものである場合には百八分の六・三とする。」と、「同条第一項に」とあるのは「新消費税法第三十条第一項に」とする。

少額特例

(請求書等の保存を要しない課税仕入れに関する経過措置)

第五十三条の二 事業者(新消費税法第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)が五年施行日から五年施行日以後六年を経過する日までの間に国内において行う課税仕入れ(その基準期間における課税売上高が一億円以下である課税期間又はその特定期間における課税売上高(消費税法第九条の二第一項に規定する特定期間における課税売上高をいう。)が五千万円以下である課税期間に行うものに限る。)について、当該課税仕入れに係る支払対価の額が少額である場合として政令で定める場合における新消費税法第三十条第七項の規定の適用については、同項中「帳簿及び請求書等(請求書等の交付を受けることが困難である場合、特定課税仕入れに係るものである場合その他の政令で定める場合における当該課税仕入れ等の税額については、帳簿)」とあるのは、「帳簿」とする。この場合において、当該課税仕入れについては、前二条の規定は、適用しない。

(請求書等の保存を要しない課税仕入れの範囲等)

第二十四条の二 二十八年改正法附則第五十三条の二に規定する政令で定める場合は、五年消費税法第三十条第八項第一号ニに規定する課税仕入れに係る支払対価の額が一万円未満である場合とする。

2 二十八年改正法附則第五十三条の二に規定する事業者が、同条の規定の適用を受ける課税仕入れを行った場合における当該課税仕入れに係る新令第四十六条の規定の適用については、同条第一項第六号中「掲げる課税仕入れ」とあるのは、「掲げる課税仕入れ又は所得税法等の一部を改正する法律(平成二十八年法律第十五号)附則第五十三条の二の規定の適用を受ける課税仕入れ」とする。

登録開始日から課税事業者となる場合の簡易課税制度の適用に関する経過措置

(仕入れに係る消費税額の控除の特例の適用を受ける旨の届出に関する経過措置)

第十八条 二十八年改正法附則第四十四条第四項の規定の適用を受ける事業者が、消費税法第三十七条第一項に規定する届出書を登録開始日を含む課税期間中にその納税地を所轄する税務署長に提出した場合において、当該届出書に当該届出書を提出した日の属する課税期間について同項の規定の適用を受ける旨を記載したときは、当該課税期間の初日の前日に当該届出書を当該税務署長に提出したものとみなして、同項の規定を適用する。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)