交通事故を起こしてしまった場合であっても、保険に加入していれば保険金を受け取ることができます。

しかし、保険契約の内容によっては、当社が保険金を受け取ることなく、保険会社が直接、修理会社事故の相手方に修理代や慰謝料などを支払うことがあります。

そこで、今回は、自動車保険に係る保険金を収受して修理代を支払う場合についての消費税区分と仕訳例について解説したいと思います。

保険金の受け取りは不課税取引

消費税は、次の4要件を満たす取引が課税の対象となります。

保険金は、一定の保険事故の発生の事実に基づいて収受するものであり、資産の譲渡等の対価として収受するものではないため、保険金の受け取りは上記4要件のうち「③ 対価を得て行うものであること」の要件を満たしません。

したがって、保険金の受け取りは消費税の課税の対象とならず、不課税取引となります。

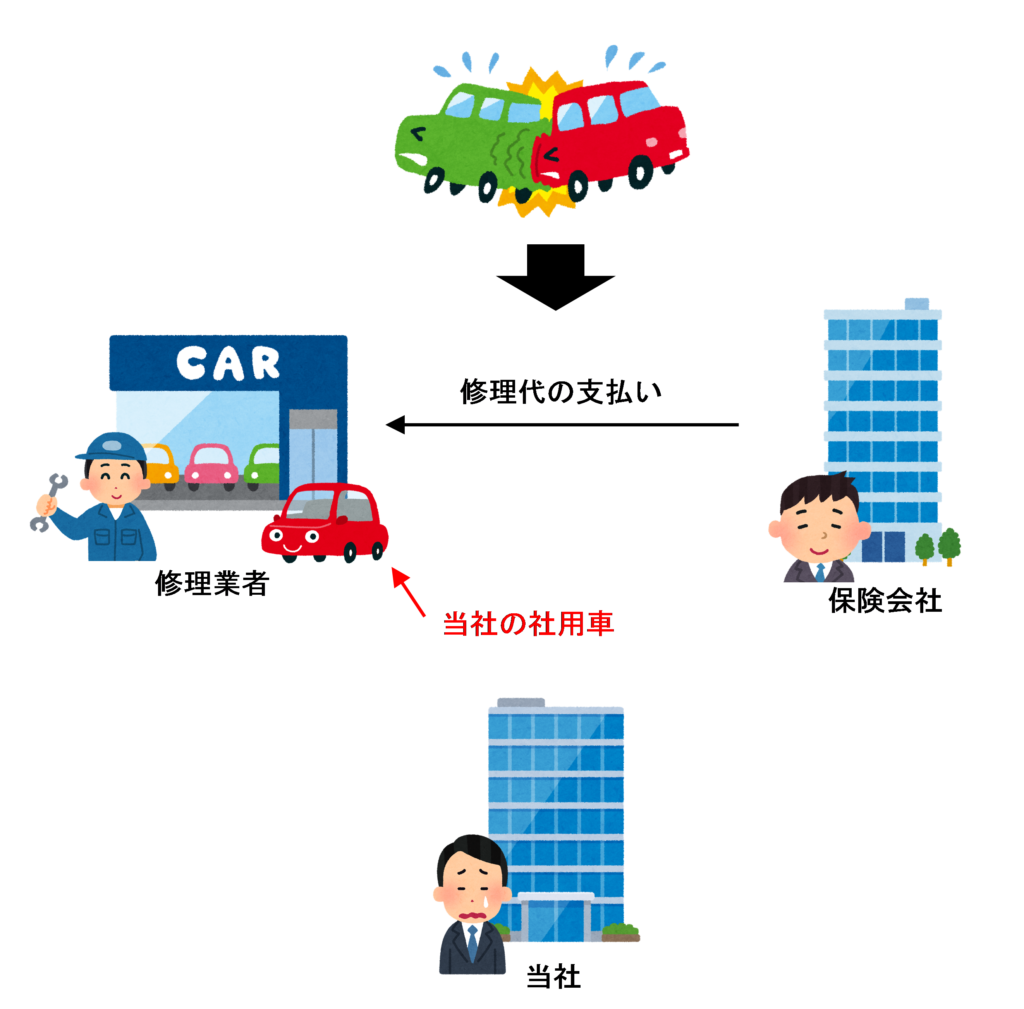

自社所有の自動車を修理した場合

上述のとおり、保険金の受け取りは不課税取引となりますが、不課税売上げである保険金収入を原資として自社所有の自動車を修理した場合は課税仕入れに該当するのでしょうか?

この点については、消費税法基本通達11-2-8に、以下のように記載されています。

(保険金等による資産の譲受け等)

法第2条第1項第12号《課税仕入れの意義》に規定する「他の者から資産を譲り受け、若しくは借り受け、又は役務の提供を受けること」(以下「資産の譲受け等」という。)が課税仕入れに該当するかどうかは、資産の譲受け等のために支出した金銭の源泉を問わないのであるから、保険金、補助金、損害賠償金等を資産の譲受け等に充てた場合であっても、その資産の譲受け等が課税仕入れに該当するときは、その課税仕入れにつき法第30条《仕入れに係る消費税額の控除》の規定が適用されるのであるから留意する。

つまり、課税仕入れに該当するかどうかを判断する際は、その支出した金銭の源泉(出どころ)は関係ないということです。

したがって、不課税売上げである保険金収入を原資として修理代を支出した場合であっても、当該修理代は課税仕入れに該当することになります。

それでは、当社所有の自動車の修理代について保険金が支払われる場合の仕訳例を、ケース別に見てみましょう。

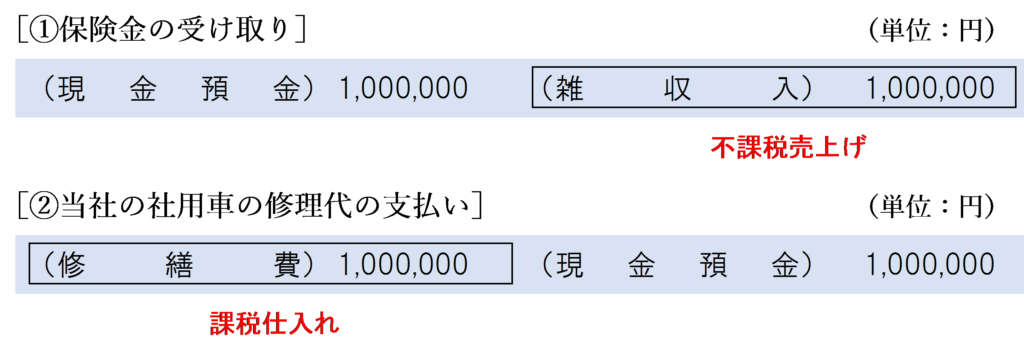

① 保険金の支払いを受けて修理代を支払う場合

保険金の支払を受けた場合は不課税取引となり、「雑収入」などの勘定科目で処理します。

また、当該保険金を原資として修理代を支出した場合は課税仕入れとなります。

個別対応方式を採用している場合は、その修理した自動車の業務目的により用途区分を行います。例えば、課税商品用運送トラックの修理代であれば「課税売上対応課税仕入れ」、住宅内見用車両であれば「非課税売上対応課税仕入れ」となります。

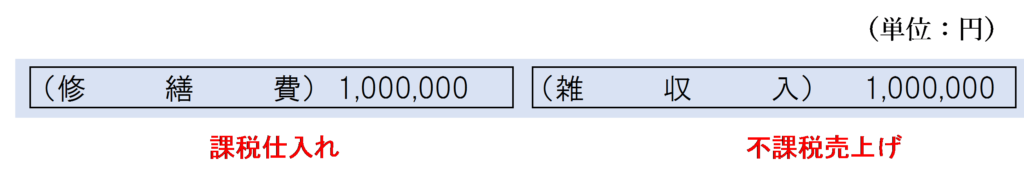

② 保険会社から直接修理代が支払われる場合

保険会社から直接修理代が支払われる場合は、当社のお金は一切動かないため「仕訳なし」としてしまっている方が多いのではないでしょうか?

「仕訳なし」として処理しても間違いではないのですが、その場合、消費税の納付税額の計算上は不利になってしまいます。

取引の実態としては保険金の支払を受けて修理代を支払うのとなんら変わりはないため、以下のように処理すべきです。

このような処理を行えば、収益と費用が両建てされるため損益計算上はプラスマイナスゼロとなりますが、消費税の計算においては、修繕費は課税仕入れとなる一方、雑収入は不課税売上げであるため、「仕訳なし」とした場合に比べて仕入税額控除できる金額が大きくなり納付税額が少なくなります。

なお、仕入税額控除を受けるためには「請求書等」の保存が要件となります。

保険会社から直接修理代が支払われた場合は、修理業者からの請求書が当社には送られてこない可能性があります。

万が一修理業者から請求書が送られてこない場合は、必ず修理業者に連絡して請求書を発行してもらうようにしましょう。

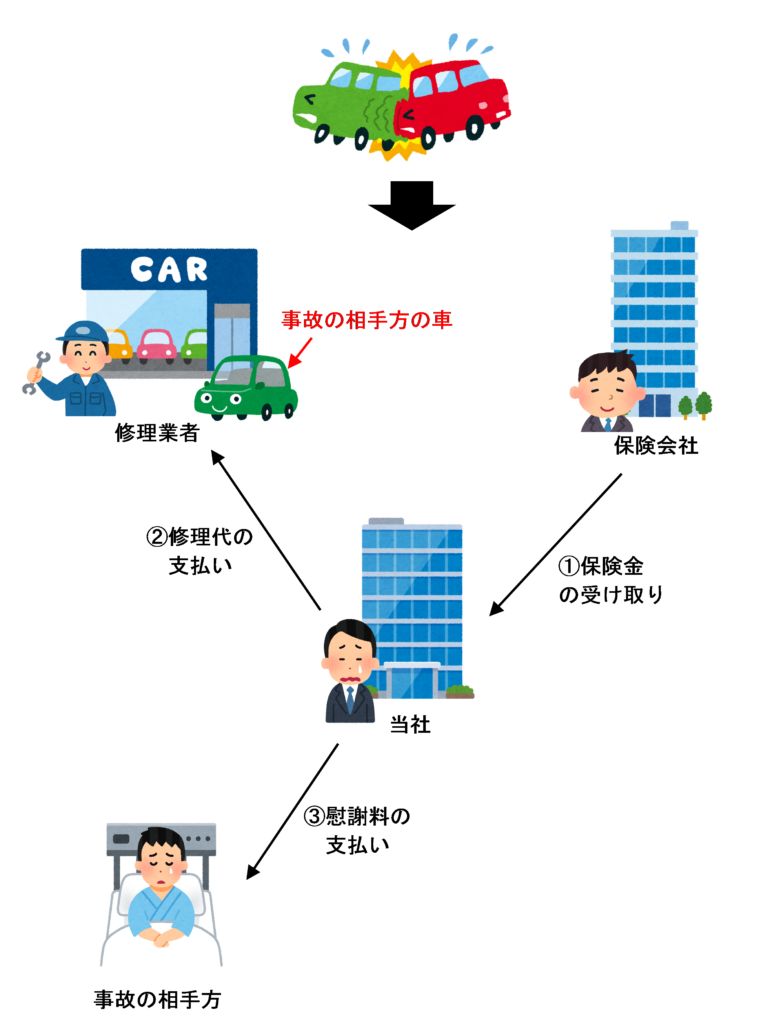

事故の相手方の自動車を修理した場合や慰謝料を支払った場合

事故の発生について当社側に過失があり、事故の相手方の車の修理代や慰謝料を負担しなければならない場合は、修理代や慰謝料に係る支出は課税仕入れとなるのでしょうか?

この点については、消費税法基本通達5-2-5に、以下のように記載されています。

(損害賠償金)

損害賠償金のうち、心身又は資産につき加えられた損害の発生に伴い受けるものは、資産の譲渡等の対価に該当しないが、例えば、次に掲げる損害賠償金のように、その実質が資産の譲渡等の対価に該当すると認められるものは資産の譲渡等の対価に該当することに留意する。(1) 損害を受けた棚卸資産等が加害者(加害者に代わって損害賠償金を支払う者を含む。以下5-2-5において同じ。)に引き渡される場合で、当該棚卸資産等がそのまま又は軽微な修理を加えることにより使用できるときに当該加害者から当該棚卸資産等を所有する者が収受する損害賠償金

(2) 無体財産権の侵害を受けた場合に加害者から当該無体財産権の権利者が収受する損害賠償金

(3) 不動産等の明渡しの遅滞により加害者から賃貸人が収受する損害賠償金

事故の相手方の車の修理代や慰謝料の支払いは心身又は資産につき加えられた損害の発生に伴うものであり、上記(1)~(3)のいずれにも該当しないため、対価性のない取引として不課税仕入れとなります。

事故の相手方の車の修理代や慰謝料の支払った場合の仕訳例を、ケース別に見てみましょう。

先ほどと同様、保険金の受け取りは不課税取引となり、「雑収入」として処理します。

また、事故の相手方の車の修理代については、役務の提供を受けるのは事故の相手方であり、当社が受けた役務の提供の対価として支払うものではないため不課税仕入れとなります。

慰謝料については心身につき加えられた損害の発生に伴って支払うものであるため不課税仕入れとなります。

勘定科目は、いずれも「損害賠償金」(又は「雑損失」)などで処理します。

なお、本ケースの場合において、保険会社から直接修理代や慰謝料が支払われるときは、「仕訳なし」としても、「雑収入」と「損害賠償金」を両建処理しても損益計算にも消費税の計算にも影響はないため、どちらで処理をしてもかまいません。

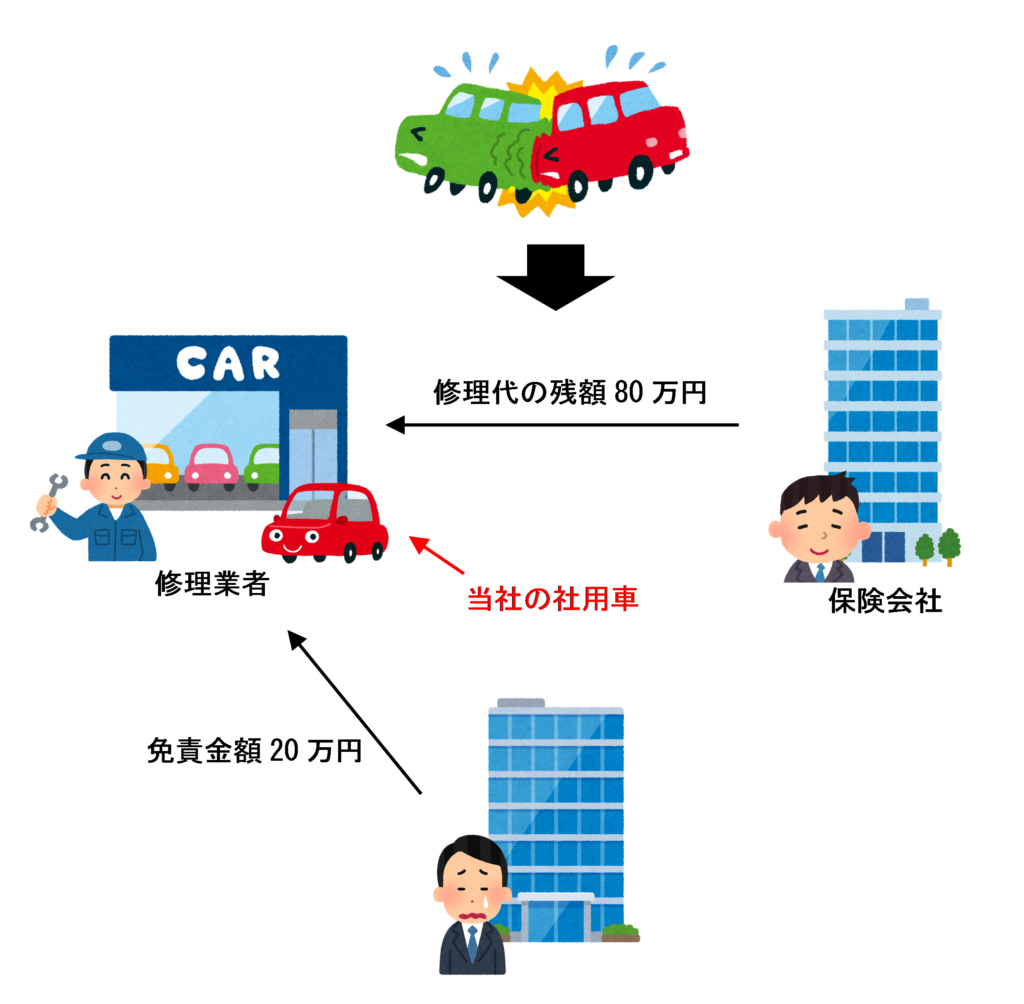

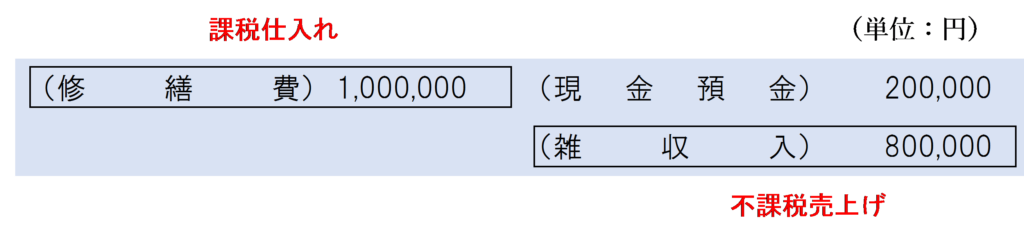

(参考1)免責金額がある場合

保険に加入していても、損害金額の全額が補償されるわけではなく、被保険者が免責金額として損害金額の一部を負担することもあります。

例えば、交通事故で損傷した当社所有の自動車の修理代100万円のうち、免責金額として20万円を当社から修理業者に直接支払い、残額は保険会社から支払われた場合は、次のように考えます。

この場合、雑収入として計上する金額は、免責金額を除いた金額となります。一方、修理代として課税仕入れに計上できる金額は修理代全額100万円となります。

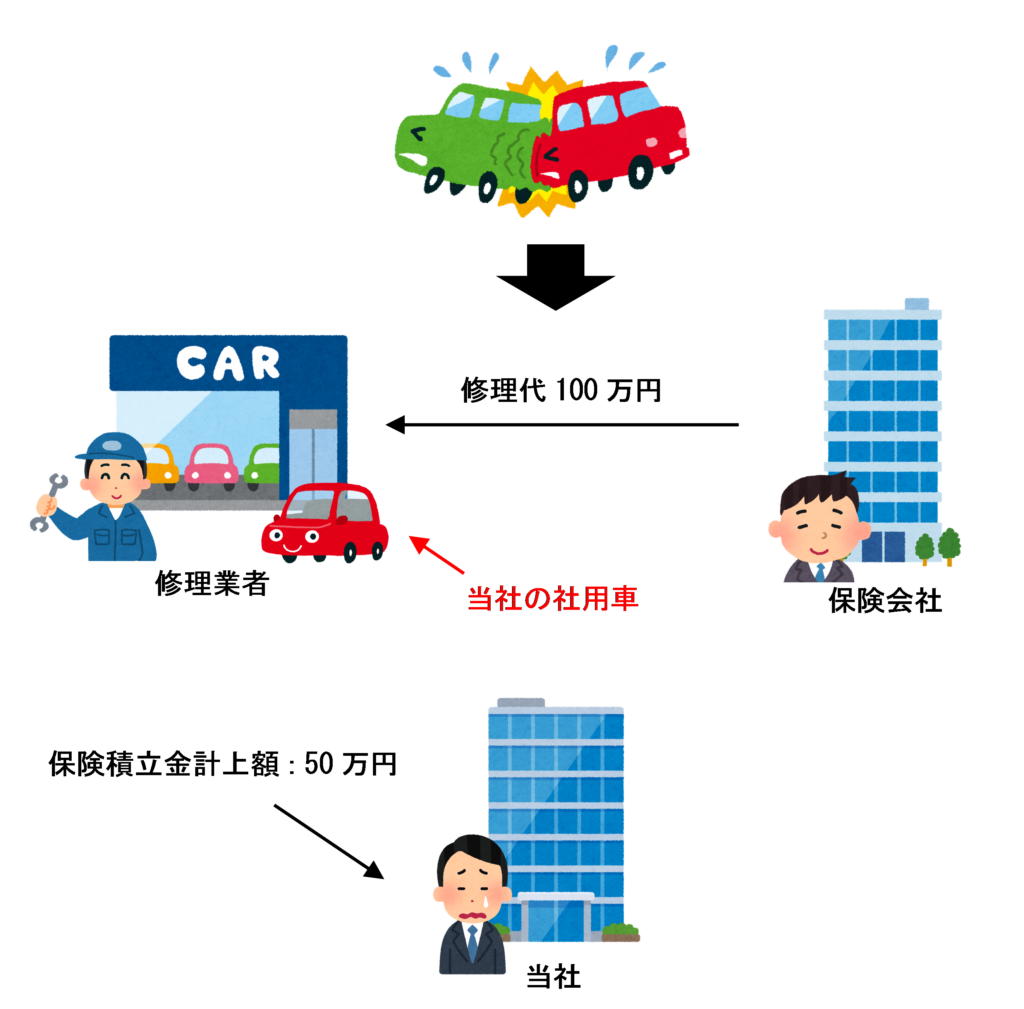

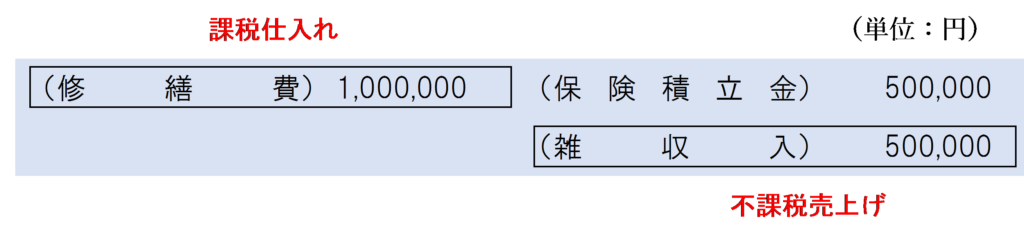

(参考2)保険積立金や配当積立金を計上している場合

生命保険や損害保険の保険料のうち、貯蓄性のある部分の保険料については、「保険積立金」や「配当積立金」などの勘定科目で資産計上します。

例えば、当社は保険積立金を50万円計上しており、交通事故で損傷した当社所有の自動車の修理代100万円が保険会社から修理業者に直接支払われた場合は、次のように考えます。

保険金の受取額と資産計上している積立額との差額を「雑収入」として計上します。一方、修理代として課税仕入れに計上できる金額は修理代全額100万円となります。

なお、「保険積立金」は「長期前払費用」などの他の勘定科目で処理ですることもあります。

まとめ

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 390 | 保険金の収受 |

| 856 | 破損した事業用資産を事故において修理した場合の修繕費 |

| 858 | 修理費用実費額として支払った損害賠償金 |

消費税法 基本の一問一答

| 問題番号 | タイトル |

| 136 | 保険金の収受 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)