消費税の納付税額は、課税標準額に対する消費税額(課税売上げに係る消費税額)から控除対象仕入税額(課税仕入れ等に係る消費税額)を控除して求めます。

控除対象仕入税額の計算方法には3種類あり、課税仕入れ等の税額を全額控除できる場合と課税仕入れの区分経理を行った上で按分計算が必要となる場合とがあります。

今回は、課税仕入れの区分経理が必要となる場合について解説したいと思います。

仕入税額控除の3つの計算方法

仕入税額控除の計算方法には、以下の3種類があります。

② 個別対応方式

③ 一括比例配分方式

「① 全額控除」は、文字通り、課税仕入れ等の税額を全額控除することができる計算方法で、3つ中で最も有利な計算方法です。

それに対し、「② 個別対応方式」及び「③ 一括比例配分方式」は課税仕入れ等の税額について案分計算を行う(全額控除できない)ため、「① 全額控除」よりも不利になります。

仕入税額控除の計算方法の判定

仕入税額控除の計算方法は、以下のフローチャートに基づいて判定を行います。

以前は、課税売上割合が95%を超えているかどうかのみで控除対象仕入税額の計算方法の判定を行っていました。しかし、平成23年度の税制改正により、課税売上割合が95%未満であっても、課税期間における課税売上高が5億円を超える事業者については、全額控除はできないこととされました。

課税売上割合が95%以上である場合は、その課税期間の売上げはほとんど課税売上げで構成されていることになるため、事業者の事務負担に配慮して、全額控除することが認められていました。しかし、課税期間における課税売上高が5億円を超えているような事業者については、相当の事業規模を有していることから事務負担に配慮する必要がないため、課税売上割合が95%未満であっても課税仕入れ等の税額を全額控除することはできなくなりました。

課税仕入れ等は3つに区分される

課税仕入れ等(課税仕入れ、保税地域からの引き取りに係る課税貨物及び特定課税仕入れ)は、以下の3種類に区分を行います。なお、「全額控除」又は「一括比例配分方式」を採用している場合は、区分していなくても大丈夫です。

① 課税売上対応課税仕入れ等

課税売上げとなる収益や収入に対応する課税仕入れ等をいいます。正式名称は「課税資産の譲渡等にのみ要する課税仕入れ等」といいます。

例えば、以下のようなものがあります。

「建物売却収入」に対応する「建物売却手数料」など

消費税法基本通達11-2-12では、以下のように記載されています。

(課税資産の譲渡等にのみ要するものの意義)

法30条第2項第1号《個別対応方式による仕入税額控除》に規定する課税資産の譲渡等にのみ要するもの(以下「課税資産の譲渡等にのみ要するもの」という。)とは、課税資産の譲渡等を行うためにのみ必要な課税仕入れ等をいい、例えば、次に掲げるものの課税仕入れ等がこれに該当する。

なお、当該課税仕入れ等を行った課税期間において当該課税仕入れ等に対応する課税資産の譲渡等があったかどうかは問わないことに留意する。(1) そのまま他に譲渡される課税資産

(2) 課税資産の製造用にのみ消費し、又は使用される原材料、容器、包紙、機械及び装置、工具、器具、備品等

(3) 課税資産に係る倉庫料、運送費、広告宣伝費、支払手数料又は支払加工賃等

② 非課税売上対応課税仕入れ等

非課税売上げとなる収益や収入に対応する課税仕入れ等をいいます。正式名称は「その他の資産の譲渡等にのみ要する課税仕入れ等」といいます。

例えば、以下のようなものがあります。

「有価証券売却収入」に対応する「有価証券売却手数料」「証券会社の投資顧問料」など

消費税法基本通達11-2-15では、以下のように記載されています。

(課税資産の譲渡等以外の資産の譲渡等にのみ要するものの意義)

法第30条第2項第1号《個別対応方式による仕入税額控除》に規定する課税資産の譲渡等以外の資産の譲渡等にのみ要するもの(以下「その他の資産の譲渡等にのみ要するもの」という。)とは、法第6条第1項《非課税》の規定により非課税となる資産の譲渡等(以下「非課税資産の譲渡等」という。)を行うためにのみ必要な課税仕入れ等をいい、例えば、販売用の土地の造成に係る課税仕入れ、賃貸用住宅の建築に係る課税仕入れがこれに該当する。

③ 共通対応課税仕入れ等

課税売上げと非課税売上げの両方に対応する課税仕入れ等、または、明確に対応する売上げがない課税仕入れ等をいいます。正式名称は「課税資産の譲渡等とその他の資産の譲渡等に共通して要する課税仕入れ等」といいます。

例えば、以下のようなものがあります。

会社業務全般に係る「本社の水道光熱費」「本社事務所の家賃」「会社の業務案内作成費用」など

全額控除の場合の控除対象仕入税額の計算方法

全額控除の場合は、「課税売上対応課税仕入れ等」「非課税売上対応課税仕入れ等」及び「共通対応課税仕入れ等」のすべてを控除することができます。

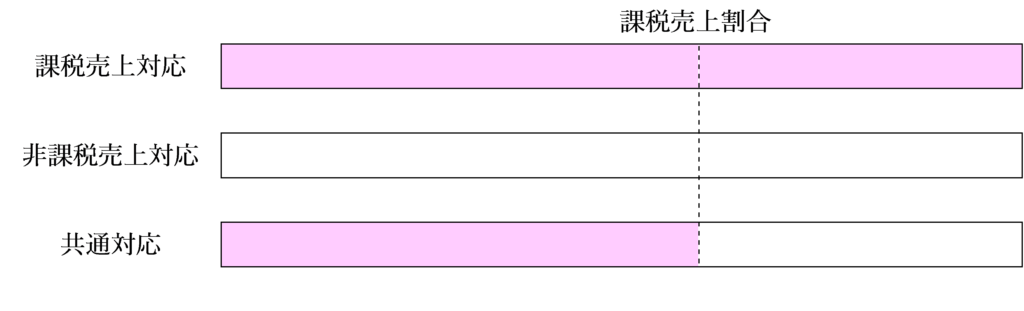

イメージとしては、以下のイラストのピンクで塗りつぶされた部分が全額控除の場合の控除対象仕入税額です。

なお、全額控除の場合は、課税仕入れを区分経理していなくても大丈夫です。

個別対応方式の場合の控除対象仕入税額の計算方法

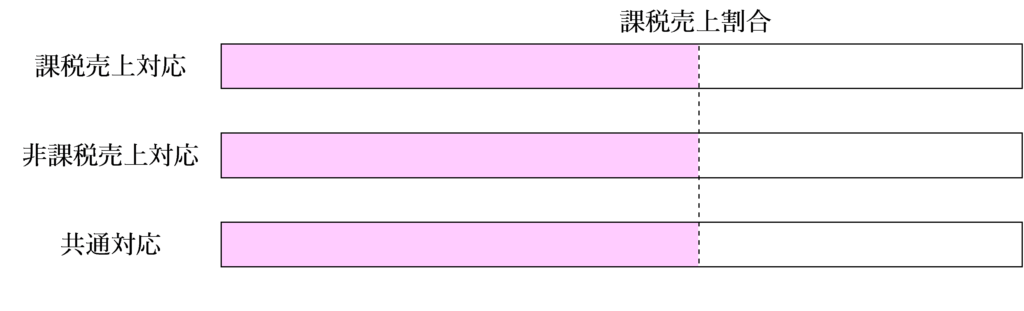

全額控除の場合は、「課税売上対応課税仕入れ等」については全額控除することができます。これは、消費税を預かっている売上げ(課税売上げ)に対応する課税仕入れだからです。

しかし、「非課税売上対応課税仕入れ等」については、消費税を預かっていない売上げ(非課税売上げ)に対応する課税仕入れであるため、控除することはできません。

「共通対応課税仕入れ等」については、課税売上げと非課税売上げに共通して対応するものであるため、課税売上割合を乗じた金額だけ控除することができます。

イメージとしては、以下のイラストのピンクで塗りつぶされた部分が個別対応方式の場合の控除対象仕入税額です。

個別対応方式で控除対象仕入税額を計算するためには、課税仕入れ等を区分経理していなければなりません。

課税仕入れ等の区分経理をしていない場合は、次の一括比例配分方式で計算します。

なお、課税売上割合については、次の記事で詳しく解説しています。

一括比例配分方式の場合の控除対象仕入税額の計算方法

課税売上割合が95%未満又は課税期間における課税売上高が5億円超のため仕入税額の案分計算が必要なのに、課税仕入れ等について区分経理を行っていない場合は、単純に課税仕入れ等の全額に課税売上割合をかけることによって控除対象仕入税額を計算する「一括比例配分方式」という方法が簡便法として認められています。

イメージとしては、以下のイラストのピンクで塗りつぶされた部分が一括比例配分方式の場合の控除対象仕入税額です。

個別対応方式と一括比例配分方式の有利選択

一括比例配分方式は、本来なら個別対応方式で計算すべきなのに、区分経理を行っていないがために個別対応方式による計算ができない事業者のための簡便法という位置づけの計算方法になります。

ちゃんと真面目に課税仕入れ等を区分経理して個別対応方式で計算した事業者が、一括比例配分方式を採用した方が有利になるという場合に、簡便法である一括比例配分方式を認めないというのは不公平であり適切ではありません。そのため、課税仕入れ等を区分経理している場合は、個別対応方式と一括比例配分方式のうちいずれか有利な方を選択することが認められています。

ただし、一括比例配分方式を採用して控除対象仕入税額を計算した場合は、2年間継続して一括比例配分方式を適用しなければならないため注意しましょう。

まとめ

課税売上割合が95%以上かつ課税期間における課税売上高が5億円以下の場合は、課税仕入れ等の税額を全額控除することができ、区分経理をする必要もありません。

しかし、課税売上割合が95%未満又は課税期間における課税売上高が5億円超の場合は、個別対応方式又は一括比例配分方式により案分計算を行う必要があります。課税仕入れ等を区分経理している場合は個別対応方式と一括比例配分のうちいずれか有利な方法を採用できますが、区分経理を行っていない場合は一括比例配分方式による計算しか認められません。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)