消費税の納税義務は、原則として基準期間における課税売上高が1,000万円を超えているかどうかにより判定を行いますが、分割等があった場合は、新設分割子法人及び新設分割親法人の双方の納税義務の判定について特例が設けられています。

分割等があった場合は、消費税法第12条《分割等があつた場合の納税義務の免除の特例》の規定により、新設分割親法人の課税売上高と新設分割子法人の課税売上高をそれぞれ考慮して納税義務の判定を行なうこととされていますが、新設分割親法人が複数ある場合には注意が必要です。

今回は、新設分割親法人が複数ある場合の消費税法第12条《分割等があつた場合の納税義務の免除の特例》による納税義務判定の注意点について解説したいと思います。

分割等とは

「分割等」とは、新たに設立する法人に事業を承継するものをいい、具体的には次の3種類があります。

事業を承継した親会社を「新設分割親法人」、承継した子会社を「新設分割子法人」といいます。

分割等があった場合の納税義務の免除の特例

「分割等」があった場合において、次のそれぞれの要件に該当するときは、消費税法第12条《分割等があつた場合の納税義務の免除の特例》の規定により納税義務は免除されないこととなります。

新設分割子法人の分割事業年度

新設分割親法人の基準期間に対応する期間における課税売上高として一定の金額が1,000万円を超える場合は、その分割等があった日からその事業年度終了の日までの納税義務は免除されません。

なお、新設分割親法人が複数ある場合には、いずれかの新設分割親法人の当該金額を用いて納税義務の判定を行います。

新設分割子法人の分割事業年度の翌事業年度

新設分割親法人の基準期間に対応する期間における課税売上高として一定の金額が1,000万円を超える場合は、その事業年度の納税義務は免除されません。

なお、新設分割親法人が複数ある場合には、いずれかの新設分割親法人の当該金額を用いて納税義務の判定を行います。

新設分割子法人の分割事業年度の翌々事業年度以後

その事業年度の基準期間の末日に新設分割子法人が「特定要件」に該当し、かつ、新設分割子法人の基準期間における課税売上高(年換算した金額)と新設分割親法人の基準期間に対応する期間における課税売上高との合計額が1,000万円を超えるときは、その事業年度の納税義務は免除されません。

なお、分割事業年度の翌々事業年度以後においては、新設分割親法人が複数ある場合には、納税義務の免除の特例の対象となりません。

新設分割親法人の分割事業年度の翌々事業年度以後

その事業年度の基準期間の末日に新設分割子法人が「特定要件」に該当し、かつ、新設分割親法人の基準期間における課税売上高(年換算した金額)と新設分割子法人の基準期間に対応する期間における課税売上高との合計額が1,000万円を超えるときは、その事業年度の納税義務は免除されません。

なお、分割事業年度の翌々事業年度以後においては、新設分割親法人が複数ある場合には、納税義務の免除の特例の対象となりません。

特定要件とは

特定要件に該当する場合とは、新設分割子法人の発行済株式又は出資(自己の株式又は出資を除く。)の総数又は総額の50%を超える数又は金額の株式又は出資が新設分割親法人及び新設分割子法人と特殊な関係にある者の所有に属する場合をいいます。

分割等があった場合の納税義務の免除の特例の制度趣旨

消費税の納税義務の判定は事業者単位で行います。

しかし、事業者が事業の一部を分離して他の法人や新たに設立した法人に承継させた場合は、その事業規模が細分化されることになるため、分離元企業と分離先企業の納税義務の判定をそれぞれ別個に行うのは課税の公平を図るうえで不合理となります。

したがって、事業者が会社分割を行い、事業者免税点制度を利用して免税事業者となることにより消費税の負担を回避することを防止するために、会社分割があった場合には納税義務の免除の特例が設けられています。

しかし、消費税の納税義務の判定はあくまでも「事業者単位」であることから、この特例は「1つの会社」が事業を分離させて事業規模を細分化させた場合に、「もし分割等が行われなかったら、その元の1つの会社の課税売上高はいくらだったのか」が納税義務の判定に反映されるように設けられたものになります。

新設分割親法人が1社だけである場合は、新設分割親法人の課税売上高と新設分割法人の課税売上高を合算すれば、「もし分割等が行われなかったら、その元の1つの会社の課税売上高はいくらだったのか」を算定することができます。そのため、分割事業年度の翌々事業年度以後に新設分割子法人が「特定要件」を満たす場合は、新設分割親法人の課税売上高と新設分割法人の課税売上高を合算した金額で納税義務の判定を行います。

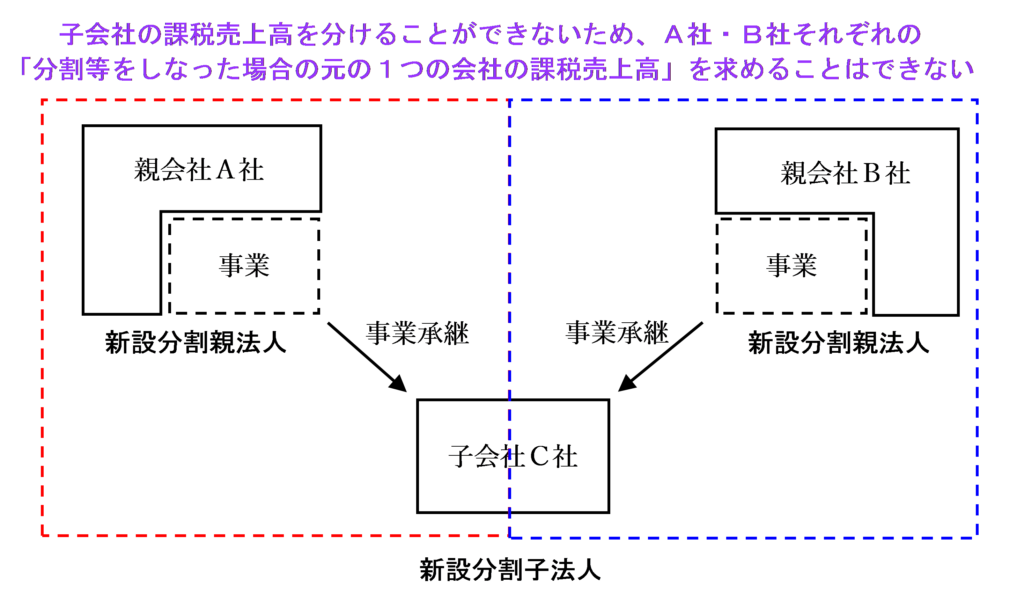

しかし、新設分割親法人が2社以上ある場合は、「もし分割等が行われなかったら、その元の1つの会社の課税売上高はいくらだったのか」を算定することができません。

オレンジジュースとコーヒーを一度混ぜたら、後で分離することはできないのと同じように、2社以上の親会社の事業を1つの子会社に承継させた場合は、その子会社が生み出した課税売上高がどの親会社から承継した事業から生み出されたものなのかを算定することは不可能です。

もし新設分割親法人が複数ある場合においても、新設分割親法人の課税売上高と新設分割子法人の課税売上高とを合算して納税義務の判定を行うこととなれば、あくまでも実質的な「事業者単位」で納税義務の判定を行うために設けられた特例の趣旨から逸脱することになり、企業の円滑な組織再編の妨げとなってしまいます。

したがって、新設分割親法人が2社以上ある場合は、分割事業年度の翌々事業年度以降については、分割等があった場合の納税義務の免除の特例は適用されません。

なお、分割事業年度とその翌事業年度については、新設分割子法人の基準期間は存在しないため、「子会社の課税売上高を親会社ごとに分けることができない」という問題は生じないため、新設分割親法人の数に関わらず、その新設分割子法人の納税義務の判定においてはいずれかの新設分割親法人の課税売上高を考慮して納税義務の判定を行います。

まとめ

分割等があった場合の納税義務の免除の特例は、「もし分割等が行われなかったら、その元の1つの会社の課税売上高はいくらだったのか」を考慮して納税義務の判定を行うための特例です。

新設分割親法人が複数ある場合には、分割事業年度の翌々事業年度以後は「もし分割等が行われなかったら、その元の1つの会社の課税売上高はいくらだったのか」を算定することができないため、納税義務の免除の特例は適用されません。

ただし、分割事業年度とその翌事業年度については、新設分割子法人の基準期間は存在しないため、新設分割子法人の納税義務の判定においてはいずれかの新設分割親法人の課税売上高を考慮して納税義務の判定を行います。

納税義務の判定に特化した解説書なら

消費税の納税義務の判定について知りたい方は、拙著『パーフェクトマスター 消費税の納税義務と簡易課税の適用判定の手引き』を是非ご参照ください!

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 1143 | 新設分割子法人の分割事業年度 |

| 1144 | 新設分割子法人の分割事業年度の翌事業年度 |

| 1145 | 新設分割子法人の分割事業年度の翌々事業年度 |

| 1146 | 新設分割親法人の分割事業年度の翌々事業年度 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)