プライベートブランドのOEM(Original Equipment Manufacturer)生産などにより、取引先から注文を受けて、他社ブランドの製品を製造して供給する「製作物供給契約」が近年増えています。

例えば、全国に大型ショッピングモールを展開するイオングループのプライベートブランドのTOP VALU(トップバリュー)は、その多くをOEMにより生産しています。

このような製作物供給契約により飲食料品の製造が行われた場合は消費税は軽減税率が適用されるのでしょうか?

今回は、飲食料品のOEM生産などの製作物供給契約により製品を製造して提供した場合に軽減税率が適用されるのかどうかについて解説したいと思います。

「製造販売」か「賃加工」かにより適用税率は異なる

「消費税の軽減税率制度に関する Q & A(個別事例編)」の問41において、次のような回答があります。

(製作物供給契約による飲食料品の譲渡等の取扱い)

問41 当社は、飲食料品の製造販売を行っています。当社では、飲食料品メーカーとの間で、いわゆる製作物供給契約を締結し、当社が受託製造した飲食料品をメーカーに納品していますが、この取引は軽減税率の適用対象となりますか。

なお、飲食料品メーカーとの契約の概要は、以下のとおりです。

・ 当社は、製造する飲食料品の原材料及び包装資材について、飲食料品メーカーから有償支給を受ける。

・ 当社は、原材料代と包装資材代に加工賃を加算した金額を、販売代金として飲食料品メーカーに請求する。

・ 完成品の引渡時に、その所有権が当社から飲食料品メーカーへ移転する。【答】

ご質問のようないわゆる製作物供給契約により飲食料品を製造する場合、その取引が、「製造販売」に当たるか「賃加工」に当たるかにより適用税率が異なることとなります。

この点、「製造販売」であれば、「飲食料品の譲渡」として軽減税率の適用対象となり、「賃加工」であれば、「役務の提供」として軽減税率の適用対象となりません。

なお、「製造販売」に当たるか「賃加工」に当たるかは、その契約内容等により個別に判断することとなりますが、例えば、

・ 受託者の使用する原材料や包装資材は、どのように調達されるか(委託者からの無償支給か、有償支給か、自社調達か)

・ 契約に係る対価の額はどのように設定されるか

・ 完成品の所有権がどちらにあるか

といった点等を踏まえて判断することとなります。

ご質問の場合、契約内容を踏まえると、一般に製造業者が原材料等を仕入れて製品を製造して販売する取引と何ら変わらず、飲食料品の「製造販売」に該当すると考えられます。

したがって、その取引は「飲食料品の譲渡」に該当し、軽減税率の適用対象となります。

太字で示したように、製作物供給が「製造販売」に当たるか「賃加工」に当たるかにより適用税率が異なるということになります。

「製造販売」であるか「賃加工」であるかは、契約内容等により個別に判断することとされていますが、基本的には、原材料の有償支給を受けている場合は「製造販売」、原材料の無償支給を受けている場合は「賃加工」に該当するものと考えられます。

「製造販売」に該当する場合は「飲食料品の譲渡」として軽減税率の適用対象となり、「賃加工」に該当する場合は「飲食料品の譲渡」ではなく「役務の提供」として軽減税率の適用対象となりません。

→「製造販売」に該当する

→「飲食料品」の譲渡に該当する

→ 軽減税率の適用を受ける

→「賃加工」に該当する

→「役務の提供」に該当する

→ 軽減税率の適用を受けない

原材料の有償支給を受けている場合

原材料の有償支給を受けている場合は、受注者である製造業者が原材料等を仕入れて製品を製造販売する取引と何ら変わらないため、飲食料品の「製造販売」に該当するものと考えられます。

したがって、原材料の有償支給を受けて飲食料品の製造を請け負い、完成品を譲渡する場合は「飲食料品の譲渡」として軽減税率が適用されます。

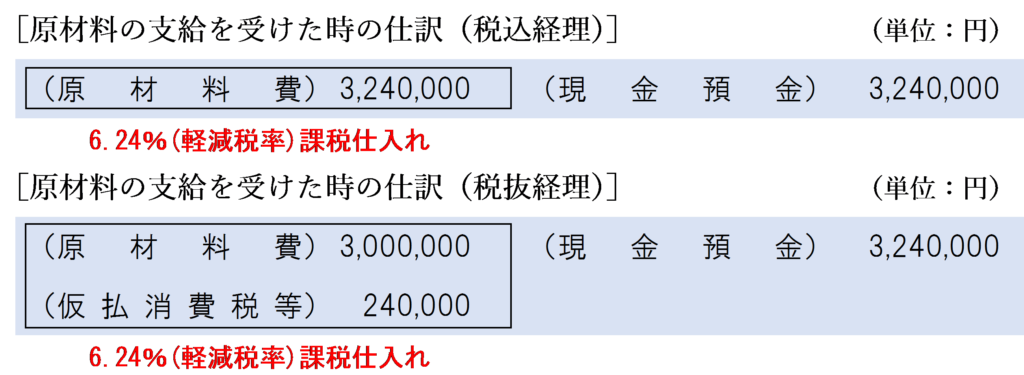

この場合の仕訳例は、以下のようになります。

原材料の支給を受けた時の仕訳

有償で原材料の支給を受けた時は、支払った金額は「原材料費」として処理します。支払額は6.24%課税仕入れとなります。

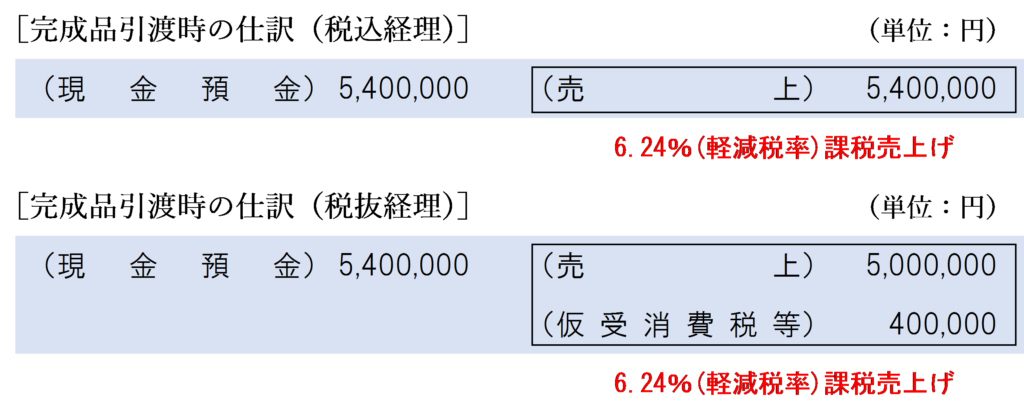

完成品引渡時の仕訳

製品が完成し引渡しが完了したら「売上」として計上します。完成品の譲渡は「飲食料品の譲渡」に該当するため、売上額は6.24%課税売上げとなります。

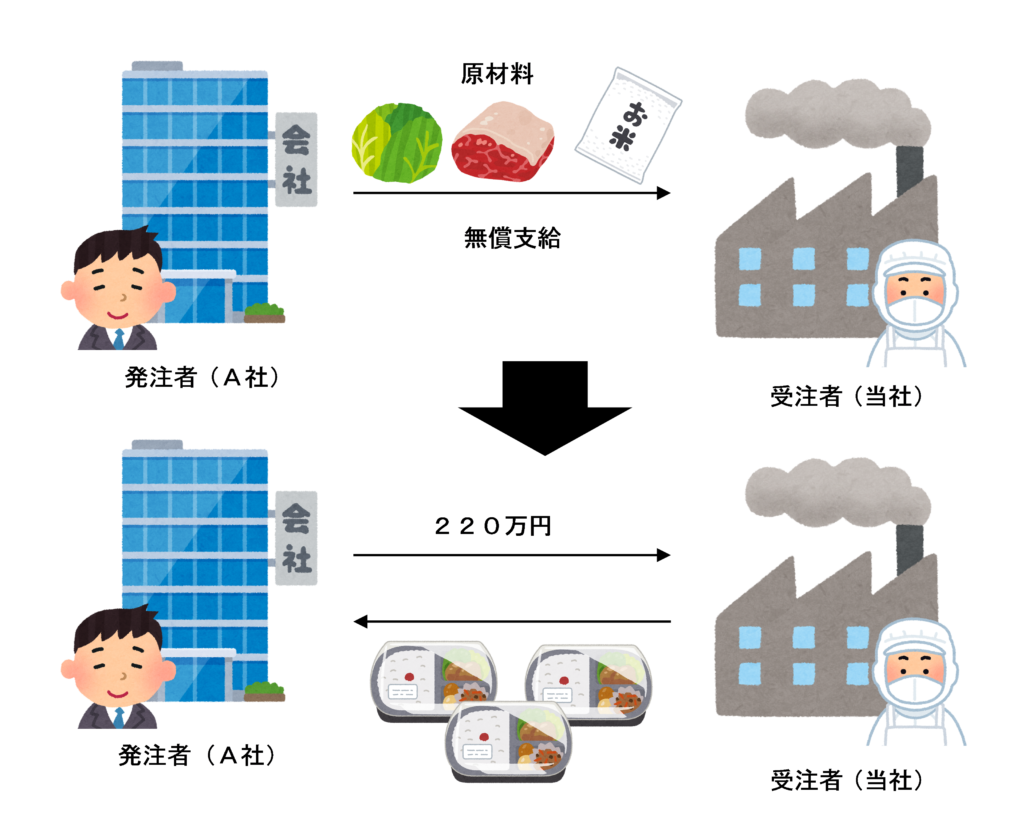

原材料の無償支給を受けている場合

原材料の無償支給を受け、その原材料を発注者が自己の資産として管理している場合は、原材料等を仕入れて製品を製造販売する取引とはいえず、飲食料品の「賃加工」を行っているものと考えられます。

軽減税率の適用対象となるのは「食料品の譲渡」であり、「飲食料品の賃加工」については軽減税率は適用されません。

この場合の仕訳例は、以下のようになります。

原材料の支給を受けた時の仕訳

無償で原材料の支給を受けた場合は、当社の資産に増減はないので「仕訳なし」となります。消費税法上も、資産の譲渡等がないため不課税取引となります。

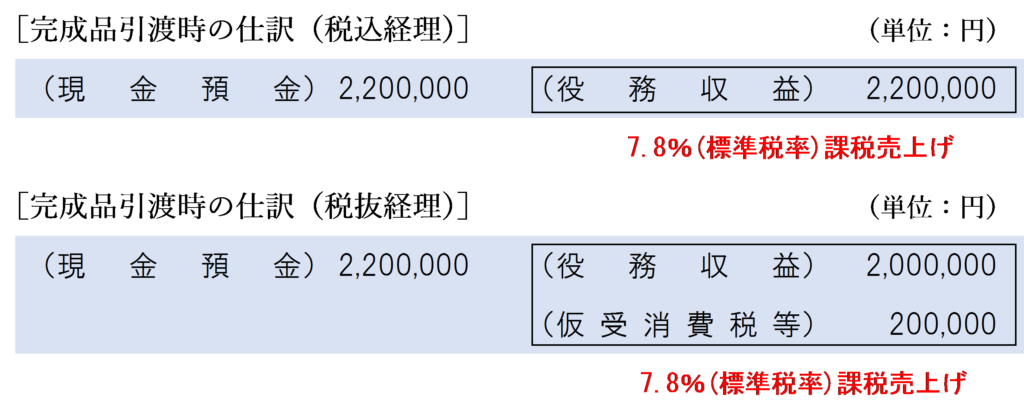

完成品引渡時の仕訳

製品が完成し引渡しが完了したら「役務収益」などの収益の勘定科目を計上します。完成品の譲渡は「賃加工」に該当するため軽減税率は適用されず、引渡額は7.8%課税売上げとなります。

まとめ

製作物供給契約により飲食料品の製造を行っている場合は、契約内容から見て「製造販売」に該当するか「賃加工」に該当するかにより税率は異なります。

一般的に、原材料の有償支給を受けている場合は「製造販売」に該当し、完成品の譲渡は「飲食料品の譲渡」として軽減税率が適用されます。

一方、原材料の無償支給を受けている場合は「賃加工」に該当するため軽減税率は適用されません。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)