世界をまたにかけて、国外から商品を輸入したり、国外へ商品を輸出している業者も多いかと思います。

今回は、「三国間貿易」があった場合の経理処理と消費税の取引区分について解説したいと思います。

三国間貿易とは

「三国間貿易」とは、3つの国の間で貿易を行うことをいいます。

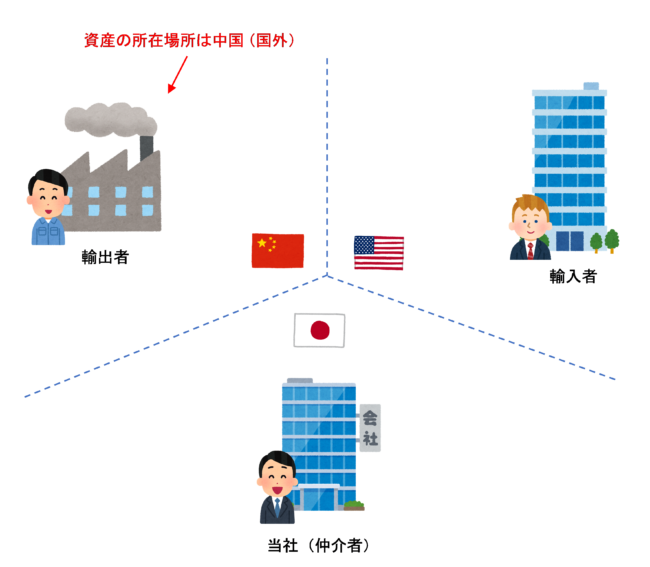

例えば、次のイラストのように、日本の商社が、中国の製造業者から仕入れた製品を、アメリカの企業に販売する契約を締結したとします。

このとき、中国からいったん日本に製品を輸入し、その後あらためて日本からアメリカに輸出するよりも、中国からアメリカに直接納品した方が早く済むため、製品は日本を経由せずに直接中国からアメリカに納品されます。

しかし、お金の流れとしては、日本の商社から中国の製造業者に仕入代金が支払われ、アメリカの企業から日本の商社に販売代金が支払われます。

このように、お金の流れとモノの流れが異なる取引を「三国間貿易」といいます。

では、「三国間取引」があった場合の消費税の取引区分は一体どうなるのでしょうか?

課税の対象の4要件

消費税は、次の4要件を満たす取引が課税の対象となります。

これを踏まえて、「三国間取引」が課税の対象となるかどうか考えてみましょう。

国内取引の判定の考え方

「三国間取引」が課税の対象となるかどうかは、上記の課税の対象の4要件のうち「① 国内において行うものであること」に該当するかどうかがポイントとなります。

資産の譲渡又は貸付けに係る国内取引の判定については、消費税法第4条第3項第1号において、以下のように規定されています。

3 資産の譲渡等が国内において行われたかどうかの判定は、次の各号に掲げる場合の区分に応じ当該各号に定める場所が国内にあるかどうかにより行うものとする。ただし、第三号に掲げる場合において、同号に定める場所がないときは、当該資産の譲渡等は国内以外の地域で行われたものとする。

一 資産の譲渡又は貸付けである場合 当該譲渡又は貸付けが行われる時において当該資産が所在していた場所(当該資産が船舶、航空機、鉱業権、特許権、著作権、国債証券、株券その他の資産でその所在していた場所が明らかでないものとして政令で定めるものである場合には、政令で定める場所)

・・・(後略)・・・

上記太字部分で示した通り、資産の譲渡・貸付けが国内取引に該当するかどうかは、「当該譲渡又は貸付けが行われる時において当該資産が所在していた場所」が国内であるかどうかにより判定を行うこととなります。

これを上述のイラストの「三国間貿易」に当てはめて考えてみると、製品の売買が行われる時点において、当該製品が所在している場所は中国(国外)となります。

したがって、「三国間貿易」があったは、課税の対象の4要件のうち、「① 国内において行うものであること」の要件を満たさないことになるため、課税の対象外取引(不課税取引)となります。

(参考)国税庁タックスアンサー

三国間貿易にかかる消費税の取り扱いについては、国税庁が公表しているタックスアンサーNo.6210『国外取引』において、次のように記載されています。

三国間貿易

事業者が国外において購入した資産を国内に搬入することなく他へ譲渡するいわゆる三国間貿易の場合は、国外に所在する資産の譲渡であり国外取引に該当しますので、その経理処理のいかんに関わらず課税の対象とはなりません。

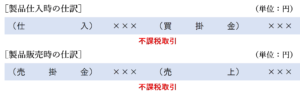

三国間貿易があった場合の経理処理

三国間貿易は消費税の課税の対象取引とならないため、仕入代金については課税仕入れとならず、売上代金についても課税売上となりません。

税区分は、輸入時も輸出時も不課税取引として処理します。

まとめ

商品等が日本国内を経由することなく、国外から国外へ直接納品される場合は、資産の譲渡の時における資産の所在場所が国外であるため、課税の対象の4要件のうち「① 国内において行うものであること」の要件を満たさないため、課税の対象外取引(不課税取引)となります。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 25 | 三国間貿易 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)