今年も残すところあとわずかとなりました。

忘年会シーズン真っ只中、連日の飲み会で肝臓に気を使う毎日を送っている方も多いかと思います。

会社の人たちと忘年会に行く場合、忘年会費用を会社が負担することもあれば、参加者が自分で負担することもあります。

では、会社の忘年会費用の消費税の取扱いはどうなるのでしょうか?

今回は、忘年会に関する消費税の取扱いについて、様々なパターンごとに解説したいと思います。

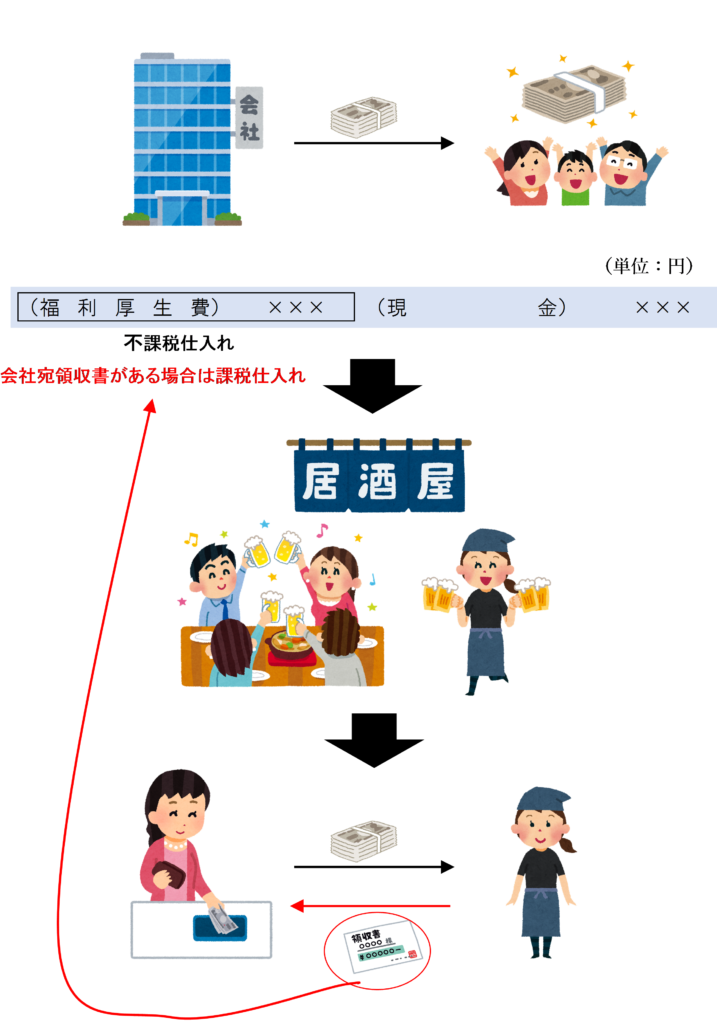

全額会社が負担する場合

社内の忘年会の費用を会社が負担し、会社が居酒屋等に飲食代を支払う場合は、当該忘年会費用は課税仕入れとなります。

この場合、経理上は「福利厚生費」の勘定科目を用いて仕訳を切ります。

従業員に補助金を支給する場合

従業員で行う忘年会費を補助するために従業員に金銭で補助金を支給した場合は、当該補助金は課税仕入れに該当しません。

ただし、会社宛の領収書等により会社が負担した課税仕入れであることが明らかにされているときは、課税仕入れに該当します。

従業員の自腹の場合

従業員の自腹で忘年会が開催された場合、会社は何も支出をしていないため消費税法上は不課税取引となります。

参加費用を徴収して会社が支払う場合

会社が従業員から忘年会の参加費用を徴収して忘年会を行う場合はどうなるでしょうか?

まず、会社が徴収した参加費用についてですが、これは資産の譲渡等の対価として収受するものではない(飲食物を提供するのは会社ではなく居酒屋)ため、対価性のない取引として不課税取引となります。

また、会社から居酒屋への忘年会費用の支払いについても、従業員から預かった参加費用を代わりに払っているだけなので、不課税取引となります。

ただし、会社が従業員から預かった費用よりも多く支払った場合は、その差額は会社負担の福利厚生費として課税仕入れに該当します。

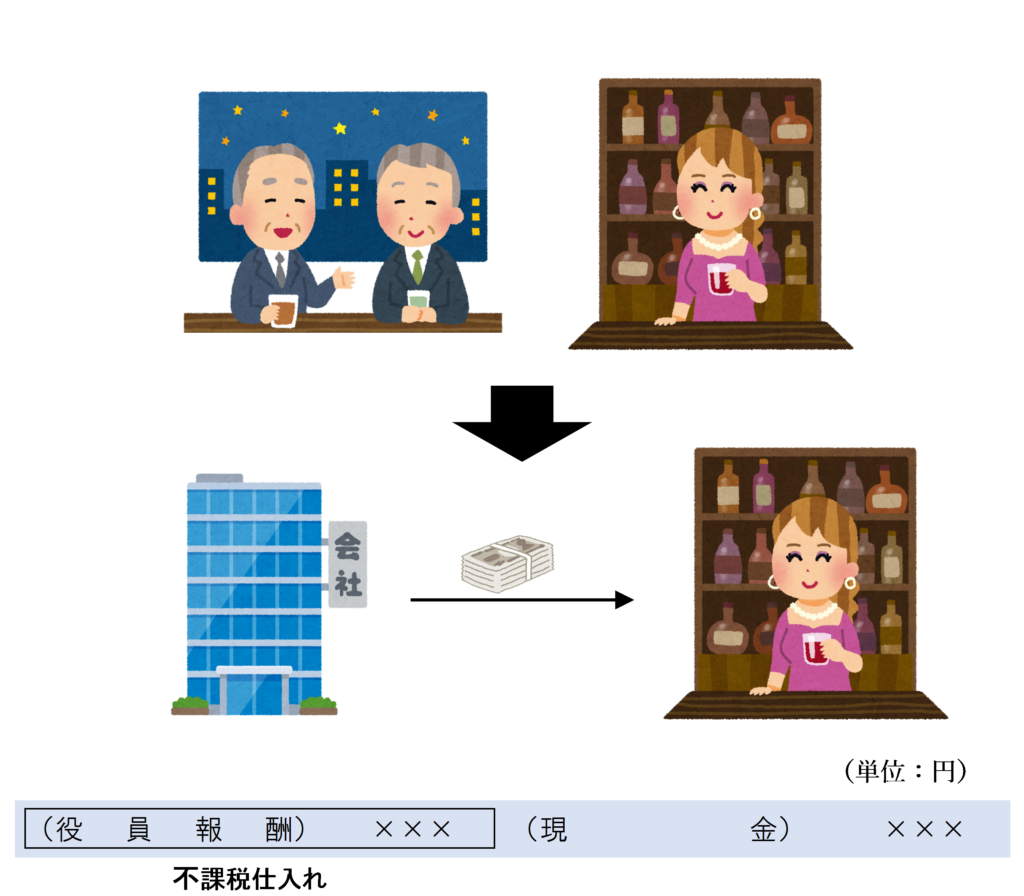

役員のみで忘年会を行った場合

では、会社の役員のみで銀座の高級バーで忘年会を行い、会社が飲食代を負担した場合はどうなるでしょうか?

この場合は、会社が負担した飲食代は福利厚生費にならず、給与等(役員報酬)として取り扱われ、課税仕入れとして認められない可能性があります。

福利厚生費に該当するかどうかは、税法上明確な規定はありませんが、一般的に次の要件を満たすものが福利厚生費として扱われ、これに該当しないものは給与等として取り扱われます。

したがって、役員のみで行う忘年会費用は、全従業員を対象として支給するものではないため、福利厚生費ではなく給与等として取り扱われることとなります。

また、全従業員を対象としていても、高級なブランデーばかり飲んだり、シャンパンタワーを注文して豪遊するなどした場合は、社会通念上常識的な範囲の金額を超えてしまい福利厚生費として認められない可能性があるので注意しましょう。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 518 | 忘年会の参加者から集めた参加費用 |

| 635 | 役員のみで行う忘年会 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)