個人事業者の各種税金の確定申告期限は、所得税については毎年3月15日まで、消費税については毎年3月31日までとなっています。

所得税の確定申告期限が消費税の確定申告期限より前であることに疑問を感じたことがある人もいるのではないでしょうか?

簿記や会計学をしっかり勉強している人ほど、疑問に思うところだと思います。

実は僕も、税法の勉強を始める前に簿記の勉強をしていた頃は、会計学の考え方に当てはめて「消費税額が確定しないと所得税額が計算できないんだから、消費税の申告期限が所得税の申告期限より後でも意味ないじゃん!」と、何で消費税の申告期限が所得税の申告期限より後なのかわかっていませんでした。

しかし、税法の考え方を知ってからこの理由が分かるようになりました。

今回は、所得税の確定申告期限(3/15)が消費税の確定申告期限(3/31)より前である理由について解説したいと思います。

消費税の必要経費・総収入金額の算入時期

税込経理方式を前提とした場合、納付すべき消費税額は「租税公課」として必要経費に算入します。(還付になる場合は「雑収入」などで総収入金額に算入します。)

ここで、いつ必要経費・総収入金額に算入するのかについては、国税庁のタックスアンサーに次のように記載されています。

この場合の納付すべき消費税等の額及び還付を受ける消費税等の額の計上時期は、原則として次のとおりです。

(1) 申告に係るもの

その申告書が提出された日の属する年又は事業年度

・・・(中略)・・・なお、個人事業者が申告期限未到来の納税申告書に記載すべき消費税等の額を未払金又は未収入金に計上した場合には、その計上した年の必要経費又は総収入金額に算入することができます。

また、法人が申告期限未到来の納税申告書に記載すべき消費税等の額を損金経理により未払金に計上した場合又は収益の額として未収入金に計上した場合には、その計上した事業年度の損金の額又は益金の額に算入します。

上記をまとめると、次のようになります。

容認 → 未払計上(未収計上)した年

未払計上した年の必要経費に算入する場合(容認処理)

まず先に、容認方法である「未払計上した年の必要経費に算入する」方法について解説します。

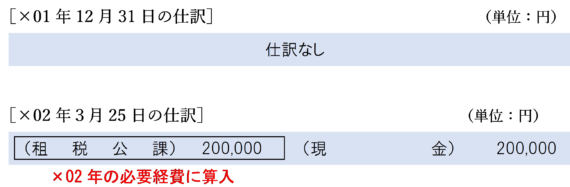

甲は、当該消費税及び地方消費税の確定申告書を×02年3月10日に提出し、同日に税額を現金で納付した。

なお、甲は、消費税及び地方消費税について未払計上した年の必要経費に算入している。

未払計上した年の必要経費に算入する方法で経理している場合は、下記の仕訳のように、×01年12月31日に消費税等の額につき「租税公課」として費用計上し、×01年の必要経費に算入します。

×02年3月10日に申告・納付したときは、「未払消費税等」勘定を取り崩します。

この方法が、会計学上の「発生主義」の考え方に照らして最も合理的な方法です。

日商簿記や税理士試験の簿記論・財務諸表論、公認会計士試験などの勉強をされている方にとっては、この方法が最も馴染み深い経理処理だと思います。

しかし、この方法を採用する場合、×01年の所得税額は消費税額が確定した後でないと算出できないため、所得税の申告期限(3月15日)より消費税の申告期限(3月31日)の方が後であっても意味がありません。所得税の確定申告をするためには、3月15日までに消費税の税額も確定させる必要があります。

ではなぜ、消費税の申告期限の方が後になっているのでしょうか?

これは、次に解説する、消費税の必要経費算入時期の原則処理を知っていれば理由がわかります。

申告した日の属する年の必要経費に算入する場合(原則処理)

次は、税務上の原則方法である「申告した日の属する年の必要経費に算入する」方法について解説します。

甲は、当該消費税及び地方消費税の確定申告書を×02年3月25日に提出し、同日に税額を現金で納付した。

なお、甲は、消費税及び地方消費税について申告した日の属する年の必要経費に算入している。

未払計上した年の必要経費に算入する方法で経理している場合は、下記の仕訳のように、×01年12月31日は「仕訳なし」として何も処理しません。

×02年3月25日に申告・納付したときに、「租税公課」勘定で計上し、×02年の必要経費に算入します。

この方法なら、消費税額が確定していなくても×01年の所得税額を算出することができるため、まずは所得税の申告期限(3月15日)までに所得税額を確定させ、そのあとで消費税の申告期限(3月31日)までに消費税額を確定させることができます。

会計学に慣れ親しんでいる人にとっては、×01年分の消費税額を×02年の経費にするなんて違和感があるかもしれませんが、税法上はそれでいいのです。というか、むしろそれが原則なのです。

会計と税務の経理処理の違い

日商簿記や税理士試験の簿記論・財務諸表論などの勉強をされている方にとっては「×01年分の消費税額を×02年の必要経費に算入するなんて期間的に対応してないしおかしいんじゃないの?」と思われるかもしれません。

会計上、費用は「発生主義」という考え方に基づいて計上するため、「未払計上した年の必要経費に算入する方法」が会計上は最も合理的な方法になります。

しかし、税務上は「債務確定主義」という考え方にもとづいて必要経費を算入するため、「申告した日の属する年の必要経費に算入する方法」が原則的な処理方法になるのです。

実務上は、会計学の考えに合わせて「未払計上した年の必要経費に算入する方法」により財務諸表が作成されていることが多いため、容認的な処理方法としてこの方法も認められているのです。

所得税の申告期限(3月15日)より消費税の申告期限(3月31日)の方が後なのは、税務上の原則的な処理方法(=申告した日の属する年の必要経費に算入する方法)によった場合に、「まずは所得税の税額を確定させてから、その後で消費税の計算をしてね」という配慮から時期をずらしているからです。

税抜経理方式を採用している場合(差額が出る場合)は3月15日までに消費税額を確定させる必要あり

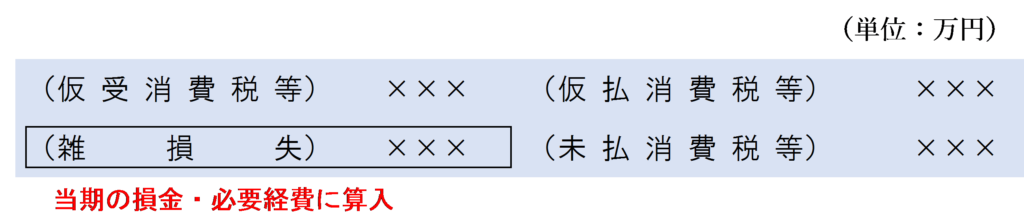

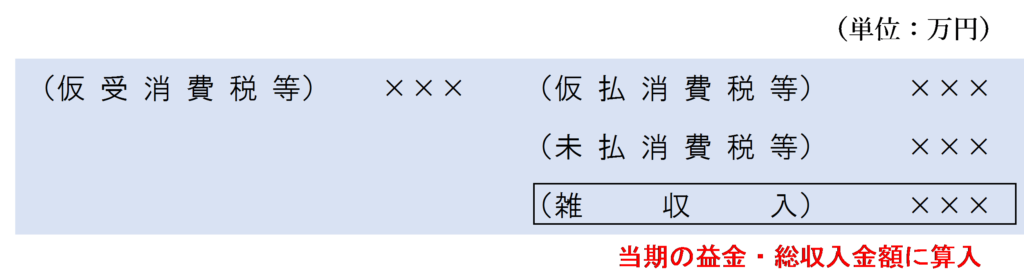

税抜経理方式を採用している場合は、事業者は消費者から預かった消費税額を「仮受消費税等」、支払った消費税額を「仮払消費税額等」として計上し、期末に相殺して差額を「未払消費税等」(還付になる場合は「未収還付消費税等」)として計上します。

「未払消費税等」の金額と納付税額がぴったり一致する場合(「未収還付消費税等」の金額と還付税額が一致する場合)には、費用も収益も計上されないため、総収入金額・必要経費にいつ算入するかは問題となりません。

しかし、簡易課税制度を採用している場合や個別対応方式により消費税額を計算している場合、端数が生じる場合などは、「仮払消費税等」と「仮受消費税等」の差額と納付税額が一致せず、「雑損失」または「雑収入」を計上することがあります。

この場合、当該「雑損失」または「雑収入」をいつ総収入金額・必要経費に算入するのでしょうか?

この点について、国税庁のタックスアンサーに以下のような記載があります。

ただし、簡易課税制度を適用している事業者の仕入控除税額は、その課税期間の課税標準額に対する消費税額にみなし仕入率を掛けて計算した金額とされますので、簡易課税制度による納付すべき税額と、上記の仮受消費税等の金額から仮払消費税等の金額を控除した金額とに差額が生じる場合があります。この場合には、個人事業者においては、その課税期間を含む年の事業所得等の金額の計算上、その差額を総収入金額又は必要経費に算入します。また、法人においては、その差額をその課税期間を含む事業年度の益金の額又は損金の額に算入します。

したがって、税抜経理方式の消費税の仕訳から生じた「雑損失」または「雑収入」は、その課税期間を含む年の総収入金額・必要経費に算入することになります。

この場合、差額(雑損失・雑収入)の金額を確定させるために、所得税の申告期限までに消費税額を計算する必要があります。

なお、税抜経理方式を採用している場合であっても、差額(雑損失・雑収入)が出ない場合は、所得税の確定申告が終わった後に消費税の計算ができます。

ただし、青色申告を行っている場合など貸借対照表に計上する「未払消費税等」の金額を確定させるためには、所得税の申告期限までに消費税額を計算する必要があります。

まとめ

所得税の申告期限(3月15日)より消費税の申告期限(3月31日)の方が後なのは、税務上の原則的な処理方法(=申告した日の属する年の必要経費に算入する方法)によった場合に、消費税の確定申告を所得税の確定申告が終わった後にできるようにするための配慮です。

「未払計上した年の必要経費に算入する方法」を採用している場合や税抜経理方式(差額が出る場合)の場合は、所得税の申告期限(3月15日)より消費税の申告期限(3月31日)の方が後である意味はあまりなく、結局消費税額の計算も所得税の申告期限(3月15日)までにしなければなりません。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)