令和5年10月1日から、消費税の適格請求書等保存方式(インボイス制度)がスタートしました。

インボイス制度の下では、適格請求書発行事業者以外の者(免税事業者や消費者など)から行った課税仕入れについては、原則として仕入税額控除が認められません。

しかし、免税事業者や消費者から行った課税仕入れについて、令和5年10月1日からいきなり仕入税額控除を一切認めないとすると、あまりにも影響が大きくなりすぎてしまいます。

そのため、激変緩和措置の一種として、適格請求書発行事業者以外の者から行った課税仕入れについては、いきなり仕入れ税額控除を一切認めないとするのではなく、段階的に仕入税額控除が制限される経過措置が設けられることとなりました。

今回は、この経過措置について解説したいと思います。

インボイス制度導入後6年間は段階的に制限される

インボイス制度導入後は、免税事業者や消費者から行った課税仕入れは、段階的に次の割合でしか控除できなくなり、令和11年(2029年)10月1日以後、最終的に控除不可となります。

区分記載請求書等の記載事項

この経過措置の対象となるものは、区分記載請求書等の記載事項を満たす請求書等の交付を受けたものに限ります。

区分記載請求書等の記載事項は次のとおりです。

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨)

④ 税率ごとに区分して合計した対価の額(税込み)

⑤ 書類の交付を受ける事業者の氏名又は名称

上記の記載事項を満たす請求書等の保存があれば、80%又は50%の控除を受けることができます。

インボイス制度が始まる前(令和5年9月30日以前)は、区分記載請求書等は紙に限られており、区分記載請求書等の記載事項に係るをデータの提供を受けても、紙の交付を受けていない場合は、区分記載請求書等の保存がないものとされていました。

しかし、インボイス制度導入後(令和5年10月1日以後)は、区分記載請求書等の記載事項に係るデータの提供を受け、そのデータを保存する場合にも、区分記載請求書等の保存があるものとして経過措置の適用が認められます。

区分記載請求書等のうち一定事項は追記が認められる

課税仕入れの相手方から交付を受けた適格請求書(インボイス)又は適格簡易請求書(簡易インボイス)について記載事項に不備や誤りがあった場合は、自ら追記や修正を行うことは認められません。

しかし、区分記載請求書等については、取引の事実に基づいて、「取引内容(軽減税率の対象品目である旨)」及び「税率ごとに区分して合計した対価の額(税込み)」に限り買い手側において取引して修正することが認められています。

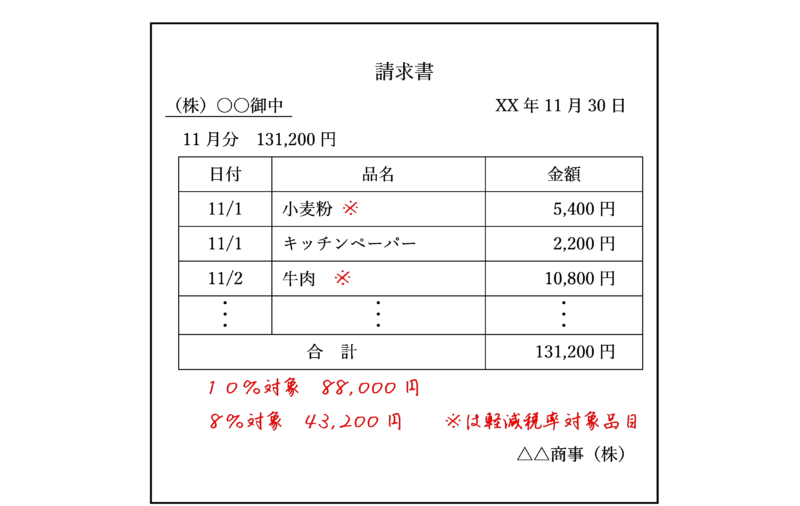

例えば、取引先から商品を仕入れた際に次の請求書の交付を受けたとします。この請求書は、登録番号の記載がないため適格請求書には該当しません。また、区分記載請求書等の「取引内容(軽減税率の対象品目である旨)」及び「税率ごとに区分して合計した対価の額(税込み)」の記載事項も満たしていません。

しかし、「取引内容(軽減税率の対象品目である旨)」及び「税率ごとに区分して合計した対価の額(税込み)」については、区分記載請求書等保存方式の下では追記することが認められているため、取引の事実に基づいて次のように追記して保存することで、区分記載請求書等の保存要件を満たします。

帳簿の記載

この経過措置の適用を受けるためには、帳簿に一定事項を記載する必要があります。

例えば、「80%控除対象」「免税事業者からの仕入れ」などと記載し、経過措置の適用を受ける課税仕入れであることがわかるようにしておかなければなりません。

この記載方法については、適用対象となる取引に「☆」や「※」などの記号や番号等を付し、別途「☆は80%控除対象」「※は80%控除対象」などと表記することにより、経過措置の適用を受ける課税仕入れであるとわかるようにする方法でも構いません。

適格請求書発行事業者から交付を受けた請求書等の記載不備がある場合の経過措置の対象

適格請求書発行事業者から交付を受けた請求書等に記載不備があり、再交付を受けたり仕入明細書等による確認を受けることもできなかった場合についても、本経過措置の適用があります。

この点については、詳しくは次の記事でも解説しています。

経過措置の適用は一の仕入先あたり10億円まで

令和6年度税制改正により、適格請求書発行事業者以外のものから行った課税仕入れに係る税額控除に関する経過措置(80%控除・50%控除)について、適用上限額が設けられました。

80%控除・50%控除が使えるのは、一の仕入先あたり10億円までとなりました。

適格請求書発行事業者でない一の仕入先あたり10億円を超える金額は、仕入税額控除が認められないので注意しましょう。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)