令和5年10月1日から、消費税の適格請求書等保存方式(インボイス制度)が始まりました。

インボイス制度の下においては、取引の都度、適格請求書(インボイス)の記載事項を満たす請求書や領収書の交付を受ける必要がありますが、口座振替や口座振込により家賃を支払う場合は、逐一領収書等が交付されないことが多いです。

今回は、口座振替や口座振込により家賃を支払った場合の適格請求書(インボイス)の保存要件について解説したいと思います。

非課税とされる住宅の貸付けに係る家賃の場合は考慮不要

住宅の貸付けに係る家賃は非課税仕入れとなるため、仕入税額控除を受けることはそもそもできません。

したがって、住宅の貸付けに係る家賃については、適格請求書(インボイス)の保存要件について考慮する必要はありません。

この記事では、事務所用建物の貸付にかかる家賃など、課税仕入れとなる家賃の支払いについての適格請求書(インボイス)の保存要件について解説します。

適格請求書等の記載事項

適格請求書(インボイス)の記載事項は、以下のとおりです。

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨)

④ 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類の交付を受ける事業者の氏名又は名称

事務所等の家賃について仕入税額控除を受けるためには、上記の要件を満たす適格請求書(インボイス)の保存が必要となります。

一の書類だけで全てを記載する必要はない

適格請求書として必要な記載事項は、一の書類だけで全てが記載されている必要はなく、複数の書類で記載事項を満たせば、それらの書類全体で適格請求書の記載事項を満たすことになりますので、契約書に適格請求書として必要な記載事項の一部が記載されており、実際に取引を行った事実を客観的に示す書類とともに保存しておけば、仕入税額控除の要件を満たすこととなります。(インボイスQ&A問95)

したがって、例えば、適格請求書の記載事項の一部(例えば、課税資産の譲渡等の年月日以外の事項)が記載された契約書とともに通帳(課税資産の譲渡等の年月日の事実を示すもの)を併せて保存することにより、仕入税額控除の要件を満たすこととなります。

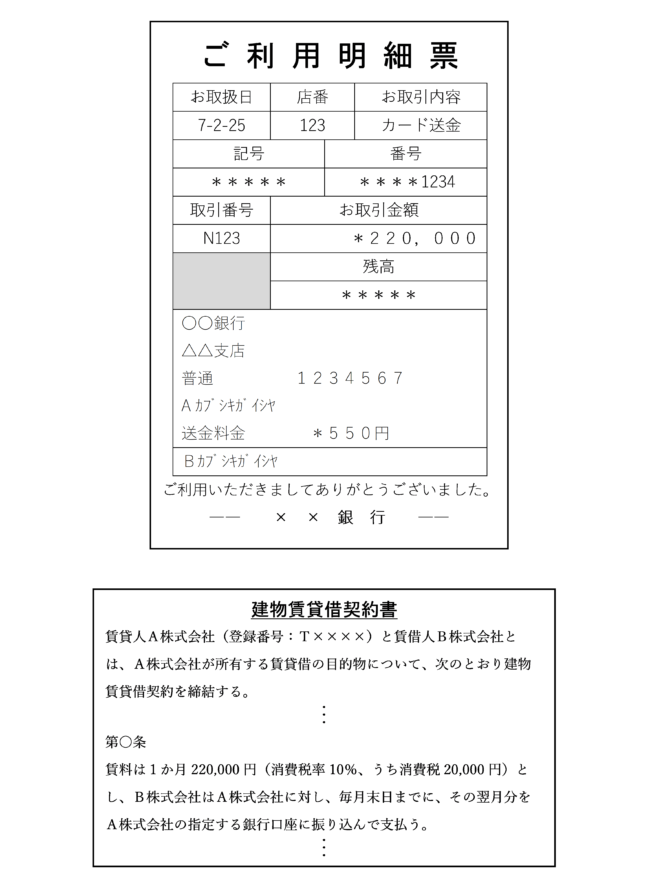

下記イラストのように、A社と締結した建物賃貸借契約書と振込日が記載された通帳を保存することにより、複数の書類で適格請求書(インボイス)の記載事項を満たすこととなるため、これらを併せて保存することにより仕入税額控除を受けることができます。

契約書+銀行が発行した振込金受取書の保存でもOK

口座振込により家賃を支払う場合についても、適格請求書の記載事項の一部が記載された契約書とともに、銀行が発行した振込金受取書を保存することにより、請求書等の保存があるものとして、仕入税額控除の要件を満たすこととなります。

適格請求書発行事業者であるか定期的に確認する必要あり

このように取引の都度、請求書等が交付されない取引について、取引の中途で取引の相手方(貸主)が適格請求書発行事業者でなくなる場合も想定され、その旨の連絡がない場合には貴社(借主)はその事実を把握することは困難となります(適格請求書発行事業者以外の者に支払う取引対価の額については、原則として、仕入税額控除を行うことはできません。)。

そのため、必要に応じ、「国税庁適格請求書発行事業者公表サイト」で相手方が適格請求書発行事業者として登録されているか否かを定期的に確認する必要があります。

令和5年9月30日以前からの契約について

令和5年9月30日以前からの契約について、契約書に登録番号等の適格請求書として必要な事項の記載が不足している場合には、別途、登録番号等の記載が不足していた事項の通知を受け、契約書とともに保存していれば差し支えありません。

また、こちらで必要事項を満たした仕入明細書等を作成して、貸主の確認を受ける方法も認められます。

仕入明細書等を作成して確認を受ける場合の詳細は次の記事で解説しています。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 754の2 | 契約書と通帳を併せて保管する場合の家賃支払額 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)