政府与党の自民・公明両党が本日、令和6年度税制改正大綱を発表しました。

PDFデータ:令和6年度税制改正大綱

今回は、令和6年度税制改正大綱のうち、消費税に関する改正点をまとめました。

プラットフォーム課税の導入

スマートフォンアプリの配信を念頭に、一定のプラットフォーム事業者を介して行われる電気通信利用役務の提供に係る消費税の課税のあり方が改正されました。

① 国外事業者がデジタルプラットフォームを介して行う電気通信利用役務の提供(事業者向け電気通信利用役務の提供に該当するものを除く。以下同じ。)のうち、下記②の指定を受けたプラットフォーム事業者(以下「特定プラットフォーム事業者」という。)を介してその対価を収受するものについては、特定プラットフォーム事業者が行ったものとみなす。

② 国税庁長官は、プラットフォーム事業者のその課税期間において上記①の対象となるべき電気通信利用役務の提供に係る対価の額の合計額が50億円を超える場合には、当該プラットフォーム事業者を特定プラットフォーム事業者として指定する。

③ 上記②の要件に該当する者は、その課税期間に係る申告書の提出期限までに、その旨を国税庁長官に届け出なければならない。

④ 国税庁長官は、特定プラットフォーム事業者を指定したときは、当該特定プラットフォーム事業者に対してその旨を通知するとともに、当該特定プラットフォーム事業者に係るデジタルプラットフォームの名称等についてインターネットを通じて速やかに公表するものとし、指定を受けた特定プラットフォーム事業者は、上記①の対象となる国外事業者に対してその旨を通知するものとする。

⑤ 特定プラットフォーム事業者は、申告書に上記①の対象となる金額等を記載した明細書を添付するものとする。

⑥ その他所要の措置を講ずる。

(注)上記の改正は、令和7年4月1日以後に行われる電気通信利用役務の提供について適用することとし、特定プラットフォーム事業者の指定制度に係る事前の指定及び届け出については、所要の経過措置を講ずる。

この改正案は、国内の消費者に対するスマートフォンアプリの有料配信など、消費者向け電気通信利用役務の提供を日本国内で行っているにもかかわらず、日本の税務署に納税することなくトンズラする国外事業者から確実に消費税を徴収できるようにするための制度です。

国外事業者であっても、日本国内で課税資産の譲渡等を行っており、消費税の納税義務がある場合(基準期間における課税売上高が1000万円を超える場合など)は、日本国内の税務署に消費税の申告・納付を行わなければなりません。

スマートフォンアプリなどのデジタルコンテンツの配信は「電気通信利用役務の提供」に該当します。電気通信利用役務の提供は、その役務の提供を受ける者の住所等の所在地で国内取引の判定を行うため、国外事業者が日本国内の消費者に対してデジタルコンテンツを配信した場合は、日本国内で課税資産の譲渡等を行ったことになります。したがって、その国外事業者は、日本国内で行った課税資産の譲渡等に係る消費税を日本の税務署に申告納付する必要があります。

もし国外事業者が、日本国内に支店や営業所などの事務所等を設けている場合は、その事務所等の所在地が納税地となり、その納税地の所轄の税務署に申告・納付する必要があります。

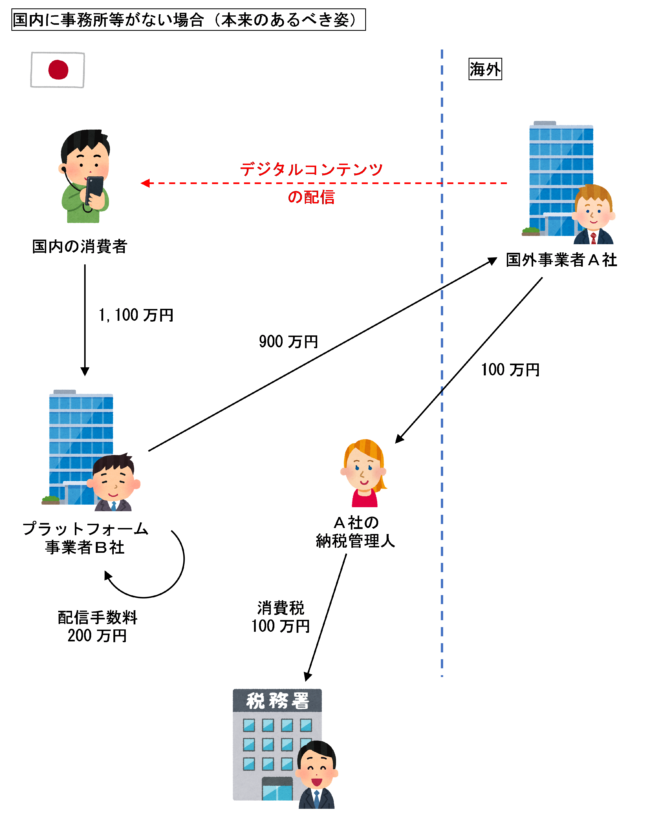

例えば、国外事業者A社が、日本国内の消費者に対して、国内のプラットフォーム事業者B社を介して、デジタルコンテンツを配信し、1,100万円(消費税100万円込み)の売上げがあったとします。B社に支払う配信手数料は税抜販売価格の20%、A社は国内に事務所を有しており、販売価格から配信手数料を差し引いた後の残額がA社の事務所に支払われる場合、お金の流れは次のようになります。(デジタルコンテンツの販売収入に係るお金の流れのみを考えます。)

A社が国内に事務所等を設けていない場合は、日本国内に納税管理人を定め、その納税管理人を通じて所定の納税地の所轄税務署に消費税の申告・納付をする必要があります。

先ほどと同じ数値例で、B社から送金がA社本店に直接送られる場合のお金の流れは次のようになります。

このように、国内に事務所等がなかったとしても、本来なら消費税100万円を税務署に納付する必要があります。

しかし、残念ながら現状はそうではありません。

アプリ配信などを行っている国外事業者の多くは国内に事務所等を設けておらず、納税義務があるにもかかわらず納税管理人の選定もせず、本来なら払うべき消費税を払わずに「トンズラ」をこいている状態なのです。納税管理人を置かなければいけないと分かっていながらやっていないのか、もしかしたら日本で消費税を納めないといけないことをそもそも知らなかったのか、事情は分かりませんが、とにかく多くの国外事業者がデジタルコンテンツの配信等に係る消費税を適切に納めていないのが現状なのです。

しかし、そのような国外事業者から消費税を強制的に徴収しようにも、日本の主権の及ばない海外に所在しているため差し押さえ等を執行するすることができず、税務当局としてはただただ泣き寝入りすることしかできない状況でした。もし国内にその国外事業者の事務所等があれば、その事務所等にある財産を差し押さえることもできますが、事務所等がない場合はもはや何も手立てがありません。

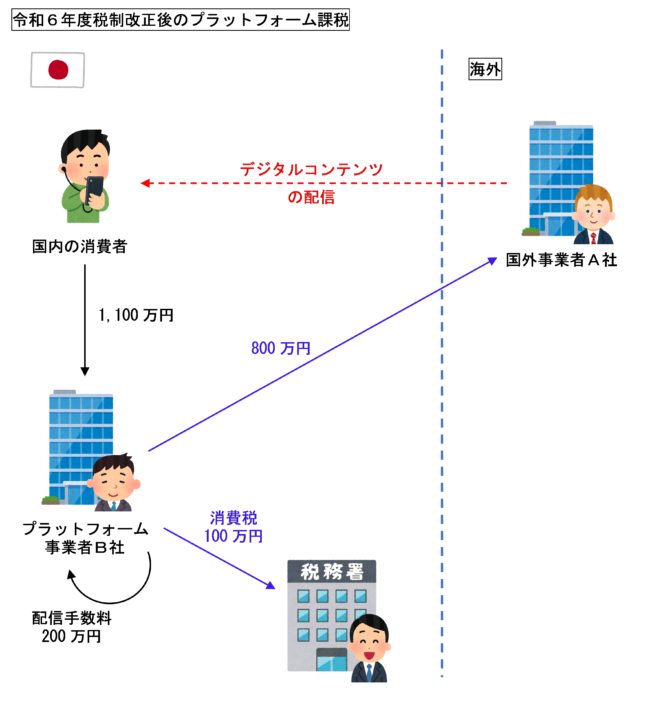

そこで、このような国外事業者からも確実に消費税を徴収することができるように、国外事業者がデジタルプラットフォームを介して行う電気通信利用役務の提供のうち一定のものについては、そのプラットフォーム事業者が電気通信利用役務の提供を行ったものとみなして、消費税が課税されることとなります。

この改正により、国外事業者が、国内において納税義務があるにもかかわらず納税管理人を選定せず、適切に消費税の納付が行われていない現状は打開され、そのような国外事業者からも確実に消費税を徴収することができるようになりました。

国外事業者の事業者免税点制度の特例・簡易課税制度の見直し

上述のプラットフォーム課税の導入を受け、国外事業者に適用される事業者免税点制度の特例・簡易課税制度の見直しが行われました。

これらの改正は、スマホアプリの配信など消費者向け電気通信利用役務の提供を行う国外事業者を念頭に置いています。そのような国外事業者にとっては、課税資産の譲渡等の相手方が消費者であり、適格請求書発行事業者の登録をするインセンティブが薄いため、納税義務に関してやや厳しめな改正を行ったものと考えられます。

特定期間における課税売上高の給与等による判定の除外

① 特定期間における課税売上高による納税義務の免除の特例について、課税売上高に代わり適用可能とされている給与支払額による判定の対象から国外事業者を除外する。

特定期間における課税売上高による納税義務の免除の特例(前年等の特例)では、基準期間における課税売上高が1,000万円以下であっても、特定期間(前事業年度上半期又は前年1~6月)中の課税売上高が1,000万円を超える場合は、納税義務が免除されないこととされています。この特例は、特定期間中の課税売上高に代えて、特定期間中の給与支払額をもって判定することも認められています。すなわち、特定期間中の課税売上高または給与支払額のいずれかが1,000万円以下であれば、免税事業者となることができるのです。

令和6年度税制改正では、前年等の特例について、課税売上高に代わり適用可能とされている給与支払額による判定の対象から国外事業者を除外することとされました。

国外事業者は、その多くは日本国内の従業員等に給料を払っていないので、給与支払額による判定が適用できる場合、前年等の特例はほとんど機能しなくなってしまいます。

この改正により、国外事業者は、前事業年度上半期又は前年1~6月分の課税売上高が1,000万円を超えている場合は、基準期間における課税売上高が1000万円以下であったとしても課税事業者となります。

新設法人の納税義務の免除の特例の適用範囲の拡充

② 資本金1,000万円以上の新設法人に対する納税義務の免除の特例について、外国法人は基準期間を有する場合であっても、国内における事業の開始時に本特例の適用の判定を行う。

新設法人の納税義務の免除の特例では、法人の基準期間がない事業年度(たいていの場合は設立第1期及び第2期)の期首資本金額が1,000万円以上である場合は、納税義務が免除されないこととされています。

この特例の趣旨は、会社設立当初から相当の規模を有している法人については、事務負担に配慮する必要がないとの観点から納税義務を免除しないこととするものです。

しかし、国外事業者についても機械的にこの条文に当てはめ、基準期間がない事業年度の期首資本金額だけで判定するのは適切ではありません。

元々国外で事業を展開しており、さらに日本にも進出するほどの規模になった外国法人は、多くの場合、日本で事業を開始した時点で、すでに設立第1期及び第2期はとっくに過ぎているものと考えられます。

国内事業者との間の課税の公平性を確保するためには、日本国内で事業を開始した当初から相当の規模を有している国外事業者については、事務負担に配慮する必要がないため納税義務を免除しないこととするべきです。

例えば、アメリカで15年前に資本金100万ドル(日本円換算1,000万円以上)で設立された会社が日本でも新たに事業を開始することとした場合に、基準期間の課税売上高0円、特定期間の課税売上高0円、当期は「基準期間がない事業年度」ではないので新設法人の特例の適用もなし、よって免税事業者です。となるのはちょっとおかしいと思いませんか?日本国内で事業を開始した当初からすでに相当の規模を有しているのだから、課税事業者となるべきです。

そのため、今回の税制改正では、資本金1,000万円以上の新設法人に対する納税義務の免除の特例について、外国法人は基準期間を有する場合であっても、国内における事業の開始時に本特例の適用の判定を行うこととされました。

特定新規設立法人の納税義務の免除の特例の適用範囲の拡充

③ 資本金1000万円未満の特定新規設立法人に対する納税義務の免除の特例について、本特例の対象となる特定新規設立法人の範囲に、その事業者の国外分を含む収入金額が50億円超である者が直接又は間接に支配する法人を設立した場合のその法人を加えるほか、上記②と同様の措置を講ずる。

特定新規設立法人の納税義務の免除の特例の趣旨は、法人の基準期間がない事業年度の期首資本金額が1,000万円未満で、新設法人の納税義務の免除の特例に引っかからない場合であっても、その後ろ盾として、相当の規模を有する親会社などがいる場合は、事務負担に配慮する必要がないとの観点から納税義務を免除しないこととするものです。

しかし、後ろ盾となる親会社などが相当の規模を有しているかどうかは、「基準期間に相当する期間における課税売上高」が5億円超であるかどうかにより判定を行います。この「基準期間に相当する期間における課税売上高」は国内における課税資産の譲渡等の金額を元に計算するため、国外における不課税売上高は考慮されません。

外国法人が親会社である場合は、国外でかなりの規模の売上があったとしても、それは不課税売上高になるため「基準期間に相当する期間における課税売上高」には反映されないことになります。

つまり、後ろ盾にいる外国法人が相当の規模を有しているかどうか判定する際に、現行の「基準期間に相当する期間における課税売上高」を当てはめて考えると、国外の不課税売上高が考慮されず、適切に判定を行うことができないのです。

例えば、基準期間相当期間中の国内課税売上高0円、アメリカでの売上げ5,000兆ドルの親会社が日本国内で資本金1,000万円未満で子会社を設立した場合、「納税義務なし」となるのです。これってちょっとおかしいですよね?

そのため、今回の税制改正により、国外の収入金額も考慮することとされ、特定新規設立法人の範囲に「その事業者の国外分を含む収入金額が50億円超である者が直接又は間接に支配する法人を設立した場合のその法人」が加えられることとなりました。

これにより、「基準期間に相当する期間における課税売上高」(=国内課税売上高)が5億円以下であっても、国外での収入が50億円を超える場合は、特定新規設立法人の納税義務の免除の特例が適用されます。

簡易課税制度等の見直し

その課税期間の初日において所得税法又は法人税法上の恒久的施設を有しない国外事業者については、簡易課税制度の適用を認めないこととする。また、適格請求書発行事業者となる小規模事業者に係る税額控除に関する経過措置の適用についても同様とする。

デジタルコンテンツの配信を行う国外事業者が簡易課税制度を適用する場合は、「情報通信業」として第五種事業に該当し、課税売上げに係る消費税額に50%のみなし仕入率を乗じた金額が控除対象仕入税額となります。

しかし、日本国内に恒久的施設を置いていないような国外事業者にも簡易課税制度の適用を認めると、実際の課税仕入れ等の税額とみなし仕入率の適用による控除対象仕入税額とがあまりにもかけ離れており、多額の「益税」が生じることとなってしまいます。

日本国内に恒久的施設を置いていないような国外事業者は、国内における課税仕入れはほとんど発生しないと思われます。あったとしても、広告宣伝費や市場調査費用、日本への出張費などが考えられますが、課税売上高に占める比率は極めて僅少だと考えられます。

例えば、国内の消費者に対するスマホアプリ配信料金が3,300万円、日本国内での出張費や広告費が330万円だった場合、原則課税の場合の納税額は300万円ー30万円=270万円ですが、もし簡易課税制度の適用を認めると、納付税額は300万円ー300万円×50%=150万円となり、かなりの益税が生ずることとなります。

これでは、課税の公平上大きな問題があると言えます。

そのため、日本国内に恒久的施設を有しない国外事業者については、簡易課税制度の適用を認めないこととされました。小規模事業者に係る税額控除に関する経過措置(2割特例)についても同様に認められません。

なお、日本国内に恒久的施設を有している国外事業者については、国内の支店や事務所などの施設の維持・運営のためにある程度の課税仕入れが発生すると見込まれるため、発生する益税の額がそれほど大きくないことから、引き続き簡易課税制度の適用が認められることとなったのだと考えられます。

改正の適用時期

上記の改正は、すべて令和6年10月1日以後に開始する課税期間から適用されます。

外国人旅行者向け免税制度(輸出物品販売場制度)の抜本的な見直し

ちょうど1年ほど前の今頃の時期に、Apple日本法人に対し追徴課税が行われる事件がありました。

(この事件の問題点に関しては、次の記事で詳しく解説しています。)

輸出物品販売場制度のもとでは、日本国内の免税店(輸出物品販売場)において外国人が一定の手続きを経て商品を購入した場合は、購入する時点で消費税が免税となります。

ただし、免税となるためには、その商品を国外に持ち出すことが条件とされており、国内で商品を開封したり他者に譲渡することは禁止されています。

ここ数年、この制度を悪用し、外国人旅行客が輸出物品販売場で商品を大量に購入し、海外に持ち出すことなく国内で転売するというケースが多発しており、深刻な問題となっていました。

今回の改正では、この問題に対処するために、現行の輸出物品販売業制度を抜本的に見直し、海外の免税店と同様に、免税店で商品を購入した時点で一旦消費税を徴収し、帰国時に空港の税関において、免税品を国外に持ち出すことの確認を受けたものについて、その商品の消費税相当額がご自宅還付されるというシステムに変更する方針が打ち出されました。

外国人旅行者向け免税制度については、制度が不正に利用されている現状を踏まえ、免税販売の要件として、新たに政府の免税販売管理システムを通じて取得した税関確認情報(仮称)の保存を求めることとし、外国人旅行者の利便性の向上や免税店の事務負担の軽減に十分配慮しつつ、空港等での混雑防止の確保を前提として、令和7年度税制改正において、制度の詳細について結論を得る。

(注)上記の「税関確認情報(仮称)」とは、免税店で免税購入対象者が免税購入した物品を税関長が国外に持ち出すことを確認した旨の情報をいう。

この改正点の詳細は令和7年度税制改正で決められることになります。

免税購入された物品と知りながら行った課税仕入れに係る仕入税額控除の適用除外

先ほどの改正の解説でも述べたとおり、輸出物品販売場制度を悪用して、免税購入した物品を国外に持ち出すことなく、国内で転売するケースが散見されています。

この不正行為に歯止めをかけるために、外国人旅行者向け消費税免税制度(輸出物品販売場制度)により免税購入された物品と知りながら行った課税仕入れについては、仕入税額控除が認めないこととされました。

この改正は、令和6年4月1日以後に国内において事業者が行う課税仕入れについて適用されます。

金地金の売買による不正還付スキームの防止

金(ゴールド、元素記号「Au」)や白金(プラチナ、元素記号「Pt」)は、化合物(2種類以上の元素からなる物質)を生成しにくいという化学的な性質から、保存性や耐久性に優れており、(市場価格の上下はありますが)価値が大きく落ちることはありません。

また、消費税法上、金(ゴールド)は課税資産であるため、購入すれば課税仕入れとなり、売却すれば課税売上げが発生します。

これらを利用して、金地金を売買することによる不正還付スキームが存在していました。

例えば、課税事業者である当期中に金地金を330万円で購入した場合、30万円の還付を受けることができます。その翌期に免税事業者となり、その金地金を330万円で売却した場合、消費税を納める義務がないので納税額は0円です。この場合、収支を計算すると、購入額△330万円+還付額30万円+売却額330万円=30万円となり、購入した時に支払った消費税に係る還付額がまるまる手元に残るという不正還付スキームが可能となっていました。

翌期に免税事業者となるのでなく、簡易課税制度の適用を受ける場合も、不正還付スキームが可能です。例えば、課税事業者である当期中に金地金を330万円で購入した場合、30万円の還付を受けることができます。その翌期に簡易課税制度適用事業者となり、その金地金を330万円で売却した場合(その他の事業用資産として保有しており、みなし仕入率60%とする)、消費税額は30万円-30万円×60%=12万円です。この場合、収支を計算すると、購入額△330万円+還付額30万円+売却額330万円-納付額12万円=18万円となり、みなし仕入率の適用により控除される金額が手元に残るという不正還付スキームが可能となっていました。

これは、金地金が価値が下がらない資産であり、かつ、消費税の課税資産であるからこそできるスキームです。

この還付スキームに歯止めをかけるために、次のような改正が加えられました。

高額特定資産を取得した場合の事業者免税点制度及び簡易課税制度の適用を制限する措置の対象に、その課税期間において取得した金又は白金の地金等の額の合計額が200万円以上である場合を加える。

(注)上記の改正は、令和6年4月1日以後に国内において事業者が行う金又は白金の地金等の課税仕入れ及び保税地域から引き取られる金または白金の地金等について適用する。

この改正により、200万円以上の金又は白金を購入した場合は、高額特定資産を取得した場合と同様の取り扱いとなり、3年間課税事業者となり、かつ、3年間簡易課税制度の適用を受けることができなくなります。

この改正が行われた後でも、金地金を購入した翌々々期まで待てば上記のスキームを行うことは可能ではあるのですが、一定の抑止効果は見込まれると思われます。

外国公館等に対する課税資産の譲渡等に係る免税措置に関する改正

外国公館等に対する課税資産の譲渡等にかかる免税措置について、外国公館等による免税購入票の提出および事業者による免税購入票の保存を電磁的記録により行うことができることとされました。

公益信託制度改革に関する改正

公益信託制度改革による新たな公益信託制度の創設に伴い、公益信託の信託財産に係る取引については、その受託者に対し、当該受託者の固有資産に係る取引とは区別して消費税を課税するとともに、特定収入がある場合の仕入税額の調整措置の対象とされました。

消費税の不正受還付犯に関する改正

消費税の不正受還付犯(未遂犯を含む。)の対象に、偽りその他不正の行為による更正の請求に基づく還付が加えられることとなりました。

この改正は、法律の交付の日から起算して10日を経過した日以後にした違反行為について適用されます。

脱炭素成長型経済構造移行推進機構を消費税法別表第三法法人に

脱炭素成長型経済構造への円滑な移行の推進に関する法律に基づき設立される脱炭素成長型経済構造移行推進機構が消費税法別表第三法人とされます。

80%控除or50%控除の経過措置が一事業者につき10億円に制限

適格請求書発行事業者以外の者から行った課税仕入れに係る税額控除に関する経過措置について、一の適格請求書発行事業者以外の者からの課税仕入れの額の合計額がその年又はその事業年度で10億円を超える場合には、その超えた部分の課税仕入れについて、本経過措置の適用を認めないこととする。

適格請求書発行事業者以外のものから行った課税仕入れに係る税額控除に関する経過措置(80%控除・50%控除)について、適用上限額が設けられました。

80%控除・50%控除が使えるのは、一の仕入先あたり10億円までとなりました。

よほどの大企業でない限り考慮する必要はなさそうな改正項目です。

漁港水面施設運営権が調整対象固定資産の範囲に

漁港及び漁場の整備等に関する法律の漁港水面施設運営権が消費税法上の調整対象固定資産(無形固定資産)に加えられることとなりました。

貯留権及び試掘権が調整対象固定資産の範囲に

二酸化炭素の貯留事業に関する法律(仮称)の制定を前提に、同法の貯留権(仮称)及び試掘権(仮称)が消費税法上の調整対象固定資産に加えられることとなりました。

金又は白金の地金の課税仕入れにかかる仕入れ税額控除の要件の改正

金又は白金の地金の課税仕入れにかかる仕入れ税額控除の要件として保存することとされている消費税法上の本人確認書類について、次の措置が講じられるました。

② 特別児童扶養手当等の支給に関する法律施行規則の改正を前提に、本人確認書類の範囲に、特別児童扶養手当受給証明書(仮称)を加える。

自動販売機、自動サービス機、チケットが回収される課税仕入れについて帳簿への住所等の記載が不要に

自動販売機及び自動サービス機による課税仕入れ及び使用の際にチケット等の証票が回収される課税仕入れ(3万円未満のものに限る。)については、適格請求書等の交付を受けることが困難なものとして、一定の事項が記載された帳簿を保存することにより、適格請求書等の保存を要せずに仕入税額控除を行うことが認められています。

現行法上、適格請求書等の保存を要せず、一定の事項が記載された帳簿を保存するのみで仕入税額控除を行うためには、当該課税仕入れの相手方の住所又は所在地を帳簿に記載する必要があります。

しかし、自動販売機や自動サービス機などで購入したものについて、いちいち課税仕入れの相手方の住所や所在地を確認し、それを帳簿に記載するというのは、実務上非常に大きな手間となってしまいます。

そのため、一定の事項が記載された帳簿のみの保存により仕入税額控除が認められる自動販売機及び自動サービス機による課税仕入れ並びに使用の際に消費が回収される課税仕入れ(3万円未満のものに限る。)については、帳簿への住所等の記載が不要とされました。

なお、税制改正大綱では、この改正案に関連し、次のような注意書きがありました。

(注)上記の改正の趣旨を踏まえ、令和5年10月1日以後に行われる上記の課税仕入れに係る帳簿への住所等の記載については、運用上、記載がなくても改めて求めないものとする。

インボイス制度導入後の令和5年10月1日以後において、適格請求書等の保存なしで仕入税額控除を受ける場合、自動販売機、自動サービス機、チケットが回収される課税仕入れについては、帳簿に住所等の記載がなかったとしても、税務調査等で問題にすることはないですよ、という柔軟な対応を行う方針であるということだと考えられます。

簡易課税制度を採用する場合の税抜き経理方式に関する見直し

簡易課税制度または適格請求書発行事業者となる小規模事業者にかかる税額控除に関する経過措置(2割特例)を適用する事業者が、令和5年10月1日以後に国内に置いて行う課税仕入れについて、税抜方式を適用した場合の仮払消費税等として計上する金額につき、継続適用を条件として当該課税仕入れに係る支払対価の額に110分の10(軽減対象課税資産の譲渡等にかかるものである場合には108分の8)を乗じた金額とすることが認められることを明確化するほか、消費税に係る経理処理方法について所要の見直しを行うこととされました。

簡易課税制度の趣旨は、一定規模以下の中小事業者が控除対象仕入税額の計算を簡便に行うためのものです。

インボイス制度が導入された令和5年10月1日以後、経過措置により免税事業者等からの課税仕入れについては80%又は50%の控除が認められることとなりました。

税抜経理方式を採用する場合は、免税事業者等から課税仕入れを行った場合に仮払消費税等として計上する金額は80%又は50%を乗じた金額とすべきですが、簡易課税制度適用事業者にもこの取り扱いを強要するとなると、課税仕入れを行った際に受け取った請求書等がインボイスの要件を満たすかどうか確認する必要が生じるため、課税仕入れに関する事務手続きを簡便化するという趣旨である簡易課税制度を採用している意味がなくなってしまいます。

そのため、簡易課税制度を適用している場合は、継続適用を条件として、課税仕入れを行った際に受け取った請求書等がインボイスの要件を満たすかどうかにかかわらず、当該課税仕入れに係る支払対価の額に110分の10(軽減対象課税資産の譲渡等にかかるものである場合には108分の8)を乗じた金額とすることが認められることとなります。

2割特例を採用している場合についても同様です。

救急医療等確保事業にかかる業務を行う社会医療法人が消費税法別表第三法人に

社会医療法人の認定要件のうち救急医療等確保事業に係る業務を行っていることとの要件について、医療法の改正により救急医療等確保事業に「そのまん延により国民の生命及び健康に重大な影響を与える恐れがある感染症がまん延し、またはそのおそれがある時における医療の確保に必要な事業」が追加されたことに伴いその事業に関する基準が新たに設定された後も、社会医療法人が引き続き消費税法別表第三法人とされます。

予防接種法の健康被害救済給付に係る医療が引き続き非課税に

新たなワクチン追加後の予防接種法の健康被害救済給付に係る医療について、所要の法令改正を前提に、引き続き消費税が非課税とされます。

国際約束に基づき保税地域から引き取られる戦闘機が免税に

次期戦闘機の共同開発に係る国際機関の設立のための国際約束の締結を前提に、その国際約束に基づき保税地域から引き取られる物品にかかる消費税が免除されます。

まとめ

今回の改正は、外国法人や外国人旅行客などに大きな影響を与えるものでした。

実務への影響

今回の改正は、実務への影響は少ないと思います。

ただし、外国法人や外国人旅行客向けの輸出物品販売場制度を営んでいる会社の経理等に携わっている場合は、大きな影響があります。

試験への影響

計算問題に与える影響は少ないと思いますが、プラットフォーム課税や外国人旅行者向けの免税制度の抜本的な見直しについては理論で問われる可能性は非常に高いと思います。

「免税購入された物品の転売の仕入税額控除の制限」以外の改正項目は令和6年度の試験では範囲外となりますが、令和7年度以降の税理士受験では注意が必要です。

消費者への影響

日本で買い物をしようと考えている外国人旅行者にとっては、今後免税店で商品を購入する際は、税関で確認を受けた後で消費税の払い戻しを受ける必要があるため、飛行機に間に合うようにスケジュールに余裕を持って空港に行く必要があります。

日本の消費者にとっては、外国製スマホアプリなどのデジタルコンテンツに係る消費税が抜かりなく徴収されることとなるため、この改正以後、その分のコストを徴収するために外国製アプリなどの価格が多少値上がりする可能性があります。外国製アプリのスマホゲーム等をプレイしている方は、欲しいゲーム内課金アイテムがある場合は改正の前に買う方が安く済むかもしれません。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)