今年(2024年)3月に、当サイト運営者(税理士川上悠季)の執筆論文『価値消費と資本移転の二面性を有する資産の消費税の非課税取引該当性-土地、貴金属及びNFTに係る現行規定の見直しに向けて-』が、第13回新日本法規財団奨励賞(会計・税制分野 優秀)を受賞しました。

新日本法規財団の公式HPはこちら→第13回「新日本法規財団 奨励賞」の受賞者が決定しました。

今回は、当該論文の内容について、要旨を簡単に説明したいと思います。

どんなものも「二面性」を持ち得る

突然ですが、この記事を読んでくださっているあなたはどんな性格ですか?

いつもニコニコ明るい性格の人もいれば、内気で暗い性格の人もいるかと思います。

負けん気が強い強気な性格の人もいれば、自分を犠牲にしてでも争いごとを避けがちな性格の人もいるかと思います。

でも、その性格はどんな状況でも常に変わらないものでしょうか?

そんなことはありませんよね。

いつも明るい人でもショックな出来事があれば一時的に暗い性格になることもありますし、その逆に暗い性格な人でも気の置けない友人の前では明るい性格になることもあります。

強気な性格だった人でも年を取って丸い性格になったり、争いごとを避けがちな性格の人でも本当に大ピンチな場面では勇敢に敵に立ち向かうこともあり得ます。内弁慶で身内の前では強気でも外では打って変わっておとなしくなる人もいます。

ドラえもんのキャラで例えると、普段弱腰なのび太も映画編ではっとても勇敢な姿を見せることもありますし、普段は意地悪なジャイアンも映画編ではめちゃめちゃ頼もしい良いヤツになることもあります。

ドラマ化の際のトラブルで原作者が自死したことが話題になった「セクシー田中さん」の主人公の田中さんも、普段は地味なOLだけど、その素顔はセクシーで大胆なベリーダンサーという意外な「二面性」を持っています。

このように、場面や状況によって変わり得る人の性格のように、どんなものでも「二面性」を持ち得るという視点を持つことが重要です。

本論文も、一面的な切口だけで物事を考えるのではなく、物事の「二面性」に着目して考察を進めていきます。

本論文で提案する考え方は「二面性理論」と名付けたいと思います。

二面性に着目した課税方式の提案

消費税法上、土地や有価証券、支払手段については非課税とされています。

その論拠として、論文や実務書などの多くは「土地や有価証券、支払手段は資本移転だから非課税である」といった旨の説明をしています。

ただ、この説明ってあまりにも一面的な見方でしかないと思いませんか?

これって、「のび太は弱気な性格だからどうせ強敵に立ち向かうことはできない」って言ってるのと同じで、この書き方だと、映画編でのび太がとても勇敢な姿を見せる場合があることについて説明しきれないですよね。

「『セクシー田中さん』の主人公の田中さんは地味な女である」っていう一面的な書き方では、実はセクシーで大胆なベリーダンサーとしての素顔を持っていることについて説明しきれていないのと同じです。

「のび太は弱気な性格であるが、ここぞというときには勇敢になる」「田中さんは、普段は地味だが、セクシーなベリーダンサーという素顔を持っている」という二面性に着目した書き方であれば、あらゆる状況においても矛盾なく説明することが可能となります。

消費税法においても、同様の説明の仕方を目指すべきだと考えます。

本論文では、「資本移転」の対となる概念として「価値消費」を定義し、あらゆる資産について「価値消費」と「資本移転」の二面性を持ち得るという視座をもって考察し、「価値消費」となる部分については課税とし、「資本移転」となる部分については非課税とする課税方式を提案します。

わかりやすくドラえもんで例えると、ジャイアンについて「汚いジャイアン(普段の意地悪なジャイアン)」と「綺麗なジャイアン(映画中の頼もしいジャイアン)」という二面性に着目し、「汚いジャイアン」には課税し、「綺麗なジャイアン」は非課税とするような感じです。

「資本移転」と「価値消費」の意義

「資本移転」って何?

「土地や有価証券、支払手段は資本移転だから非課税である」という説明がなされることが多いですが、「資本移転」っていったい何でしょうか?

誰がどういう意味でそんなことを言い出したのでしょうか?

このことについて調べてみたところ、「資本移転」という表現が一番最初に登場したのは、まだ消費税が導入される前の一般消費税に関する昭和53年9月12日付の政府税制調査会の答申「一般消費税特別部会報告」という資料の中です。

その後、税制調査会の検討資料において「資本移転」という表現は「資本取引」という表現に変わり、さらに後にはそれらのいずれも使われなくなってしまいました。

にもかかわらず、実務書などの多くは、今でも土地や有価証券、支払手段の非課税根拠として「資本移転」という表現を用いています。

その理由は、おそらくですが、「資本移転」という表現が消費税導入に至る前の税制調査会による議論の最も早い段階で使用された表現であり、その後においても、それを非課税とすべき理由についての根幹部分の考え方に大きな変更点がなかったからではないかと推測されます。

では、「資本移転」という表現はどういう意味で使われているのでしょうか?

この点についても調べてみたのですが、なんとこの表現、特に明確な定義などはなく、感覚的な表現としてなんとなくそれっぽいことを言っているだけだったようです。

意外や意外、「資本移転」は非課税取引の論拠としてよく聞くフレーズなので、その意義についてはさんざん議論され尽くしているものかと思っていたのですが、実際のところほとんど見つかりませんでした。

「資産」バスケット説に照らした「資本移転」の意義の導出

「資本移転」の意義について、そもそも存在していなかったので、「じゃあ自分で定義を作ってやろう!」と思い、独自に「資本移転」の定義づけを行うこととしました。

定義づけは、「資産」バスケット説という考え方に照らして導出します。

「資産」バスケット説は、消費税法における「資産」概念について、次のように解釈する考え方です。

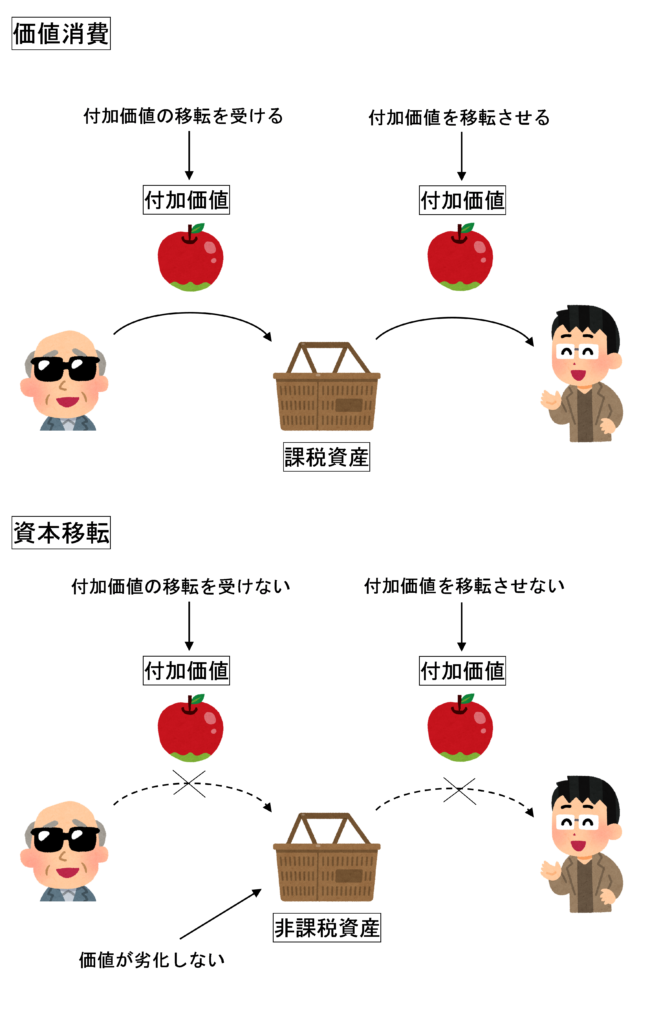

消費税法は「資産」というバスケットに入れる付加価値というリンゴに消費税を課する価値が存する、と観念し枠組みされている。換言すれば、消費税法は、資産の譲渡により譲渡人のもとで生産された付加価値が移転するのをとらえ、消費税の課税対象としている。「資産」は、取引の各段階で生産された付加価値を移転させる(運ぶ)容器の性質を有するのであり、それ自体が課税対象となる属性を有するものではない。

垂井英夫「消費税法上の『資産』の法的性質(下)~若干の裁判例等を素材にして~」税理42巻6号、ぎょうせい、1999年、11-12頁

この説では、イメージしやすくするために、消費税の本来の課税対象である付加価値をリンゴとし、資産をそのリンゴ(付加価値)を譲渡人から譲受人に運ぶための容器(バスケット)に例えています。

役務(サービス)についても同様の考え方で、リンゴを運ぶためのバスケットであると理解することができます。

この説の考え方からすると、取引の対象となる資産や役務から何かしらの付加価値の移転を受けている場合は、その資産や役務は付加価値を移転させるバスケットとしての機能を果たしているといえます。そのような資産や役務を取得するために要した「支出」は、「消費」を推定させる「消費支出」に該当するといえます。

もう一歩踏み込んで、次はこの逆の場合について考えてみます。ある「支出」により取得した資産や役務から何らの付加価値の移転を受けない場合は、その資産や役務は付加価値を移転させるバスケットとしての機能を果たしているといえません。そのような資産や役務を取得するために要した「支出」は、「消費」を推定させる「消費支出」に該当するといえません。

つまり、大雑把にいうとリンゴを運ぶバスケットは課税資産、リンゴを運ばないバスケットは非課税資産であると考えることができます。

また、取得するバスケットがリンゴを運ぶものでなく、かつ、単に金銭をそのバスケットに移しただけ又は振り替えただけであるといえるためには、そのバスケットを将来売却することにより、だいたい取得金額と同額の金銭を回収することができる必要があります。もう少し砕けて言うと、価値が劣化しないものであることが必要です。

以上のことから、「資本移転」という表現は、当時としては感覚的な表現だったかもしれませんが、次の3要件を満たす資産の売買取引を想定して使用されていたのではないでしょうか?(役務については将来売却できないため除いています。)

② その資産に何らの付加価値を移転させないこと

③ 将来その資産を売却することにより、その資産の取得金額と概ね同額の金銭を回収できる可能性が相当程度高いこと

上記の3要件を満たす取引については、付加価値を移転させるバスケットとしての機能を果たさないのであるため、まさに「消費税の性格から課税の対象としてなじまないもの」であるといえるため、非課税取引とすることが妥当であるといえます。

そのため、本論文では、上記3要件を満たす資産の売買取引を「資本移転」と定義し、それ以外の資産の譲渡等を「価値消費」と定義します。

以下、あらゆる資産について「価値消費」と「資本移転」の両方を持ち得るとの観点から、土地、有価証券、支払手段、貴金属及びNFTについてそれぞれ考察を行います。

土地

土地は非課税資産の代表格のような存在で、税理士試験の勉強でも一番最初ぐらいに覚える論点です。

ですが、大変申し訳ないのですが、この論文では「土地が非課税なのはおかしい、課税にすべきだ」という真逆の主張をさせていただきます。

確かに土地は大規模な地殻変動や土砂崩れなどの災害でも起きない限りずっと存在するものなので、使用や時間の経過によって摩滅ないし減耗することはなく、将来その土地を売却することによって取得金額と概ね同額の金銭を回収できる可能性は相当程度高いといえます。

しかし、土地が付加価値を移転させるバスケットとしての機能を一切果たしていないとはいえないのではないでしょうか?

そもそも土地は何かしらの用途に利用されている限り、付加価値を移転させる機能を果たしているじゃありませんか。あなたが今この記事を読んでいる場所の下には必ず土地があるはずですし、その土地を利用しているのだから、あなた自身も間違いなくその土地から付加価値の移転を受けているはずです。

また、土地の売却には土地の機能を維持するための付加価値が内包されていると言えます。例えば、盛り土や草刈りなどの定期的なメンテナンスを行うことにより、土地そのものも付加価値の移転を受けていることになります。

以上のことから、土地の譲渡・貸付けについては「資本移転」の側面はなく、「価値消費」としての側面を有するため、課税取引とすべきだと考えます。

| ① その資産から何ら付加価値の移転を受けないこと | × |

| ② その資産に何らの付加価値を移転させないこと | × |

| ③ 将来その資産を売却することにより、その資産の取得金額と概ね同額の金銭を回収できる可能性が相当程度高いこと | 〇 |

上記考察を踏まえると、土地を「消費税の性格から課税の対象としてなじまないもの」として非課税にするのは無理があると思います。

それでも土地を非課税とするのなら、その論拠は「社会政策的な配慮」とすべきです。

なお、論文では土地の使用形態についてもっと色んなパターンを考察したうえで、どのような形態であっても「資本移転の側面はない」と結論付けています。興味のある方は是非論文も読んでみてください。

有価証券

株式や社債券などの有価証券は、それ自体が付加価値を移転させるバスケットとして機能するものではありません。また、時間の経過により価値が劣化するものでもないため、将来その資産を売却することにより、その資産の取得金額と概ね同額の金銭を回収できる可能性が相当程度高いといえるため、「資本移転」の側面を持っています。

しかし、有価証券のうちゴルフ場利用株式等については、ゴルフ場施設を一般の利用者に比して有利な条件で継続的に利用する権利という付加価値を移転させるバスケットとしての機能を果たすものであるため、「資本移転」ではなく「価値消費」としての側面を持っています。

以上のことから、有価証券の譲渡については「資本移転」の側面を有しているが、ゴルフ場利用株式等については「価値消費」としての側面を有するため課税取引とすべきです。

有価証券に関しては、本論文で提案する課税方式と現行規定の整合性が取れていることになります。

| 右記以外の有価証券 | ゴルフ場利用株式等 | |

| ① その資産から何ら付加価値の移転を受けないこと | 〇 | × |

| ② その資産に何らの付加価値を移転させないこと | 〇 | 〇 |

| ③ 将来その資産を売却することにより、その資産の取得金額と概ね同額の金銭を回収できる可能性が相当程度高いこと | 〇 | 〇 |

支払手段

通貨や小切手、約束手形などの支払手段は、それ自体が付加価値を移転させるバスケットとして機能しているわけではありません。また、支払手段は、信用に基づき流通する貨幣代用物であり、国家や銀行などの価値を保証するものが破綻としない限り価値がなくなることはないため「資本移転」の側面を有しているといえます。

しかし、「天皇陛下御即位記念硬貨」や「東日本大震災復興事業記念硬貨」などの記念硬貨は、決済手段として使用するよりも蒐集品として観賞するなどして楽しむことを主眼として発行されているものです。また、「ギザ十」や昔の紙幣(聖徳太子の一万円札など)、エラーコイン、希少性の高い記番号のお札(「A111111A」などのきりの良い番号のものなど)については、その希少性の高さや造形の面白さから、額面金額よりも高く取引されることがあります。

(紙幣や硬貨を売却した場合の取り扱いついては次の記事でも詳しく解説しています。)

こうした収集品又は販売用の支払手段については、所有することによる効用や満足感を生じさせるという付加価値の移転を伴うものであるため、「価値消費」としての側面を有しているといえます。

以上のことから、支払手段の譲渡については「資本移転」の側面を有しているが、収集品又は販売用のものについては「価値消費」としての側面を有するため課税取引とすべきです。

支払手段に関しては、本論文で提案する課税方式と現行規定の整合性が取れていることになります。

| 右記以外の支払手段 | 収集品又は販売用のもの | |

| ① その資産から何ら付加価値の移転を受けないこと | 〇 | × |

| ② その資産に何らの付加価値を移転させないこと | 〇 | 〇 |

| ③ 将来その資産を売却することにより、その資産の取得金額と概ね同額の金銭を回収できる可能性が相当程度高いこと | 〇 | 〇 |

貴金属

貴金属とは、金属のうち化合物(化学反応を経て2種類以上の元素が結合することによって生成する物質)を作りにくい希少性のある金属の総称で、金や銀、白金などがこれに該当します。

貴金属は、化学的安定性や展延性、熱伝導性などの面で優れた性質を持っているため、工業用や医療用として用いられるほか、光沢の美しさから宝飾品や工芸品としても用いられています。

貴金属は、その化学的な性質から使用や時間の経過によって摩滅ないし減耗することはないため物質的な価値の減少はなく、その金属を将来売却することにより取得金額とおおむね同額の金銭を回収できる可能性が相当程度高いといえます。

ただし、貴金属はその多くが工業用、医療用、宝飾品、工芸品などとして使用されており、全体的に「価値消費」としての側面が強いため、現行規定上も貴金属は非課税とされていません。

しかし、このように「貴金属は価値消費だから課税」といった一面的な見方だけですべてを課税取引として扱うのは適切ではありません。

本論文では、「投資用の貴金属」については、「資本移転」の側面を有しているのではないかと提言します。

具体的には金属のインゴット(いわゆる「延べ棒」)や金地金型コインの形状をしたもので、純度や重量が表示されたものが「投資用の貴金属」に該当します。

こうした投資用の貴金属はそれ自体が付加価値を移転させるバスケットとして機能するものではなく、将来の金相場の値上がりを見据えた投機目的であったり、戦争や災害、景気後退などに備えた安全資産として購入するものです。

したがって、投資用の貴金属については「資本移転」の側面を有していると考えられるため、非課税とすべきです。

| 右記以外の貴金属 | 投資用の貴金属 | |

| ① その資産から何ら付加価値の移転を受けないこと | × | 〇 |

| ② その資産に何らの付加価値を移転させないこと | × | 〇 |

| ③ 将来その資産を売却することにより、その資産の取得金額と概ね同額の金銭を回収できる可能性が相当程度高いこと | 〇 | 〇 |

なお、投資用の貴金属が非課税とされていないことによって、次のような問題が生じています。

② 金地金の密輸により不正に消費税額相当分の利ざやを獲得することができる

③ 金地金の売買につき課税事業者は消費税が課される一方、免税事業者である個人等は消費税を納める必要がないため、課税の公平上問題がある。

④ 消費税率の引き上げが金相場に影響を与えてしまう

(※)令和6年度税制改正では、原則課税の課税事業者である課税期間中に金地金を購入し、将来免税事業者なってからまたは簡易課税制度の適用を受ける課税期間になってからその金地金を売却することにより、不当に仕入税額控除を受けることができないように、課税期間中に200万円以上の金地金を購入した場合は高額特定資産を取得した場合に該当することとされました。

こうした問題は投資用の貴金属を非課税にすることで解決が図られるでしょう。

NFT

NFTは、デジタルアートなどに紐づけられ、ブロックチェーン技術によりそのデジタルファイルを偽造不可能な唯一無二の存在として証明するものです。

デジタル資産の価値は使用や時間の経過によって摩滅ないし減耗するものではなく、NFTに紐づけられたデジタル資産はブロックチェーン上に固有の識別情報が永久的に記録されるため、将来そのデジタル資産を売却することにより取得金額と概ね同額の金銭を回収できる可能性が相当程度高いと言えます。

ただし、 NFTはデジタルアートやゲームアイテムなどに紐づけて使用されることが多く、全体的に「価値消費」の側面を持っているといえます。

しかし、NFTについても、その使用形態によっては「資本移転」の側面を持つケースもあり得ます。

NFTの中には、そのNFTに紐づけられているデジタル資産の個性が形骸化され、実質的に決済手段と同様の使われ方をするケースもあり得ます。そのようなNFTは、付加価値を移転させるバスケットとしての性質を果たすものではありません。

したがって、デジタル資産の個性が捨象され実質的に決済手段等の性質を持っているNFTについては、「資本移転」の側面を持つものであるため、非課税とすべきです。ただし、そのようなNFTでも、ブロックチェーンに記録されたトレーディングカードやゲーム内アイテム等に該当するものについては、それはゲーム等をプレイする中で使用することにより快楽を享受するものであり、「価値消費」の側面を持つものであるため課税とすべきです。

| 右記以外のNFT |

デジタル資産の個性が捨象され実質的に決済手段等の性質を持っているNFT(ゲーム内アイテムを除く。) |

|

| ① その資産から何ら付加価値の移転を受けないこと | × | 〇 |

| ② その資産に何らの付加価値を移転させないこと | × | 〇 |

| ③ 将来その資産を売却することにより、その資産の取得金額と概ね同額の金銭を回収できる可能性が相当程度高いこと | 〇 | 〇 |

まとめ

以上のことから、土地、貴金属及びNFTについては、現行規定の見直しを求めたいと思います。

本稿において考察した結果を項目ごとに表にまとめると、次のようになります。

| 項目 | 価値消費の側面(課税) | 資本移転の側面(非課税) |

| 土地 | すべて | なし |

| 有価証券 | ゴルフ場利用株式等 | 左記以外 |

| 支払手段 | 収集品及び販売用のもの | 左記以外 |

| 貴金属 | 右記以外 | 投資用の貴金属 |

| NFT | 右記以外 | デジタル資産の個性が捨象され実質的に決済手段等の性質を持っているもの(ゲーム内アイテム等を除く) |

人類の歴史を紐解いてみると、貝殻や石、お米、布、家畜、金属など、本来ならそれ自体に使用価値のあるものが貨幣としての役割も同時に果たし、物品やサービスの交換手段として使用されてきました。逆に、硬貨や紙幣のように本来なら物品やサービスの交換手段として使用されるものであっても、記念硬貨や希少性の高いものは収集品として鑑賞されたり、その物質的な性質が利用され防菌材として使われたり、社会的記号としての周囲への自慢のための道具として使われることもあります。

こうしたことからも、あらゆる資産は「価値消費」と「資本移転」の二面性を持ち得るということを改めて認識する必要があると思います。

今後、技術の高度化・経済社会の複雑化に伴い、今の時点では想像もつかないような新たな物品やサービスがいくつも誕生するだろうと思いますが、その中には「資本移転」としての側面を有しているものがあるかもしれません。

本論文において提案した考え方(二面性理論)が、将来新たに誕生するであろう物品やサービスの非課税取引該当性を検討するうえでの基本的な枠組みとして役立つことができれば本望です。

興味のある方は論文も読んでみてください!

本論文は、新日本法規財団奨励賞受賞論稿集[2023年度 第13回]に収録されています。

この記事では途中の論拠についてかなり省略しているので、興味のある方は是非論文も読んでみてください!

一般販売は行っていないようなので、大学図書館や国立国会図書館などで探してみてください!

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)