税理士が顧客から最も訴えられている案件は何だかご存知でしょうか?

冒頭から冷や汗が出そうな質問で申し訳ありませんが、答えは「消費税に関する届出書の提出ミス」の案件です。

税理士職業賠償責任保険という税理士がやらかしてしまったとき用の保険があるのですが、当該保険金の支払事例のうち消費税に関する保険事故が全体の約半分を占めていることから、消費税の申告はミスが非常に多く、金額的影響も大きいことがわかります。

中でも、特に多いのが「課税事業者選択届出書」の提出忘れです。

この届出書を出すか出さないかによって税負担額が何百万円、何千万円も変わってきます。

今回は、この超重要な届出書である「課税事業者選択届出書」について解説したいと思います。

消費税の納付の仕組み

消費税は、間接税であるため事業者が消費者の代わりに国に税金を納付します。

納付税額は、消費者から預かった消費税額から仕入先等に支払った消費税額を差し引いて計算します。

例えば、当期の商品仕入高が2,200万円、商品売上高が3,300万円の場合は、納付税額(国税7.8%分)は預かった消費税額234万円から支払った消費税額156万円を差し引いた78万円になります。

-1-1024x695.png)

もし、預かった消費税額よりも支払った消費税額の方が多い場合は、その多く支払った消費税額は還付を受けることができます。

例えば、当期の商品仕入高が2,200万円、商品売上高が3,300万円で、店舗用建物を3,300万円で建設している場合は、預かった消費税額234万円から支払った消費税額390万円を差し引くと△156万円になるため、多く支払った消費税額156万円が還付されます。

-1-1024x778.png)

納税義務の判定

消費税は、すべての事業者が納税義務があるわけではありません。

消費税の納税義務がある事業者のことを「課税事業者」といい、次のような事業者が「課税事業者」に該当します。(実際はもっともっと複雑ですが、わかりやすくするため詳細は省略します)

- 基準期間(前々事業年度又は前々年)における課税売上高が1,000万円超の事業者

- 特定期間(前事業年度又は前年の上半期)における課税売上高が1,000万円超の事業者

- 設立1年目・2年目の期首資本金額が1,000万円以上の法人

- 売上高が5億円を超える親会社等により設立された法人

課税事業者に該当しない事業者は「免税事業者」として消費税の納税義務が免除されます。

一般的に、開業1~2年目は基準期間がないため「免税事業者」になることが多いです。

「免税事業者」は消費税を納付する義務がない代わりに、消費税の還付を受けることもできません。

したがって、預かった消費税額よりも支払った消費税額の方が多くなりそうな場合は「免税事業者」のままでは消費税の還付を受けることができません。

そこで、「課税事業者選択届出書」を提出すれば、本来なら「免税事業者」になるような場合でもあえて自ら「課税事業者」となることを選択して、消費税の還付を受けることができます。

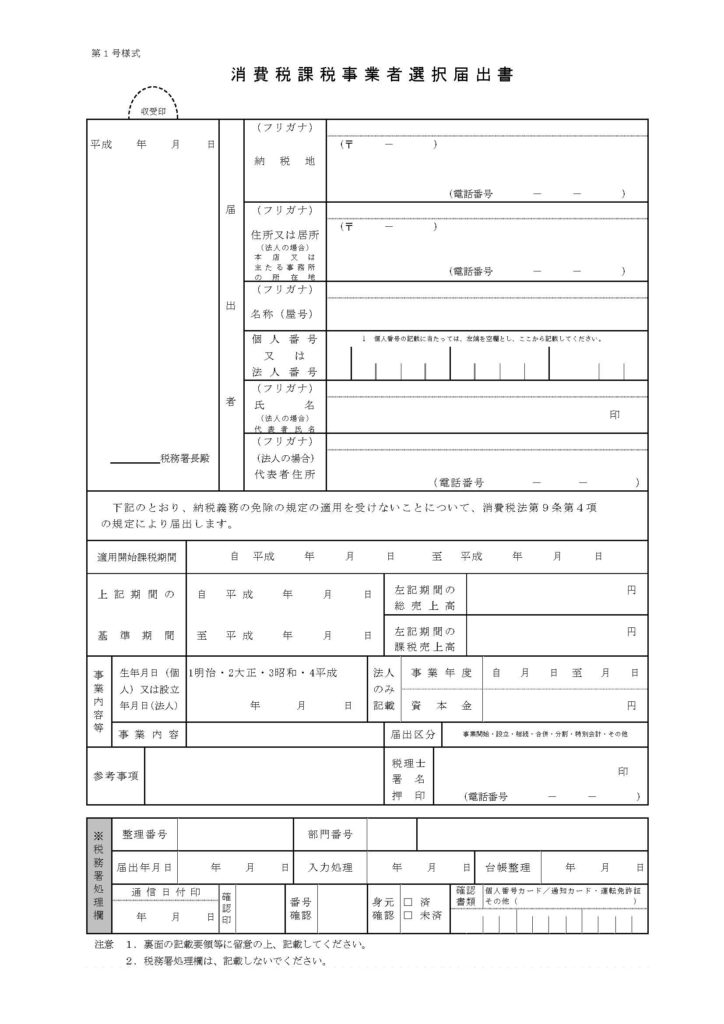

課税事業者選択届出書

↑これが課税事業者選択届出書です。国税庁の以下のページからダウンロードできます。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shohi/annai/1461_01.htm

届出の効力

課税事業者選択届出書を提出した場合は、提出日の属する課税期間の翌課税期間以後から課税事業者になります。

ただし、新たに事業を開始した課税期間の場合は、その課税期間から課税事業者となることができます。

2年目以降に免税事業者から課税事業者になりたい場合は、提出期限を1日でも過ぎてしまったら土下座しても課税事業者にはなりません。

届出書の提出期限は厳守するようにしましょう。

(期限までに提出できなかったことにつき「やむを得ない事情」がある場合は、税務署長の承認があれば課税事業者になることができますが、災害があった場合などのよっぽどのことがない限り認めてもらえません。)

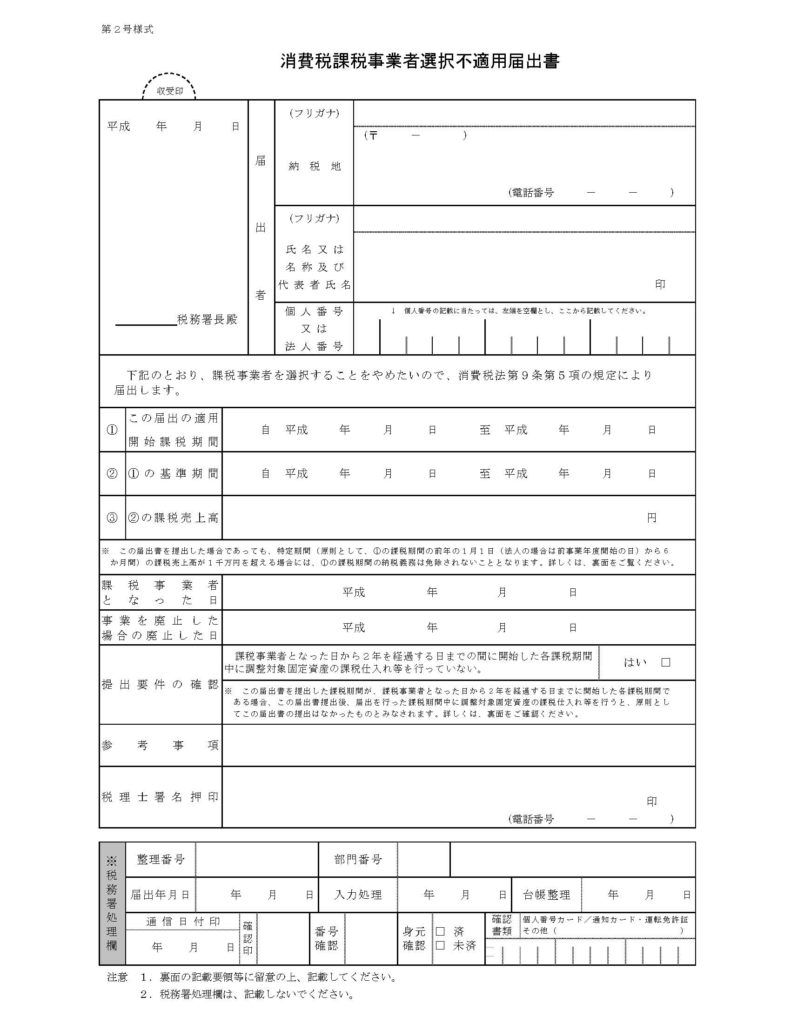

課税事業者の選択をやめるとき

課税事業者の選択をやめたいときは、上記の「課税事業者選択不適用届出書」を提出すれば「課税事業者選択届出書」の効力は失われます。

「課税事業者選択不適用届出書」は国税庁の以下のページからダウンロードできます。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shohi/annai/1461_02.htm

ただし、課税事業者の選択は2年間継続して適用したあとでなければ取りやめることはできないため、1年だけ課税事業者になってその翌年からまたすぐに免税事業者に戻ることはできません。また、調整対象固定資産(100万円以上の一定の資産)や高額特定資産(1,000万円以上の一定の資産)を購入した場合は最低3年間は課税事業者にならないといけないため、本当に課税事業者の選択をして還付を受けた方が良いのか、事前にしっかり検討するようにしましょう。

インボイス発行事業者の登録をした場合の経過措置

免税事業者が登録を受けるためには、原則として、消費税課税事業者選択届出書(以下「課税選択届出書」といいます。)を提出し、課税事業者となる必要がありますが、令和5年10月1日から令和11年9月30日までの日の属する課税期間中において、令和5年10月1日後に登録を受ける場合には、適格請求書発行事業者の登録申請書に登録希望日(提出日から 15 日以降の登録を受ける日として事業者が希望する日)を記載することで、その登録希望日から課税事業者となる経過措置が設けられています。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 1098 | 基準期間における課税売上高が1,000万円以下の法人 |

| 1099 | 当期中に課税事業者選択届出書を提出した場合 |

| 1100 | 前期中に課税事業者選択届出書を提出した場合 |

| 1101 | 当期中に課税事業者選択不適用届出書を提出した場合 |

| 1103 | 事業開始日の属する課税期間中に課税事業者選択届出書を提出した場合 |

消費税法 基本の一問一答

| 問題番号 | タイトル |

| 357 | 基準期間における課税売上高が1,000万円以下の法人 |

| 358 | 当期中に課税事業者選択届出書を提出した場合 |

| 359 | 前期中に課税事業者選択届出書を提出した場合 |

| 360 | 当期中に課税事業者選択不適用届出書を提出した場合 |

| 362 | 事業開始日の属する課税期間中に課税事業者選択届出書を提出した場合 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)