個人事業者が商品や事業用の備品などを家事のために消費(家事消費)した場合は、対価を収受していなくても、消費税においても所得税においても一定の金額を課税売上げ及び収入金額として計上しないといけません。

棚卸資産の家事消費に係る課税売上げ及び収入金額の計上額は、消費税と所得税とでそれぞれ取扱いが異なるということをご存知でしょうか?

今回は、「みなし譲渡」があった場合の具体的な仕訳例について、消費税と所得税の取扱いの違いを踏まえて解説したいと思います。

家事消費に係る仕訳

家事消費があった場合は、次のような仕訳を切って経理処理します。

借方の「事業主貸」とは、個人事業者がプライベートのために支出した際に使う勘定科目で、課税仕入れにも必要経費にも含まれません。

貸方は「雑収入」として計上します。「雑収入」ではなく「売上高」や「家事消費等」などの他の勘定科目でもかまいません。

貸方に計上した金額は所得税の計算上収入金額に含まれます。また、消費税法上は個人事業者の家事消費は「みなし譲渡」に該当するため、一定の金額を課税売上高として計上します。

消費税の「みなし譲渡」については、詳しくは下記の記事をご覧ください。

棚卸資産の家事消費に係る課税売上高・収入金額の計上額

棚卸資産を家事消費した場合に上記仕訳例の貸方に計上しなければならない金額は、消費税と所得税とでそれぞれ取扱いが異なります。

消費税の計算では、次のうちいずれか高い方の金額を課税売上げとして計上しなければなりません。

一方、所得税の計算では、次のいずれか高い金額を収入金額として計上しなければなりません。

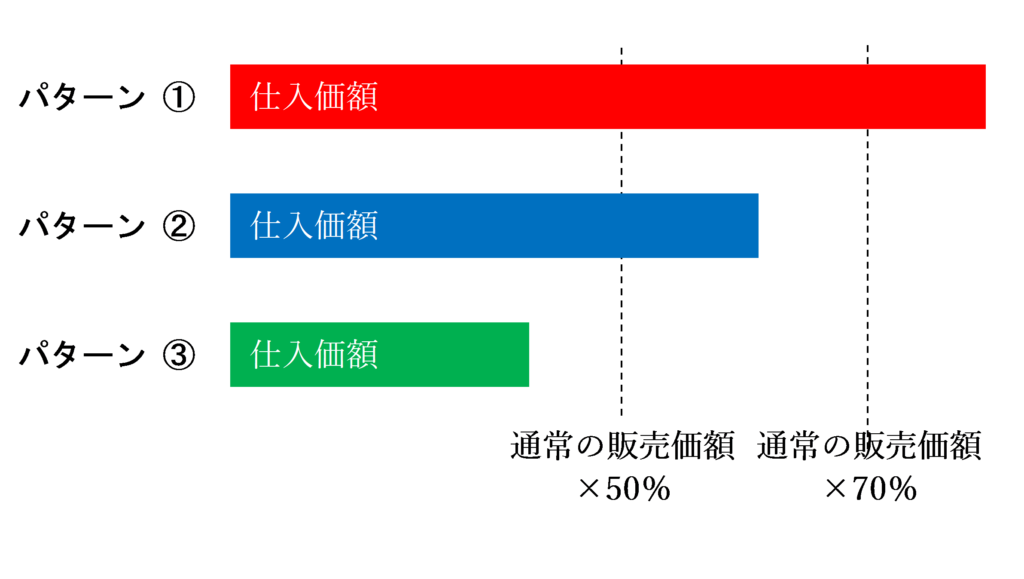

消費税では販売価額の50%であるのに対して、所得税では販売価額の70%を最低でも計上しないといけないことになります。

上記を踏まえて、具体的な仕訳例を3パターンに分けて考えてみたいと思います。

① 通常の販売価額×70%<仕入価額の場合

消費税の計算における課税売上高の計上額は、次のいずれか高い方になります。

仕入価額8,000円>通常の販売価額10,000円×50%=5,000円 ∴ 8,000円

所得税の計算における収入金額の計上額は、次のいずれか高い方になります。

仕入価額8,000円>通常の販売価額10,000円×70%=7,000円 ∴ 8,000円

よって、課税売上高の計上額と収入金額の計上額が同額であるため、次のような仕訳を行います。

② 通常の販売価額×50%<仕入価額<通常の販売価額×70%の場合

消費税の計算における課税売上高の計上額は、次のいずれか高い方になります。

仕入価額6,000円>通常の販売価額10,000円×50%=5,000円 ∴ 6,000円

所得税の計算における収入金額の計上額は、次のいずれか高い方になります。

仕入価額6,000円<通常の販売価額10,000円×70%=7,000円 ∴ 7,000円

課税売上高と収入金額が異なることとなりますが、消費税法上は6,000円までを課税売上げとして計上すれば足りるため、これを超える金額については不課税売上げとして消費税の区分を分けて経理処理します。

③ 仕入価額<通常の販売価額×50%の場合

消費税の計算における課税売上高の計上額は、次のいずれか高い方になります。

仕入価額4,000円<通常の販売価額10,000円×50%=5,000円 ∴ 5,000円

所得税の計算における収入金額の計上額は、次のいずれか高い方になります。

仕入価額4,000円<通常の販売価額10,000円×70%=7,000円 ∴ 7,000円

この場合も上記パターン②と同様、課税売上高と収入金額が異なることとなりますが、消費税法上は5,000円までを課税売上げとして計上すれば足りるため、これを超える金額については不課税売上げとして消費税の区分を分けて経理処理します。

事業用資産の家事消費に係る課税売上高・収入金額の計上額

事業所得を生ずべき事業に係る事業用資産うち、少額減価償却資産(取得価額が10万円未満の資産)や一括償却資産の必要経費算入の適用を受けたものを家事消費した場合は、消費税でも所得税でも事業用資産の時価を課税売上高・収入金額に計上することとされているため、棚卸資産のときのような取扱いの違いはありません。(不動産所得、山林所得、雑所得を生ずべき事業に係るものについては雑所得の総収入金額に算入します。)

具体的な仕訳例は次のようになります。

課税売上高も収入金額も時価の60,000円を計上します。

を家事消費した場合の仕訳-1024x157.png)

上記以外の事業用資産を家事消費した場合については、所得税法上は家事消費した時点では収入金額に算入しませんが、消費税法上は課税売上げを計上しなければならないため、「事業主借」勘定を用いて次のような仕訳を行います。

を家事消費した場合の仕訳-2-1024x216.png)

質疑応答事例は塩対応

国税庁の質疑応答事例『棚卸資産の自家消費』に次のような記載があります。

【照会要旨】

個人事業者が棚卸資産を自家消費した場合に、通常の販売価額の70%に相当する金額を課税標準としているときは、これは認められるのでしょうか。【回答要旨】

個人事業者が棚卸資産を自家消費した場合のみなし譲渡に係る対価の額は、自家消費の時におけるその棚卸資産の価額(時価)によることとされていますが、その棚卸資産の課税仕入れに係る支払対価の額に相当する金額以上の金額で、かつ、通常の販売価額の50%以上の金額であれば認められます(基通10-1-18)。

したがって、通常の販売価額の70%に相当する金額をそのみなし譲渡に係る対価の額としている場合は、その額が課税仕入れに係る支払対価の額に相当する金額に満たない金額でない限り認められることになります。

なお、棚卸資産以外の資産で事業の用に供していたものを自家消費した場合は、その資産の時価により課税されることとなります。

要するに「通常の販売価額の70%を全額課税売上高として計上してもいいですか?」という質問に対して「はい、大丈夫ですよ」と答えていることになります。

何も間違ったことは言っていませんが、これかなり塩対応だと思いませんか?

回答者も所得税の取扱いを前提とした質問であることは絶対分かっていると思うので、「販売価額×70%の収入金額計上額のうち課税売上高(仕入価額or販売価額×50%のうち高い方)の計上額を超える部分については不課税売上げとしてもいいですよ」と書けばいいのに、あえて書かないところに性格の悪さが滲み出ています。

もしこの回答をした国税庁の職員が学校の同じクラスにいたとしたら絶対に友達になりたくありません。少しでも多く税金をむしり取りたいという傲慢さが垣間見えました。

まとめ

個人事業者が家事消費をした場合の経理処理をまとめると次のようになります。

仕入価額or通常の販売価額×50%のいずれか高い方

収入金額計上額(所得税)

仕入価額or通常の販売価額×70%のいずれか高い方

課税売上高計上額を超える収入金額は不課税売上げ

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)