簿記の勉強をしたことがある方は、「のれん」という勘定科目を一度は見たことがあるのではないでしょうか。

会計用語は堅苦しい名称のものが多く、「非支配株主持分」などのいかにも難しそうな用語を始めて見たときは、思わず身構えてしまいそうになります。

しかし、「のれん」というひらがな3文字の勘定科目は、他の凶暴な名称の勘定科目とは一線を画するチャーミングさを兼ね備えており、初めて見たときは「何この勘定科目かわいい❤」と頬が緩んだことがある方も多いのではないかと思います。

実際に、他の勘定科目と並んでいるのを見ると、いかに異彩を放つ存在であるかがわかります。

例えば、日商簿記検定の問1では仕訳問題が出題されますが、下記のように「のれん」が勘定科目群に並んでいると明らかに場違いな雰囲気を醸し出しています。

いかついネーミングの勘定科目がオラつきながら立ち並ぶ中、「のれん」だけはとても同じ世界の住人とは思えないような可愛らしいデザインをしています。例えるなら、荒れ狂うティラノサウルスの群れの中に迷い込んでしまった子猫ちゃんのような存在です。

お隣の「構築物減価償却累計額」の画数は107画もあるのに対し、「のれん」の画数はたったの4画です。単純計算だと、「構築物減価償却累計額」と1回書いている間に「のれん」は26.75回書くことができます。

「暖簾」ではなく「のれん」という名称であることには、もはやあざとさすら感じます。

さて、こんなに可愛い「のれん」ちゃんですが、実は真の正体は組織再編の度に経理担当者の頭を抱えさせるとんでもなく凶悪なモンスターであることをご存知でしょうか?

これほどまでに見た目と難度のギャップが大きい勘定科目は他にありません。

小悪魔なんてレベルではありません。猫を被った大魔王です。

消費税の経理処理についても例外ではなく、「のれん」の取扱いには注意が必要です。

話が脱線しすぎて何を書くつもりだったのか忘れてしまいそうになりましたが、今回は、合併や事業譲渡により「のれん」が生じた場合の消費税の取扱いについて解説したいと思います。

「のれん」とは

「のれん」とは、企業がM&A(買収や合併)や事業譲渡などを行った際に支払った金額のうち、買収先の企業や譲り受ける事業の純資産価額を上回る差額のことをいいます。

この差額は、ブランド力や超過収益力といった目に見えない財産的価値があるものとして、消費税においては資産の譲渡等の対価に該当します。

なお、「のれん」は以前は「営業権」と呼ばれていました。

包括承継により生じた「のれん」は不課税

合併や会社分割による資産の移転は「包括承継」であり、独立した立場の事業者間で個々の資産の譲渡が行われのではなく、同一の事業に属する資産の移転があっただけなので、不課税取引となります。

したがって、合併や会社分割などの「包括承継」があったことにより生じた「のれん」は消費税の課税の対象となりません。

なお、合併や会社分割が法人税法上の適格、非適格にかかわらず、消費税の取扱いは不課税取引になります。

包括承継に該当しない事業譲渡により生じた「のれん」は課税対象

事業譲渡・事業譲受があった場合は、独立した立場の事業者間で資産の譲渡が行われたことになるため、「包括承継」に該当せず課税の対象となります。

この場合、譲り受ける事業の純資産価額を上回る部分の金額が「のれん」になります。

具体的な仕訳例は、以下のようになります。

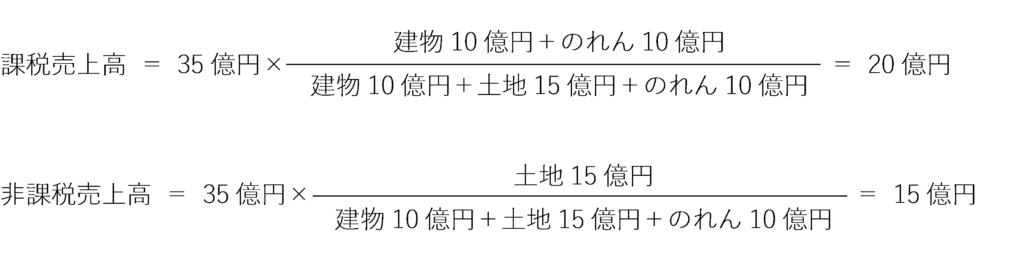

事業譲渡は資産、負債の一切を含めて譲渡する契約であり、資産の譲渡については、課税資産と非課税資産を一括して譲渡するものと認められるため、課税資産と非課税資産の対価の額を合理的に区分して課税することとなります。

この場合、事業譲渡に係る全体の対価の額は35億円(建物10億円+土地15億円+のれん10億円=35億円または現金30億円+借入金5億円=35億円)となります。

課税資産(建物とのれん)に係る対価の額と非課税資産(土地)に係る対価の額は、それぞれ次のように計算します。

また、売り手側(A社)の仕訳は以下のようになります。

の仕訳-2-1024x352.png)

一方、買い手側(B社)の仕訳は以下のようになります。

の仕訳-1024x296.png)

「のれん」は、A社においては帳簿価額は0円(計上すると自己創設のれんの計上になってしまうため)ですが、B社が事業を譲り受けることによってB社において「のれん」が計上されることになります。また、現金で購入していることから投資は精算されているため、受け入れた資産・負債はパーチェス法により時価で計上します。

この場合、建物10億円とのれん10億円がそれぞれ課税資産の譲渡対価として課税仕入れとなります。

課税仕入れの区分は、受け入れた事業から生み出される収益に対応させて考えるため、例えば、商品の販売事業を譲り受けた場合は商品売上げに係る課税仕入れとして課税売上対応になり、住宅賃貸事業を譲り受けたのであれば住宅の貸付けに係る課税仕入れとして非課税売上対応となります。

(参考)試験ではのれんの時価は譲渡対価から逆算する

上記設例では、わかりやすくするためにのれん:簿価0円(時価10億円)と記載しておきましたが、税理士試験や公認会計士試験ではのれんの時価などは書かれていないことが多いため、自分で算定する必要があります。

この場合、まず、全体の譲渡対価は現金30億円+借入金5億円=35億円と計算し、建物の時価10億円と土地の時価15億円との差額からのれんの時価が10億円と算定します。

連結財務諸表作成時の「のれん」の計上は不課税

「のれん」は、合併や会社分割、事業譲渡のときだけでなく、連結財務諸表を作成するときにも計上されます。連結財務諸表における「のれん」は、投資と資本の相殺消去により生じる勘定科目なので、資産の譲渡等の対価には該当しないため不課税取引となります。

この場合、個別財務諸表上は「のれん」は生じず、子会社株式の取得価額は有価証券の譲渡対価であるため非課税仕入れ(子会社との直接取引により取得した場合は不課税仕入れ)となります。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 1037 | 事業譲受により発生したのれん |

| 1038 | 合併により発生したのれん |

| 1039 | 連結財務諸表の作成に際して計上したのれん |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)