免税事業者が課税事業者になった場合の消費税の計算上の特例のうち、最も間違えやすいもののひとつとして「期首棚卸資産に係る消費税額の調整の特例の適用を受けた商品につき仕入返還等があった場合の取扱い」があります。

免税事業者に該当していた課税期間中に仕入れた商品につき、値引きや割戻しを受けたり返品を行った場合は消費税法第32条《仕入れに係る対価の返還等を受けた場合の仕入れに係る消費税額の控除の特例》の適用はないと思っている方が多いかもしれませんが、その仕入商品について期首棚卸資産に係る消費税額の調整の特例の適用を受けているかどうかしっかり確認しないと、過大に仕入税額控除を行ってしまう可能性があります。

今回は、税務調査でも指摘されやすく、税理士試験等でも間違えやすい論点である「期首棚卸資産に係る消費税額の調整の特例の適用を受けた商品につき仕入返還等があった場合の取扱い」について解説します。

なお、期首棚卸資産に係る消費税額の調整については、次の記事で詳しく解説しています。

仕入れに係る対価の返還等とは

事業者が仕入れた商品等について値引きや割戻しを受けたり返品を行った場合は、消費税法第32条《仕入れに係る対価の返還等を受けた場合の仕入れに係る消費税額の控除の特例》の規定により、仕入れに係る消費税額について減額調整をしなければなりません。

これは、仕入価額が事後的に修正された場合に、その課税仕入れを行った時に過大に計上された控除対象仕入税額についてマイナス調整するためです。

本来なら仕入れ時の課税仕入れの金額を計算し直すべきですが、期をまたいで値引きや割戻し・返品が行われることもあるため、事務手続きが煩雑にならないように、値引きや割戻し・返品が行われた課税期間の控除対象仕入税額を減額する形で調整します。

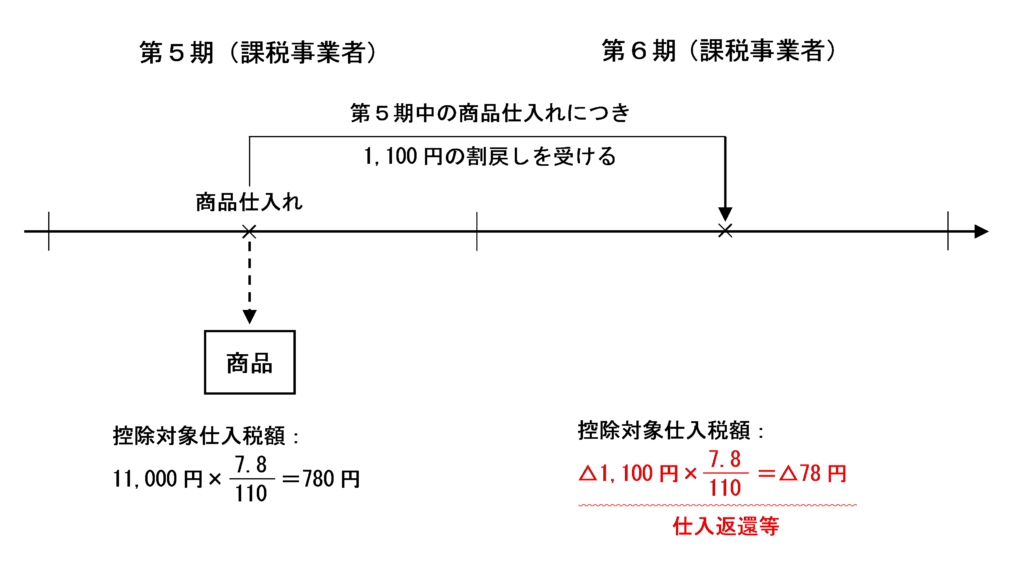

第5期中に11,000円分の課税仕入れについて仕入税額控除を行っていますが、第6期になってから割戻しを受けているため、第5期は控除対象仕入税額を過大に計上していたことになります。

本来ならば第5期に遡って課税仕入れの金額を修正すべきですが、そのためにまた申告をし直すのは多大な労力を要するため、過去に遡って修正するのではなく、仕入返還等を受けた課税期間に控除対象仕入税額の減額調整を行います。

期首棚卸資産の調整とは

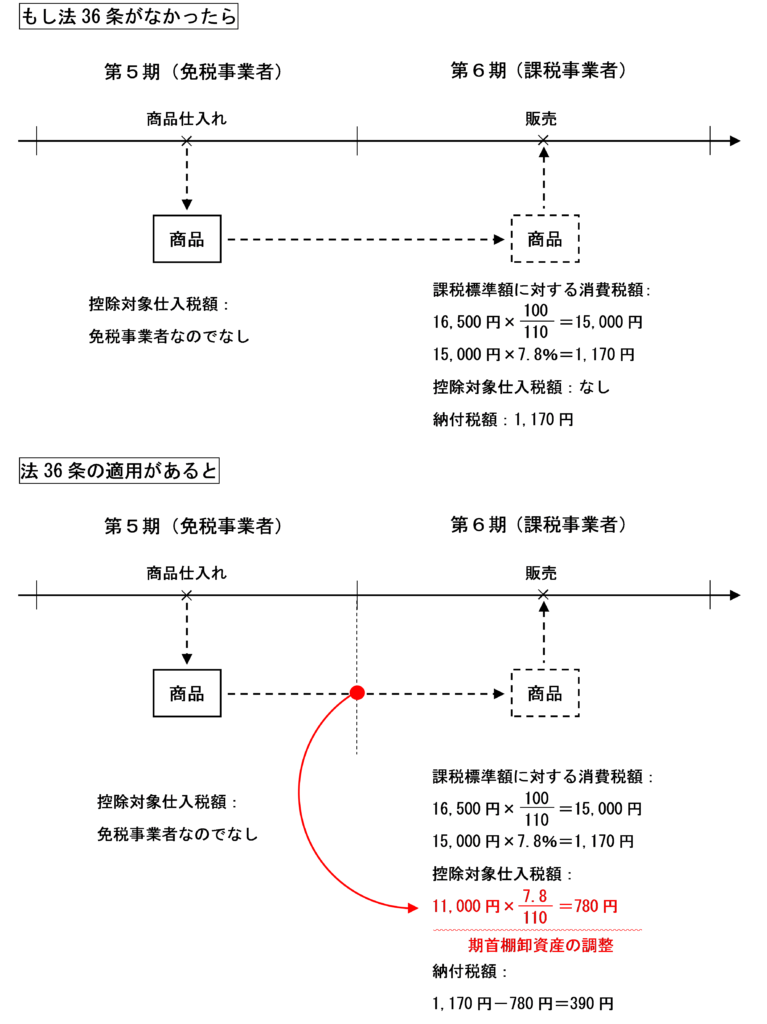

免税事業者に該当していた課税期間中に行った課税仕入れについては、納税義務がないため仕入税額控除の適用もありません。

しかし、免税事業者が課税事業者になった場合において、免税事業者に該当していた課税期間中に仕入れた商品を課税事業者になってから販売したときは、販売金額に係る売上げに係る消費税額から仕入れに係る消費税額を控除することができません。

これでは事業者にとっての負担が大きくなりすぎてしまうため、消費税法第36条《納税義務の免除を受けないこととなった場合等の棚卸資産に係る消費税額の調整》の規定により、期首に保有していた棚卸資産について仕入税額控除を受けることができます。

第5期は免税事業者だったため仕入税額控除の適用はありません。もし消費税法第36条《納税義務の免除を受けないこととなった場合等の棚卸資産に係る消費税額の調整》の規定が存在しなかったら、第6期に販売した商品についての売上げに係る消費税額から控除できる仕入れに係る消費税額はないため、販売金額に係る消費税額1,170円を納付しなければなりません。

そのため、消費税法第36条《納税義務の免除を受けないこととなった場合等の棚卸資産に係る消費税額の調整》の規定により、期首に保有していた棚卸資産に係る消費税額780円について仕入税額控除を受けることができることとされています。

免税事業者から課税事業者になった場合に仕入返還等を受けたときの注意点

それでは、ここからが本題ですが、免税事業者から課税事業者になった場合に、免税事業者に該当した課税期間中に仕入れた商品について仕入返還等を受けたときの注意点について解説します。

消費税法第32条《仕入れに係る対価の返還等を受けた場合の仕入れに係る消費税額の控除の特例》の規定の適用があるかどうかは、期首に棚卸資産を保有していたかどうかがポイントとなります。

期首に棚卸資産を保有している場合

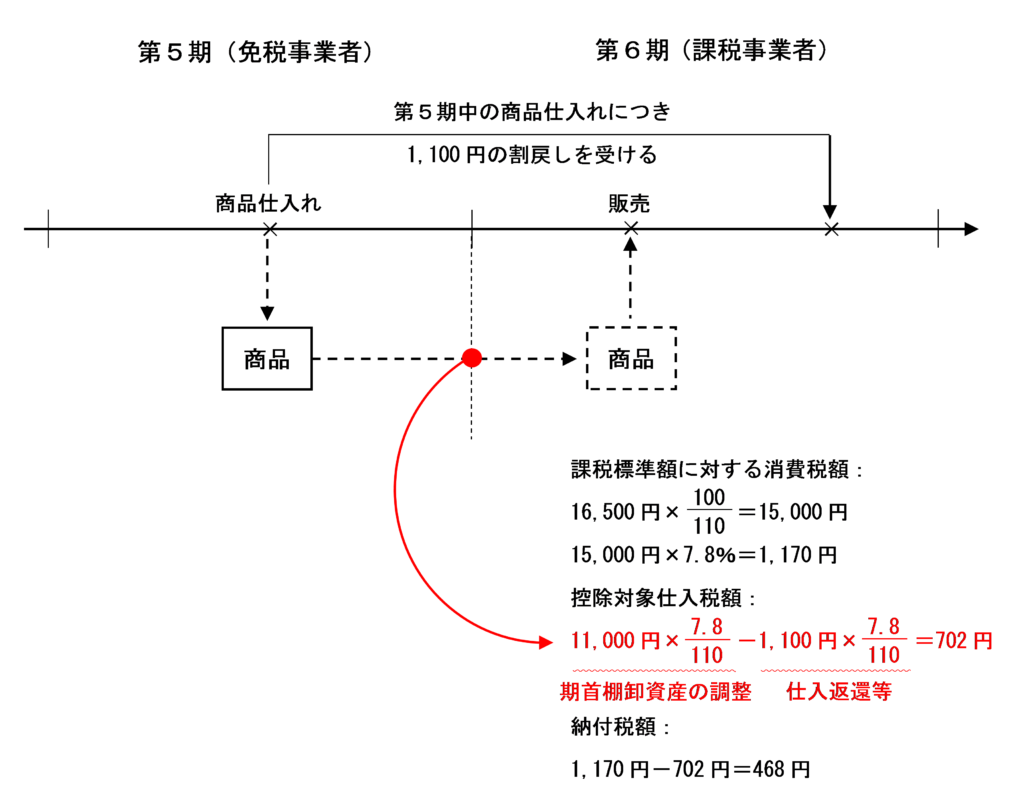

上記設例のように、免税事業者から課税事業者になった課税期間の初日において商品を保有している場合は、消費税法第36条《納税義務の免除を受けないこととなった場合等の棚卸資産に係る消費税額の調整》の規定の適用を受け、期首棚卸資産の金額11,000円について仕入税額控除を受けます。

しかし、期首に保有していた商品の仕入れについて割戻しを受けていることから、期首棚卸資産に係る控除対象仕入税額は過大に計上していたことになります。したがって、仕入先から受けた割戻額1,100円について消費税法第32条《仕入れに係る対価の返還等を受けた場合の仕入れに係る消費税額の控除の特例》の規定により、仕入れに係る消費税額から減額調整をしなければなりません。

期首に棚卸資産を保有していない場合

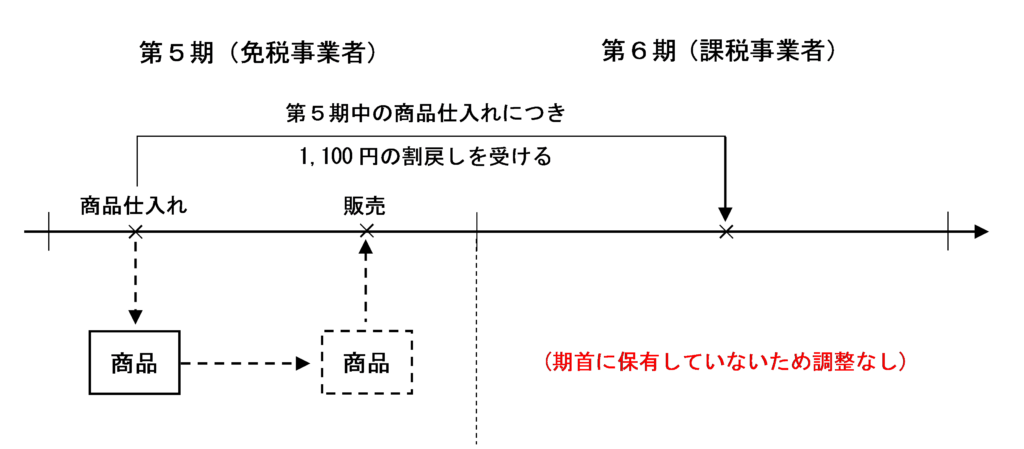

上記設例のように、免税事業者から課税事業者になった課税期間の初日において商品を保有していない場合は、消費税法第36条《納税義務の免除を受けないこととなった場合等の棚卸資産に係る消費税額の調整》の規定の適用はありません。

また、第6期になってから仕入先から受けた割戻しについても、期首棚卸資産の調整がないことから当該商品の仕入れ額について控除対象仕入税額を過大に計上していないため、消費税法第32条《仕入れに係る対価の返還等を受けた場合の仕入れに係る消費税額の控除の特例》の適用もありません。

まとめ

免税事業者から課税事業者になった場合に、免税事業者に該当した課税期間中に仕入れた棚卸資産について仕入返還等を受けたときに消費税法第32条《仕入れに係る対価の返還等を受けた場合の仕入れに係る消費税額の控除の特例》の適用があるかどうかは、まとめると下記のようになります。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 236 | 免税事業者であった課税期間中に仕入れた商品の返品額 |

| 237 | 前期に仕入れ前期にすべて販売した商品につき受けた値引き |

| 568 | 免税事業者が課税事業者になった場合の棚卸資産に係る消費税額の調整 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)