前回の記事では、個人事業者が物を売却した場合に消費税の課税対象となるか否かの解説をしました。

この記事では、個人事業者が代物弁済により借入金を返済した場合の消費税の課税関係について解説します。

代物弁済とは

代物弁済とは、債務者が本来負担することとなっている給付に代えて他の給付をなすことで既存の債務を消滅させる債権者と債務者との契約をいいます。

代物弁済の効力については、民法第482条において以下のように規定されています。

(代物弁済)

債務者が、債権者の承諾を得て、その負担した給付に代えて他の給付をしたときは、その給付は、弁済と同一の効力を有する。

ちょっとわかりにくいと思うのでもう少し噛み砕いていうと、代物弁済というのは要するに借入金を現金以外の資産をもって返済することです。

イメージとしては以下のイラストのようになります。

代物弁済による資産の譲渡が行われた場合の消費税の課税関係

消費税は、次の4要件を満たす取引が課税の対象となります。

代物弁済による資産の譲渡は、資産の譲渡等に類する行為として資産の譲渡等の範囲に含まれるため、上記課税の対象の4要件を満たす場合は消費税の課税の対象となります。

(定義)

第ニ条 この法律において、次の各号に掲げる用語の意義は、当該各号に定めるところによる。

・・・(中略)・・・

八 資産の譲渡等 事業として対価を得て行われる資産の譲渡及び貸付け並びに役務の提供(代物弁済による資産の譲渡その他対価を得て行われる資産の譲渡若しくは貸付け又は役務の提供に類する行為として政令で定めるものを含む。)をいう。

ここで、この記事の本題となりますが、個人事業者が代物弁済を行う場合は、自宅の住宅ローンなどの生活のための借入金について事業用資産をもって返済することや、事業用資金として融資を受けた借入金について生活用資産をもって返済することもあります。

このような取引が行われた場合は、「② 事業者が事業として行うものであること」の要件を満たすかどうかの判断がなかなか難しいところになるかと思います。

ここで、結論から先に書くと、個人事業者が債務を代物弁済により返済した場合は「何を譲渡したのか」という点のみに着目して課税の対象となるかどうかを判断します。

「何のために」や「誰に対してか」は、課税の対象となるかどうかを判定する際は一切関係ありません。

この理由については、詳しくは以前書いた記事「個人事業者が物を売った場合に消費税の課税対象となるか否かの考え方」を参照してください。

「何のために」という目的にあたる借入金の内容(生活のためのものか事業のためのものか)がどうであるかは考慮しません。

課税の対象となる場合

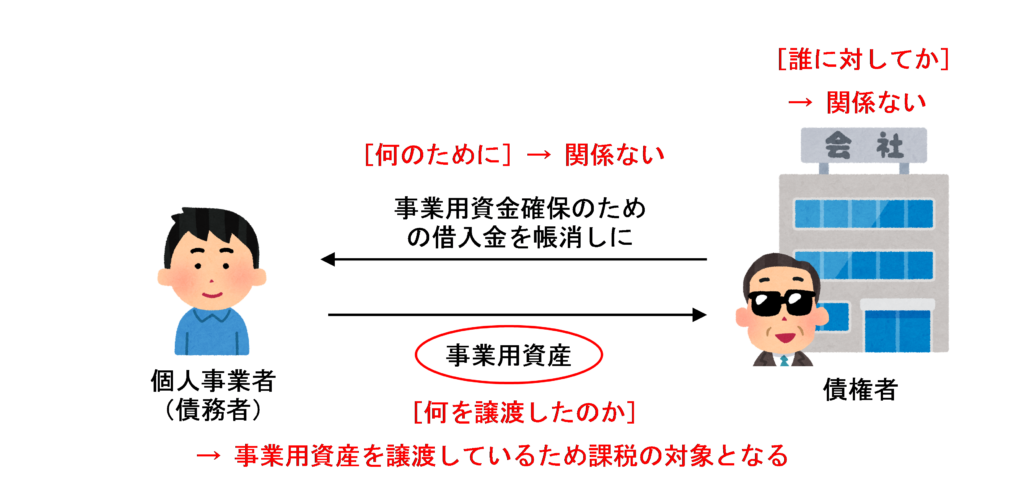

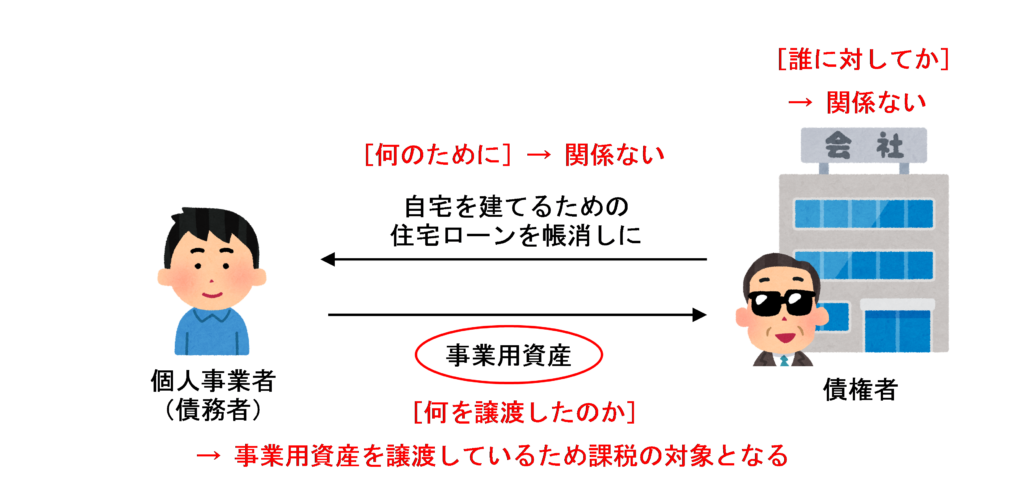

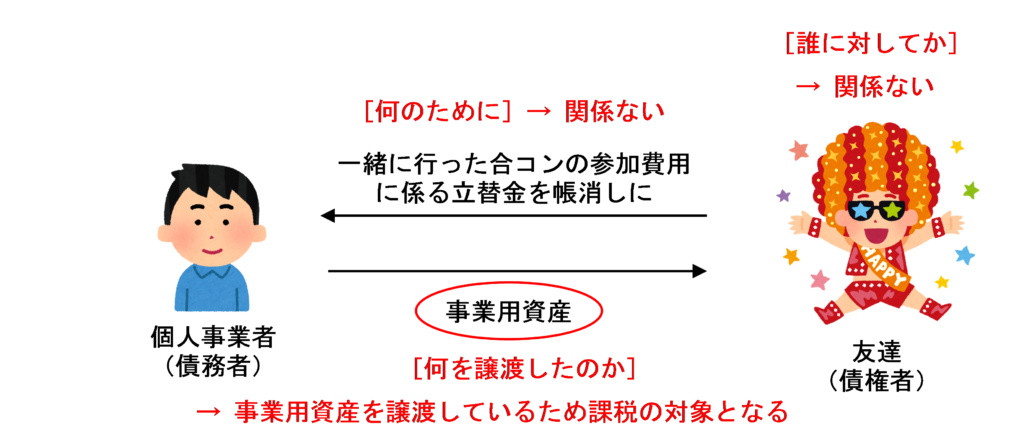

個人事業者が物を売った場合は代物弁済により「何を譲渡したのか」という点のみに着目して課税の対象となるかどうかを判断するため、事業のための資産(商品や製品などの棚卸資産、備品や車両などの事業用資産)を売却した場合は、借入金の内容にかかわらず、課税の対象となります。

以下、具体例をイラストで解説します。

事業のための債務を返済するために事業用資産を譲渡した場合

生活のための債務を返済するために事業用資産を譲渡した場合

友達からの債務を返済するために事業用資産を譲渡した場合

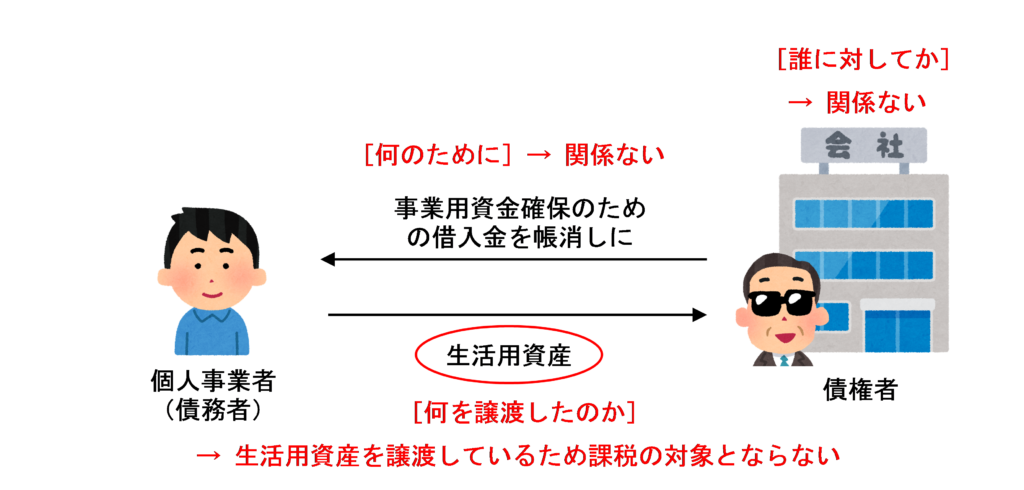

課税の対象とならない場合

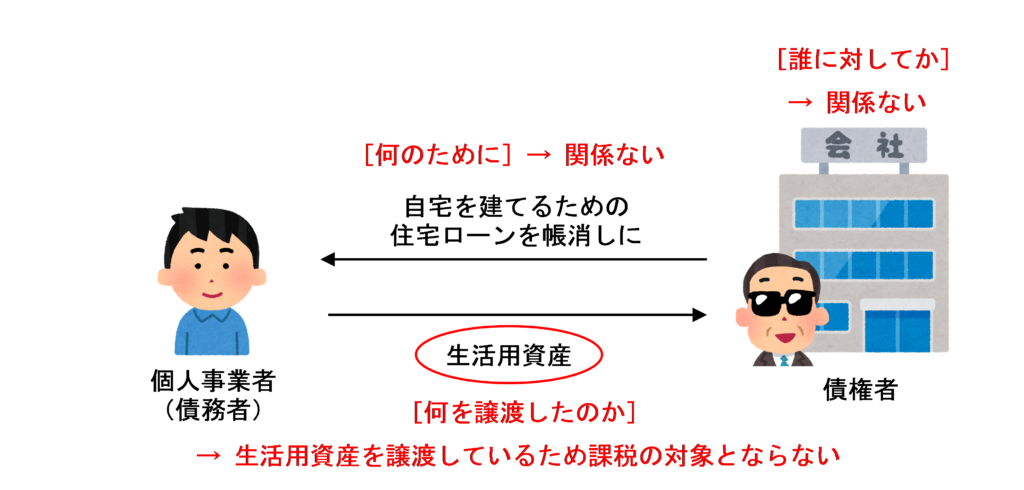

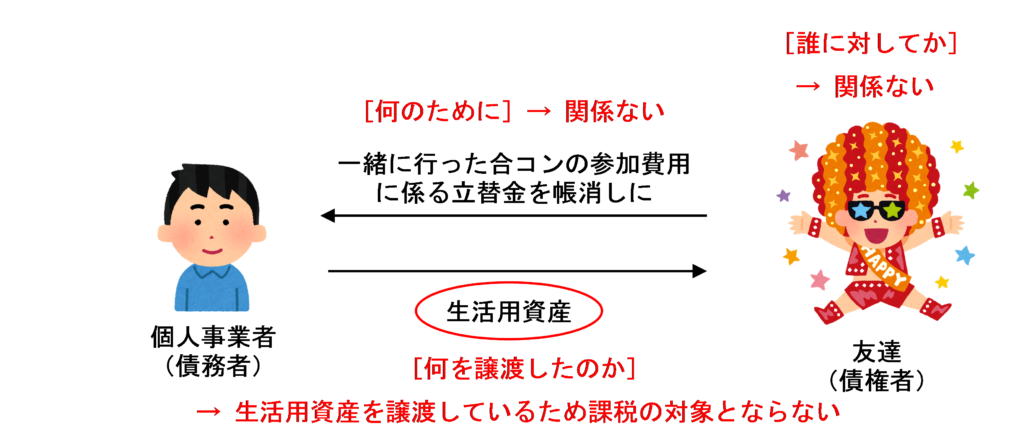

事業とは無関係の生活用資産を譲渡することにより債務の返済を行った場合は、たとえ事業資金に係る借入金を返済するためであったとしても、課税の対象となりません。

以下、具体例をイラストで解説します。

事業のための債務を返済するために生活用資産を譲渡した場合

生活のための債務を返済するために生活用資産を譲渡した場合

友達からの債務を返済するために生活用資産を譲渡した場合

まとめ

個人事業者が代物弁済による資産の譲渡を行った場合は、「何を譲渡したのか」という点のみに着目して課税の対象となるかどうかを判断し、「何のために借り入れた債務か」や「誰に対してか」ということは考慮しません。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 537 | 事業用の借入金を返済するための自家用車の売却 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)