税法には、期間の数え方に関する規定がたくさん登場します。

課税内容を確定させ、納税者の混乱を招かないためにも、期間の数え方は明確に定義される必要があります。

ところがです。なんと同じ期間計算に関する用語でも、消費税法と法人税法とで意味するところが変わってきてしまうものがあるのです。

その犯人はこいつです↓。

消費税法と法人税法の両方を勉強している方や実務に携わっている方は、この用語には要注意です。

今回は、この用語が指す日と、期間計算に関する自説を書かせていただきたいと思います。

「~日の〇年前の日」が指す日とは

冒頭で書いたとおり、この「事業年度開始の日の〇年前の日」という用語は、消費税法と法人税法とで異なる意味として使われています。

消費税法における「~の日の〇年前の日」が指す日

消費税法においては、「~の日の〇年前の日」といった場合は、〇年前の応当日の翌日を指します。

例えば、「2020年4月1日の2年前の日」と言った場合には「2018年4月2日」を指します。

具体的には、前々事業年度が1年未満の法人の基準期間の求め方に関して「その事業年度開始の日の2年前の日の前日」という言い回しがあります。

十四 基準期間 個人事業者についてはその年の前々年をいい、法人についてはその事業年度の前々事業年度(当該前々事業年度が一年未満である法人については、その事業年度開始の日の二年前の日の前日から同日以後一年を経過する日までの間に開始した各事業年度を合わせた期間)をいう。

例えば、「その事業年度開始の日」が2020年4月1日であった場合は、「2年前の日」は2018年4月2日となるため、「2年前の日の前日」が2018年4月1日となります。

法人税法における「~の日の〇年前の日」が指す日

法人税法においては、「~の日の〇年前の日」といった場合は、〇年前の応当日を指します。

例えば、「2020年4月1日の5年前の日」と言った場合には「2015年4月1日」を指します。

具体的には、法人税法第61条の11(連結納税の開始に伴う資産の時価評価損益)の規定で「事業年度開始の日の5年前の日」という言い回しがあります。

一 当該内国法人が最初連結親法人事業年度開始の日の五年前の日から当該開始の日までの間に株式移転により設立された法人であり、・・・(後略)・・・

この場合における「5年前の日」がいつであるかについては度々議論となる論点ですが、国税庁の文書回答事例「株式の保有関係が変更している場合の支配関係の継続要件の判定について」や「株主が個人である法人が適格合併を行った場合の未処理欠損金額の引継ぎについて(支配関係の継続により引継制限の判定をする場合)」では「4月1日の5年前の日」を「5年前の4月1日(応当日)」として取り扱っています。

まとめ

「~の日の〇年前の日」の指す日をまとめると以下のようになります。

いやおかしいでしょ(笑)

どちらも同じ「~の日の〇年前の日」という用語なのに、消費税法と法人税法とで意味するところが変わってしまうというのは、整合性が取れておらず、立法上の不備であると断ぜざるを得ません。

消費税法か法人税法のいずれかの規定に誤りがあるということになります。

どちらが正しいのか(私見)

「~の日の〇年前の日」という用語の意味が消費税法と法人税法とで違うことについて、今のところ裁判等で争われたことはありません。

みんなお役所様に忖度し、空気を読んで用語の意味を使い分けているのが現状です。

では、どちらの用語の使い方が本当に正しいのでしょうか?

これはあくまでも私見ですが、個人的には、消費税法の用語の使い方が正しく、法人税法の用語の使い方が間違っていると思います。

つまり、「~の日の〇年前の日」は「〇年前の応当日の翌日」と解するべきだと考えます。

以下、そのように考える根拠について解説します。なお、これらの根拠はすべて僕が独自に考えた自説であり、既存の判例や学説の解説ではないので予めご了承ください。

また、期間について「フロアー関数」というグラフを使った独自の発想で考えるため、まずは前回書いた記事「法律上の期間の計算方法を「フロアー関数」を使って考えてみた」を先にお読みください。

(根拠1)期間の始まりを求める際は前にさかのぼる場合も国通法10①一但し書きが適用される説

期間の計算方法は国税通則法第10条第1項において、以下のように規定されています。

第十条 国税に関する法律において日、月又は年をもつて定める期間の計算は、次に定めるところによる。

一 期間の初日は、算入しない。ただし、その期間が午前零時から始まるとき、又は国税に関する法律に別段の定めがあるときは、この限りでない。

二 期間を定めるのに月又は年をもつてしたときは、暦に従う。

三 前号の場合において、月又は年の始めから期間を起算しないときは、その期間は、最後の月又は年においてその起算日に応当する日の前日に満了する。ただし、最後の月にその応当する日がないときは、その月の末日に満了する。

前にさかのぼる場合の計算方法については、国税通則法基本通達(徴)10ー2に、次のように記載されています。

(前にさかのぼる期間の計算)

2 前にさかのぼる期間の計算は、この条第1項の規定を準用して計算するものとする。

(注) たとえば、徴収法第95条第1項(公売公告)に規定する「公売の日の少なくとも10日前までに」の場合には、その公売の日の前日を第1日として、さかのぼって10日目の期間が満了する。したがって、その前日の11日目の日までに公売公告をしなければならないこととなる。

ここでツッコミを入れさせていただきます。「準用じゃなくてちゃんと規定を用意しろ!」と。

国税通則法の期間計算の規定は、過去から未来への方向に向かって計算することを前提として設けられています。

前回の記事「法律上の期間の計算方法を「フロアー関数」を使って考えてみた」で書いたように、1日は、午前0時という始点はありますが、終わりは「23時59分59.9999…秒」と小数点以下が無限に続くため、終点は存在しません。つまり、「1日」は「半開区間(左閉右開区間)の集合」として捉えることができます。

にもかかわらず、前にさかのぼる期間についても、過去から未来への方向に向かって計算する場合と同様の規定を準用すると色々と矛盾が生じます。

まず、前にさかのぼって計算する場合の期間計算の開始点を確定させることができなくなります。

上記国税通則法基本通達(徴)10ー2の注書きの例では初日(公売の日)を不算入として期間計算を行っていますが、その場合の期間計算の開始点は公売日の前日の終了時点になります。しかし、上述のとおり1日の終点は存在しないため、公売日の前日は開始点を取ることができません。かといって公売日の午前0時を開始点としてしまうとそれは初日算入することになるため、矛盾が生じます。

消費税の基準期間を求める際の「事業年度開始の日から2年前の日」についても同様に、事業年度開始の日か事業年度開始の日の前日のいずれを起算日としても整合性が取れません。

このように、単純に「準用する」と規定するだけでは色々と問題点が生じます。

そこで、前の期間にさかのぼる場合については、以下のように解釈するとしっくりきます。(注)独自の解釈です。学説や判例に基づくものではありません。

この考え方に基づいて、期間計算を考えてみましょう。

「期間の終わり」を前にさかのぼって求める場合

期間の終わりがいつになるのかを求めるのは、数式で考えると「X < A」で表せる不等式の右辺を考えるのと同じです。

この場合、前にさかのぼって期間を計算する際は、初日不算入として計算するとしっくりきます。

この考え方を踏まえて、国税通則法基本通達(徴)10ー2の注書きの例を考えてみましょう。

(注) たとえば、徴収法第95条第1項(公売公告)に規定する「公売の日の少なくとも10日前までに」の場合には、その公売の日の前日を第1日として、さかのぼって10日目の期間が満了する。したがって、その前日の11日目の日までに公売公告をしなければならないこととなる。

例えば、公売の日が5月25日だったとすると、「いつまでに公売広告をしなければならいのか」という期間の終わりは端点を含まないため、さかのぼって計算する際は公売の日の前日を起算日として計算(初日不算入)します。この場合、公売の日の前日(5月24日)から起算して10日を満了する日(5月15日)より前まで、すなわち、5月14日までに公売広告をする必要があります。

「期間の始まり」を前にさかのぼって求める場合

期間の始まりがいつになるのかを求めるのは、数式で考えると「A ≦ X」で表せる不等式の左辺を考えるのと同じです。

この場合、前にさかのぼって期間を計算する際は、初日算入として計算するとしっくりきます。

この考え方を踏まえて、消費税の基準期間がいつから始まるのかを考えてみましょう。

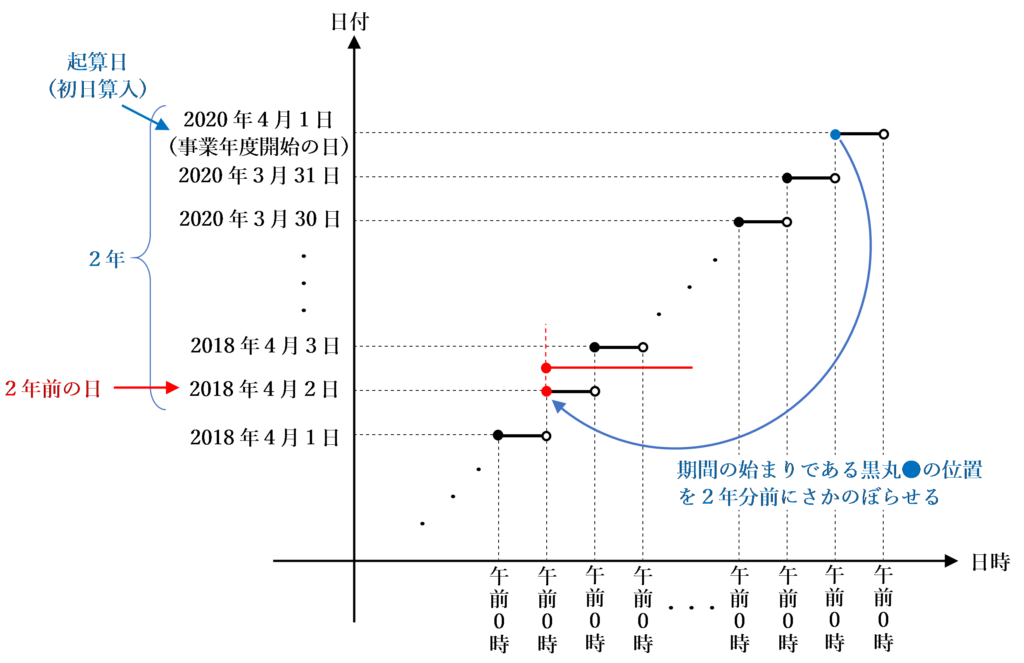

例えば、事業年度開始の日が2020年4月1日である法人の基準期間を求める際の「その事業年度開始の日の2年前の日」とはいつになるのでしょうか?

これは、「基準期間がいつから始まるのか」を考えることになります。期間の始まりについては端点を含むため、さかのぼって計算する際は事業年度開始の日を起算日として計算(初日算入)します。この場合、その事業年度開始の日(2020年4月1日)から起算して2年を満了する日(2018年4月2日)が「その事業年度開始の日の2年前の日」となります。

したがって、基準期間を求める際の言い回しは「その事業年度開始の日の2年前の日の前日」と表現することによって、その事業年度の開始の日の2年前の応当日を示していると解することができます。

(根拠2)事業年度開始の日の午前0時から2年分さかのぼるとギリ応当日の端点を含まない説

水曜日のダウンタウンみたいなタイトルになりましたが、2つ目の根拠を解説します。

上述のとおり、「1日」は0時0分0秒から始まり、23時59分59.9999…秒まで続く「半開区間(左閉右開区間)の集合」として捉えることができ、「1か月」や「1年」についてもこれと同様に考えることができます。

例えば、2020年1月1日午前0時を開始点とする「1年」の期間は、2020年1月1日0時0分0秒から2020年12月31日23時59分59.9999…秒までであり、当該期間をXとおくと、不等式で以下のように表せます。

2020年1月1日0:00 ≦ X < 2021年1月1日0:00

これを踏まえて、過去の方向に期間をさかのぼる場合について考えてみましょう。

例えば、事業年度開始の日が2020年4月1日である法人の基準期間を求める際の「その事業年度開始の日の2年前の日」を考える場合に、事業年度開始の日の午前0時から過去の方向に「2年」の期間の数直線を伸ばします。

この場合、右側が黒丸●、左側が白丸○の棒を伸ばすイメージで考えます。

事業年度開始の日の午前0時の時点から「2年」の期間を過去の方向に伸ばすと、期間の先っぽは不等号のイコールを含まない開区間なので、2年前の日の応当日である2018年4月1日の始まりの端点(午前0時)はギリギリ含まれないことになります。

期間の始まりは「A ≦ X」で表せないといけないため、期間内で最も早く端点(午前0時)が到来する2018年4月2日が「その事業年度開始の日の2年前の日」に該当するものと考えるしっくりきます。

(根拠3)消費税法の方が早く創設されている

消費税法の用語の使い方を支持する理由として、消費税法の方が早く創設されているということが挙げられます。

消費税法が創設されたのは平成元年であるのに対し、法人税法の組織再編税制が創設されたのは平成13年であることを鑑みると、法人税法の組織再編税制の立法担当者が消費税法の規定との整合性の検証を怠ったのではないかと考えられます。

また、法人税法の組織再編税制の適用を受ける事業者はごく少数であるのに対し、消費税法の基準期間はすべての事業者が考慮しないといけないものです。消費税法導入から30年以上の長きにわたり多数の事業者が基準期間の開始時点について「これはおかしい!」と訴訟を起こさなかったということは、実務上も一定の理解が得られていることになります。

最後の根拠は、早いもの勝ちというか、他人任せな理由となってしまいあまり論理的ではありませんが、一応これらの事実も消費税法の用語の使い方を支持する理由として考えています。

まとめ

「~の日の〇年前の日」の指す日については、忖度して以下のように使い分ける必要があります。

個人的には、消費税法の用語の使い方が正しいと思っていますが、どちらが正しいのかは一概に言えるものではありません。

法律というものは自然科学ではないため、矛盾点や整合性の取れない箇所も多くあります。これらの問題点をひとつひとつ検証し、いかに改正していくかが課題となります。

なお、この記事で指摘した問題点については、以下のように改正されることを希望します。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)