令和元年10月1日からの消費税率の引き上げに伴い、ガソリン・灯油・軽油の値段も値上がりすることになりました。

ここで、値上がり率は消費税率の引き上げ率と同じになるのでしょうか?

ガソリン・灯油・軽油にはガソリン税、石油税、軽油引取税などの消費税以外の税金も含まれているため、単純に消費税の引き上げ率と同じにはならないのではないか?と思う方も多いかと思います。

そこで、今回は、ガソリン・灯油・軽油にかかる消費税の計算方法と購入時の仕訳例について解説したいと思います。

ガソリン・灯油・軽油にかかる消費税以外の税金

ガソリン・灯油・軽油には、以下のような消費税以外の税金がかけられています。

ガソリン税は、揮発油税48.6円/Lと地方揮発油税5.2円/Lに分けられ、合わせて53.8円/Lとなります。

石油税は2.8円/L、軽油引取税は32.1円/Lです。

ガソリン税と石油税には消費税がかかり、軽油引取税には原則として消費税はかからない

ガソリン税と石油税については消費税がかかり、軽油引取税については原則として消費税はかかりません。

ガソリン税、石油税 → 消費税がかかる

軽油引取性 → 原則として消費税はかからない

ガソリンにかかる消費税の計算方法

例えば、1リットルあたり税抜130円でガソリンを販売しているガソリンスタンドがあったとすると、ガソリンにかかる消費税は、増税前と増税後でそれぞれ次のように計算します。

ガソリンの場合はガソリン税及び石油税も含めた130円全体に消費税がかかるため、本体価格を固定して考えると、増税前と増税後の値上率は消費税増税による値上率(1.1÷1.08)と一致します。

灯油にかかる消費税の計算方法

例えば、18リットルあたり税抜1,500円で灯油を販売しているガソリンスタンドがあったとすると、灯油にかかる消費税は、増税前と増税後でそれぞれ次のように計算します。

灯油の場合は石油税も含めた1,500円全体に消費税がかかるため、本体価格を固定して考えると、増税前と増税後の値上率は消費税増税による値上率(1.1÷1.08)と一致します。

軽油にかかる消費税の計算方法

例えば、1リットルあたり税抜115円でガソリンを販売しているガソリンスタンドがあったとすると、ガソリンにかかる消費税は、増税前と増税後でそれぞれ次のように計算します。

軽油引取税には原則として消費税がかからないため、税抜本体価格から軽油引取税の金額を引いた82.9円に消費税がかかります。

軽油の場合は、本体価格を固定して考えると、増税前と増税後の値上率は消費税増税による値上率(1.1÷1.08)より低くなります。

ガソリン税や石油税に消費税がかかり、軽油引取税に消費税がかからない理由

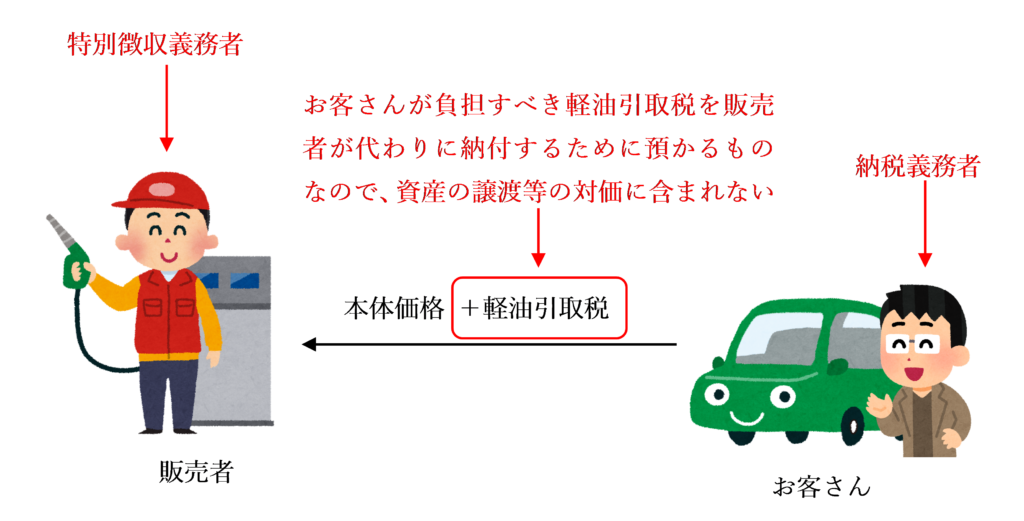

なぜガソリン税や石油税には消費税がかかり、軽油引取税には消費税がかからないのでしょうか?

この点について、消費税法基本通達10-1-11には以下のような記載があります。

(個別消費税の取扱い)

法第28条第1項《課税標準》に規定する課税資産の譲渡等の対価の額には、酒税、たばこ税、揮発油税、石油石炭税、石油ガス税等が含まれるが、軽油引取税、ゴルフ場利用税及び入湯税は、利用者等が納税義務者となっているのであるから対価の額に含まれないことに留意する。ただし、その税額に相当する金額について明確に区分されていない場合は、対価の額に含むものとする。

ガソリン税・石油税については、販売者(ガソリンスタンド等)が納税資金を確保するためにガソリン税・石油税相当額を販売価格に上乗せしてお客さんから収受しているにすぎないため、資産の譲渡等の対価の額に含まれることとなります。したがって、ガソリン税・石油税相当額には消費税がかかります。

一方、軽油引取税の納税義務者は軽油の購入者(お客さん)であるため、販売者(ガソリンスタンド等)は、お客さんが納付すべき軽油引取税をお客さんの代わりに納付するために預かっているだけにすぎないため、軽油引取税相当額は資産の譲渡等の対価には含まれません。したがって、軽油引取税には消費税はかからないことになります。ただし、この取扱いは、販売者(ガソリンスタンド等)が特別徴収義務者である場合に限ります。

(参考)販売者が特別徴収義務者でない場合、軽油引取税にも消費税がかかる

販売者(ガソリンスタンド等)が軽油引取税の特別徴収義務者でない場合は、軽油引取税相当額にも消費税がかかります。

詳しくは、以下の記事をご参照ください。

仕訳例

ガソリン・灯油・軽油を購入した場合の具体的な仕訳例について解説します。

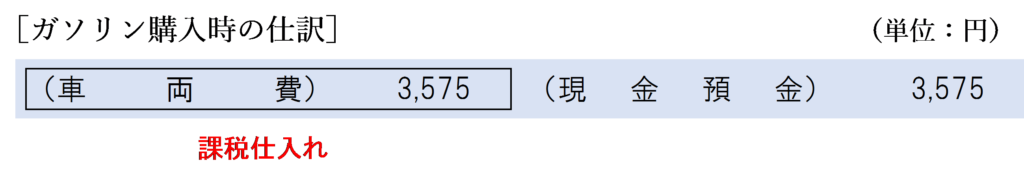

ガソリンを購入した場合

ガソリンを購入する際は、ガソリン税・石油税も含めた購入金額の全額が消費税の課税仕入れとなるため、次のような仕訳を行います。

なお、「車両費」でなく「旅費交通費」や「燃料費」などの他の勘定科目で処理しても構いません。

灯油を購入した場合

灯油を購入する際は、石油税も含めた全額が消費税の課税仕入れとなるため、次のような仕訳を行います。

なお、「水道光熱費」ではなく「燃料費」や「消耗品費」などの他の勘定科目で処理しても構いません。

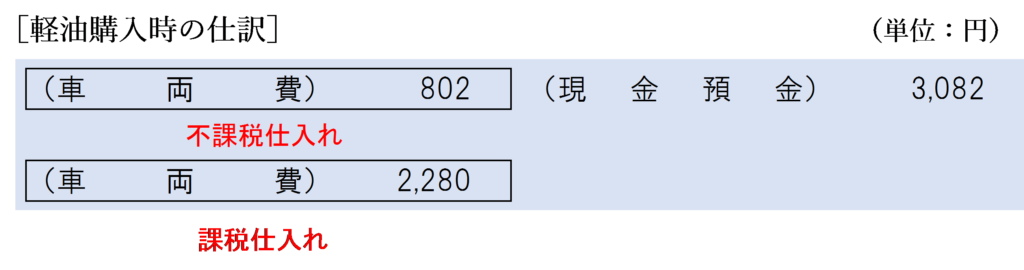

軽油を購入した場合

軽油引取税は消費税の課税仕入れとならないため、不課税仕入れとして処理します。なお、802.5円のように、小数点以下の金額がある場合は、不課税仕入れとなる金額(軽油引取税相当額)を小数点以下切捨てをして計上します。

軽油を購入した場合の仕訳は以下のようになります。

なお、「車両費」でなく「旅費交通費」や「燃料費」などの他の勘定科目で処理しても構いません。軽油引取税相当額だけ「租税公課」として計上しても構いませんが、軽油引取税も含めた金額が全体の軽油代なので、本体価格と同じ勘定科目で処理する方が良いでしょう。

まとめ

ガソリン税と石油税には消費税がかかりますが、軽油引取税は原則として消費税はかかりません。

特に軽油代については購入金額の全額を課税仕入れとしてしまうミスが多く、税務調査でも指摘されやすいところなので注意しましょう。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 648 | ガソリン代 |

消費税率判定トレーニング

| 問題番号 | タイトル |

| GS001 | レギュラーガソリン |

| GS003 | 軽油の本体価格 |

| GS004 | 軽油の購入金額のうち、軽油引取税に相当する金額 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)