消費税法上、土地の譲渡は非課税とされています。

土地の売却額は高いため、土地の譲渡があった課税期間の課税売上割合はかなり小さくなってしまいます。

不動産業者でもない限り、土地を譲渡するなんてことはそうしょっちゅうあることではないため、普段は土地の売却なんてしない事業者がたまたま土地の譲渡があったことにより減少した課税売上割合で当期の控除対象仕入税額を計算すると事業の実態を適切に反映しないことになります。

そこで、今回は、普段は土地の譲渡を行わない事業者がたまたま土地の譲渡を行った場合に課税売上割合に代えて「課税売上割合に準ずる割合」を用いる方法について解説したいと思います。

課税売上割合に準ずる割合とは

仕入税額の按分計算を行う際は、原則として、課税売上割合を用いて計算を行います。

しかし、普段は土地の譲渡なんてしない事業者がたまたま土地の譲渡を行ったために課税売上割合により計算した控除対象仕入税額がその事業者の事業の実態を反映していない場合などは、課税売上割合に代えて「課税売上割合に準ずる割合」を用いて控除対象仕入税額を計算することができます。

「課税売上割合に準ずる割合」は、具体的には、使用人の数又は従事日数の割合、消費又は使用する資産の価額、使用数量、使用面積の割合といったものなどがあり、共通対応の課税仕入れ等の性質に応じた合理的なものでなければなりません。

課税売上に準ずる割合を適用する場合には、その事業者が行う事業の全部について同一の割合を適用する必要はありません。例えば、次のような区分によりそれぞれ別の課税売上割合に準ずる割合を適用することができます。

② 事業に係る販売費、一般管理費その他の費用の種類の異なるごと

③ 事業に係る事業場の単位ごと

これらの単位で適用を受ける場合には、一部の事業場について本来の課税売上割合を適用し、他の事業場については合理的な基準による課税売上割合に準ずる割合を適用することもできます。なお、このような場合には、適用すべき課税売上割合に準ずる割合のすべてについて税務署長の承認を受ける必要があります。

なお、課税売上割合に準ずる割合を用いて計算ができるのは、個別対応方式による場合の共通対応の部分だけです。

一括比例配分方式による場合は、課税売上割合に準ずる割合は適用できないので注意しましょう。

課税売上割合に準ずる割合を適用するためには、納税地を所轄する税務署に「消費税課税売上割合に準ずる割合の適用承認申請書」を提出して、適用しようとする課税期間の末日までに税務署長の承認を受けておく必要があります。承認審査には一定の時間が必要となりますので、当該申請書は、余裕をもって提出するようにしましょう。

たまたま土地の譲渡があった場合に用いることができる割合

たまたま土地の譲渡があった場合に、課税売上割合に準ずる割合として用いることができる合理的な割合にはどのようなものがあるでしょうか?

この点について、国税庁の質疑応答事例『たまたま土地の譲渡があった場合の課税売上割合に準ずる割合の承認』では、以下のような回答がされています。

土地の譲渡が単発のものであり、かつ、当該土地の譲渡がなかったとした場合には、事業の実態に変動がないと認められる場合に限り、次の1又は2の割合のいずれか低い割合により課税売上割合に準ずる割合の承認を与えることとして差し支えないこととします。

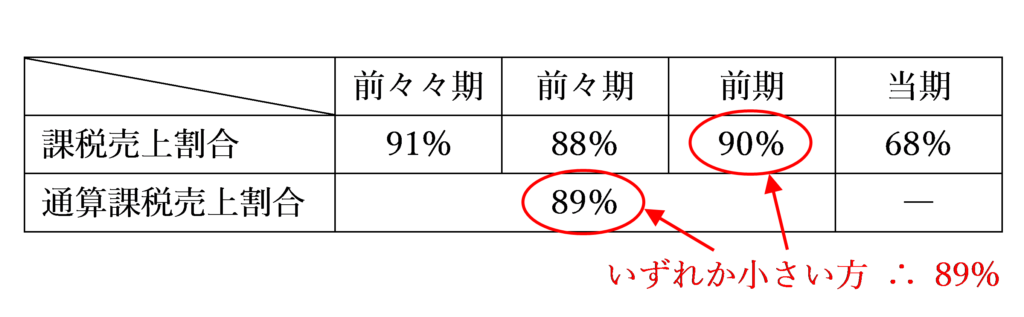

1 当該土地の譲渡があった課税期間の前3年に含まれる課税期間の通算課税売上割合(消費税法施行令第53条第3項《通算課税売上割合の計算方法》に規定する計算方法により計算した割合をいう。)

2 当該土地の譲渡があった課税期間の前課税期間の課税売上割合

したがって、前3年の課税期間の通算課税売上割合か前課税期間の課税売上割合のうちいずれか低い割合を課税売上割合に準ずる割合として用いることができます。

通算課税売上割合は、課税売上割合の著しい変動があった場合の調整の計算で用いる通算課税売上割合と同じです。

例えば、前3年の各課税期間の課税売上割合が以下のようであった場合は、89%を課税売上割合に準ずる割合として用いることができます。

ただし、土地の譲渡をしたからといって、絶対にこの課税売上割合に準ずる割合を用いることができるわけではありません。

質疑応答事例の回答の(注)書きに以下のような記載があります。

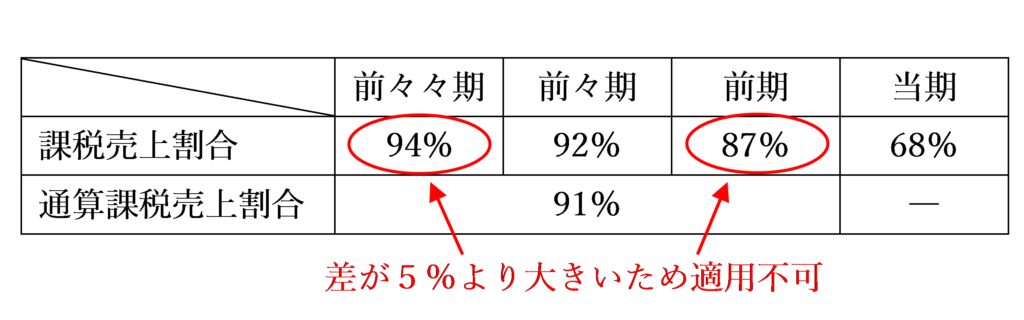

土地の譲渡がなかったとした場合に、事業の実態に変動がないと認められる場合とは、事業者の営業の実態に変動がなく、かつ、過去3年間で最も高い課税売上割合と最も低い課税売上割合の差が5%以内である場合とします。

事業者の営業の実態に変動がある場合や過去3年間の課税売上割合の差が大きい場合は、過去3年間の課税売上割合が登記の事業の実態を反映しているとは言えません。

そのため、上記のような課税売上割合に準ずる割合を用いることができるのは、事業者の営業の実態に変動がなく、かつ、過去3年間で最も高い課税売上割合と最も低い課税売上割合の差が5%以内である場合に限られます。

例えば、前3年の各課税期間の課税売上割合が以下のようであった場合は、課税売上割合に準ずる割合を用いることはできません。

計算例

当社の土地の譲渡は当課税期間特有の事情によるものであり、たまたま土地の譲渡対価の額があったことにより減少した課税売上割合(72%)を用いて控除対象仕入税額を計算すると当社の事業の実態を適切に反映しないことになります。

過去3年間で最も高い課税売上割合と最も低い課税売上割合の差は5%以内であるため、当課税期間中に「課税売上割合に準ずる割合の適用承認申請書」を提出し、税務署長の承認を受けた場合は、前3年の課税期間の通算課税売上割合(91%)か前課税期間の課税売上割合のうちいずれか低い割合を「課税売上割合に準ずる割合」として控除対象仕入税額を計算することができます。

本設例の場合、前3年の課税期間の通算課税売上割合(91%)の方が前課税期間の課税売上割合(93%)より低いため、91%を課税売上割合に準ずる割合として計算します。

① 個別対応方式による控除対象仕入税額

個別対応方式で計算する場合は、共通対応課税仕入れ等に係る税額に課税売上割合に準ずる割合91%を乗じます。

控除対象仕入税額:5,000万円 + 2,000万円 × 91% = 6,820万円

② 一括比例配分方式による控除対象仕入税額

一括比例配分方式による計算では課税売上割合に準ずる割合を用いることはできません。

したがって、一括比例配分方式の計算では、本来の課税売上割合72%を用いて計算します。

控除対象仕入税額:(5,000万円 + 100万円 + 2,000万円)× 72% = 5,112万円

③ 有利判定

6,820万円 > 5,112万円 であるため、個別対応方式を採用した方が有利になります。

翌課税期間には不適用届出書の提出が必要

上記の課税売上割合に準ずる割合の承認は、たまたま土地の譲渡があった場合に行うものですから、当該課税期間において適用したときは、翌課税期間において「消費税課税売上割合に準ずる割合の不適用届出書」を提出しなければなりません。

提出がない場合には、承認を受けた日の属する課税期間の翌課税期間以降の承認は取り消されます。

その他の課税売上割合に準ずる割合

この記事で解説した通算課税売上割合以外で課税売上割合に準ずる割合として認められるものの具体例については、詳しくは次の記事で解説しています。

まとめ

たまたま土地の譲渡があった場合は、課税売上割合に準ずる割合の承認を受けると税額計算上有利になります。

ただし、土地の譲渡があったらどんな場合でも課税売上割合に準ずる割合を適用できるわけではなく、事業者の営業の実態に変動がなく、かつ、過去3年間で最も高い課税売上割合と最も低い課税売上割合の差が5%以内である場合に限られることに注意しましょう。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)