中小事業者の税額計算の特例の1つである「軽減売上割合の特例(10日間特例)」では、売上げを税率の異なるごとに区分して経理することにつき「困難な事情」があるときは、軽減売上割合を用いて軽減税率対象資産の譲渡等の対価の額の合計額を計算することができます。

軽減売上割合は、特例の適用を受けようとする期間内の通常の事業を行う連続する10営業日における全体課税売上げに占める8%課税売上げの割合で計算します。

「通常の事業を行う連続する10営業日」はいつであるかを問わないため、最も有利な割合になる連続する10営業日を選ぶことができます。

しかし、1年間のうちのどの10営業日の軽減売上割合が最も有利になるかを計算するためには膨大な組み合わせの計算が必要になります。

そこで今回は、10日間特例の最も有利な軽減売上割合をエクセルで瞬時に計算する方法を解説したいと思います。

軽減売上割合の特例(10日間特例)とは

軽減売上割合の特例(10日間特例)は、中小事業者(基準期間における課税売上高が5,000万円以下の事業者)が、売上げを税率の異なるごとに区分して経理することにつき「困難な事情」がある場合に、通常の事業を行う連続する10営業日における全体課税売上げに占める8%課税売上げの割合を用いて、その課税期間の軽減対象資産の譲渡等の対価の額の合計額を計算する特例です。

「軽減売上割合」とは、通常の事業を行う連続する10営業日の課税資産の譲渡等の税込価格の合計額のうちに軽減対象資産の譲渡等の税込価格の合計額が占める割合をいいます。

要するに、課税期間中のどこか連続する10日間だけは課税売上高について8%か10%かを区分経理してくれれば、それ以外期間はその10日間中の8%の課税売上高が占める割合を使って、 軽減対象資産の譲渡等の対価の額の合計額を計算してもいいですよ、という特例になります。

この特例を使った場合の納付税額の具体的な計算方法については、次の記事をご覧ください。

通常の事業を行う連続する10営業日とは

10日間特例における「軽減売上割合」は、その適用を受けようとする課税期間における通常の事業を行う連続する10営業日の割合であり、その課税期間内であればどの連続する10営業日の割合を用いても構いません。

ただし、通常でない営業を行って意図的に有利になるように作り出された割合を軽減売上割合とすることはできません。

例えば、飲食料品と日用品を販売するお店が、課税期間中に飲食料品だけを販売するといった「特別な営業」を行い、その日を含む10営業日の売上高により軽減売上割合を計算することは認められません。

したがって、上記のような「通常の事業」でない営業日を除いた前後の連続する期間の合計 10営業日を用いて軽減売上割合を計算します。

なお、飲食料品を販売するお店が、日常的に特売セールや週末セールなどを行っている場合は、「特別な営業」に当たらないため、そのようなセールを行う日を含む連続する10営業日は「通常の事業を行う連続する10営業日」となります。

軽減売上割合は(営業日数-9)通りある

軽減売上割合は、通常の事業を行う連続する10営業日であればどの連続する10営業日の割合を用いてもよいため、全部で(営業日数-9)通り存在します。

例えば、365日毎日通常の営業をしているお店の場合は、軽減売上割合は365-9=356 通りも存在することになります。

課税期間中の軽減売上割合のすべてのパターンを手計算で行うのはとてつもない労力を要します。

しかし、エクセルを使えば瞬時に最も有利な軽減売上割合を計算することができます。

エクセルで計算する方法

エクセルで計算をするためには、まずは会計ソフト等に入力した売上のデータが必要になります。

今回は、「弥生会計」を例に計算してみたいと思います。

設例として、1月1日~1月31日までの売上高を使って、当該期間中の最も有利な軽減売上割合を求めてみたいと思います。

(売上データはこの記事を書くために入力した架空のデータなので、お客さんのデータを流出させているわけではないのでご安心下さい。)

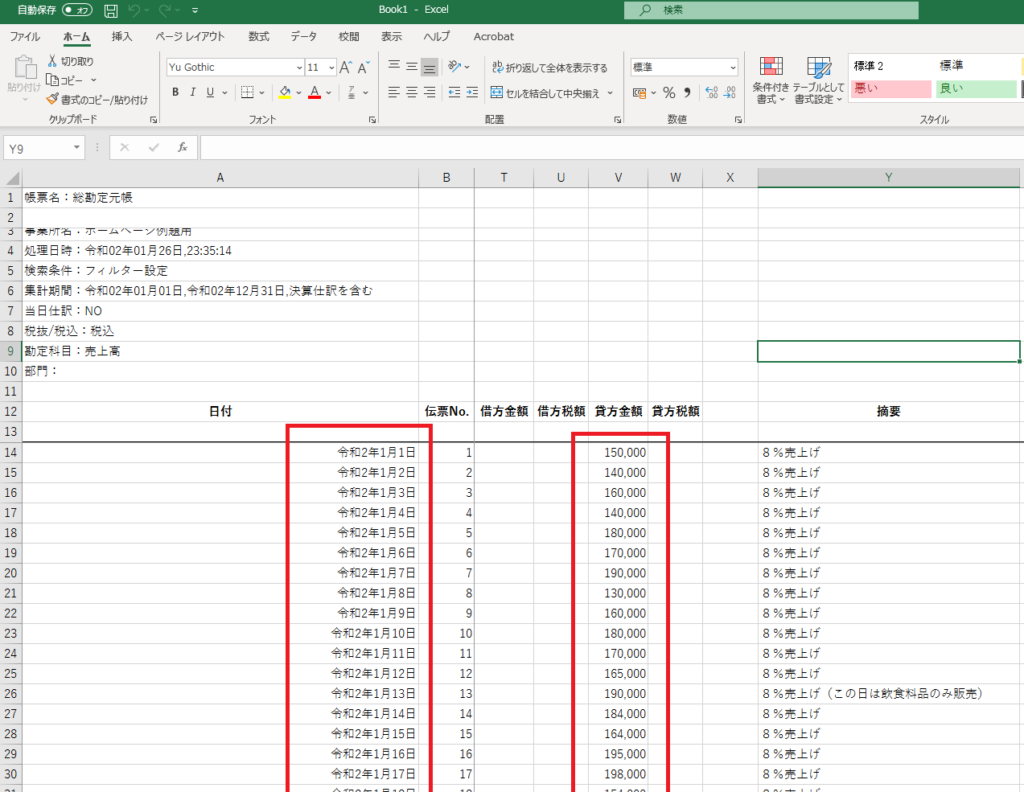

まず、総勘定元帳の「売上高」を開いて、「絞り込み機能を使う」にチェックをつけ、さらに税区分を「課税売上8%(軽)」に絞ります。

表示画面のデータを8%課税売上げのデータに絞り込んだら、左上の「ファイル」から「Excelへの書き出し(L)...」を選択します。

Excel に書き出すと、次のような画面になるため、日付と金額をコピーします。

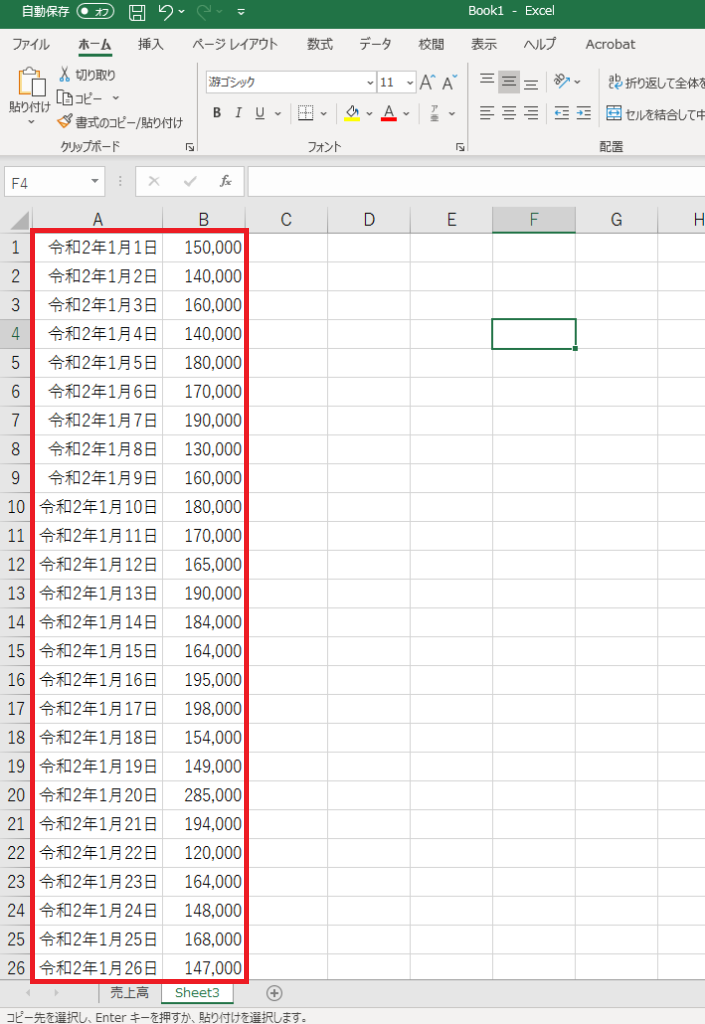

上記の赤色で囲った部分を、別のシートに貼り付けます。

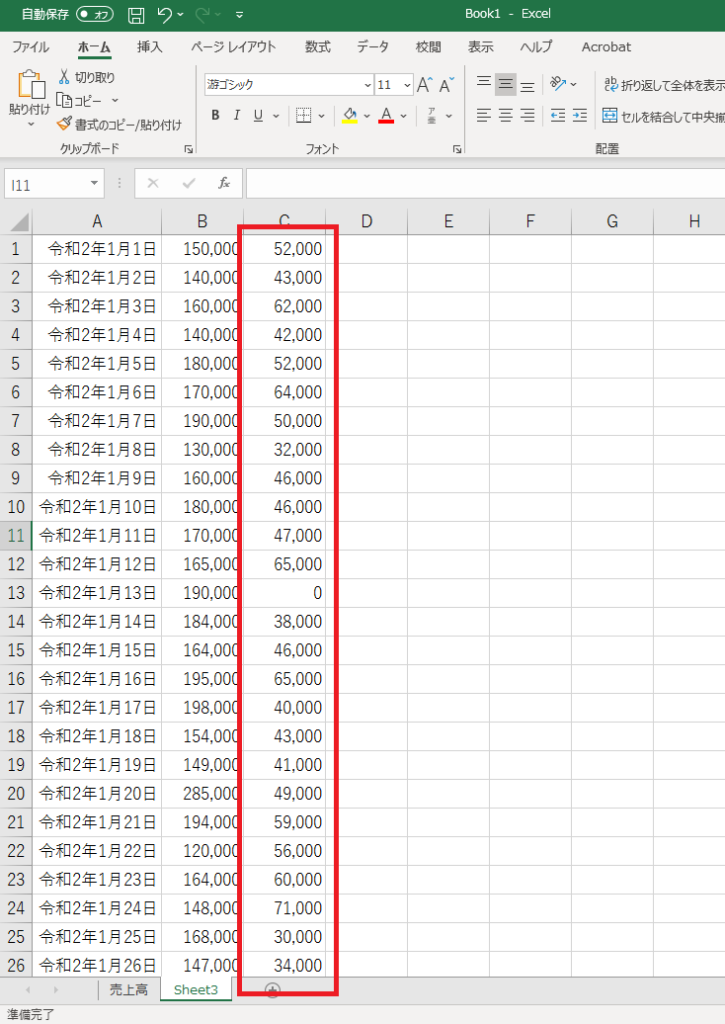

同様の手順で、10%課税売上げについてもEXCELに書き出し、8%課税売上げの金額の横に10%課税売上げの金額も並べます。

これで、日付ごとに8%課税売上げの金額と10%課税売上げの金額を並べることができました。

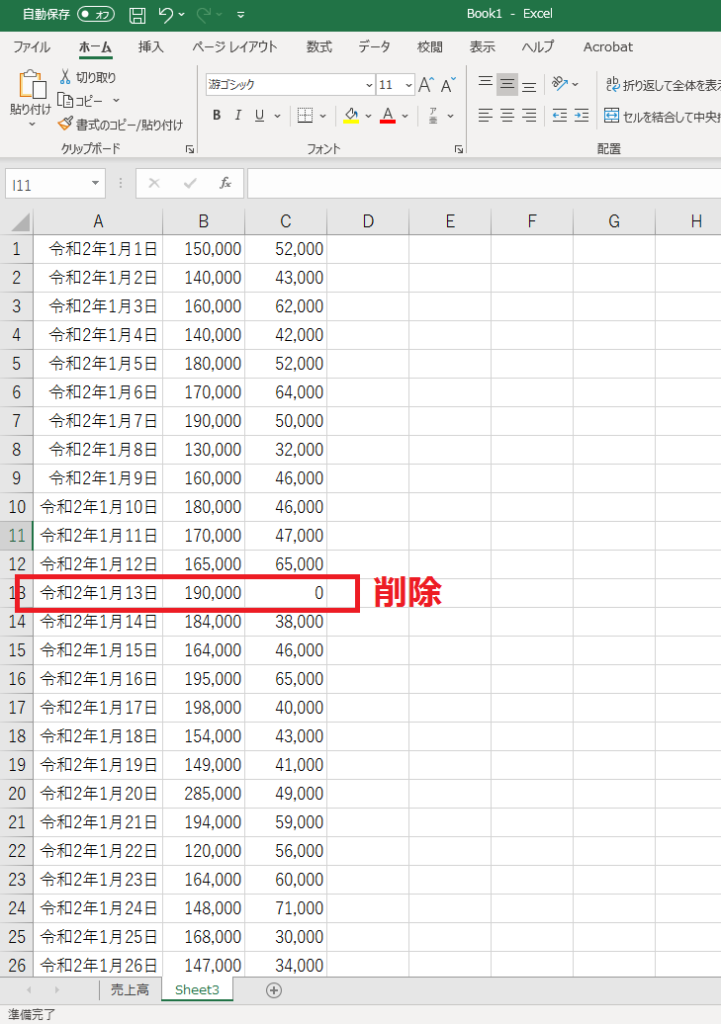

次に、これらの日付の中から「特別な営業日」を削除します。

設例の場合、1月13日に飲食料品のみ販売している日があるため、この日は削除します。これ以外の日は通常の事業を行っていたものとします。

これで準備が整ったため、いよいよ軽減売上割合を求めていきます。

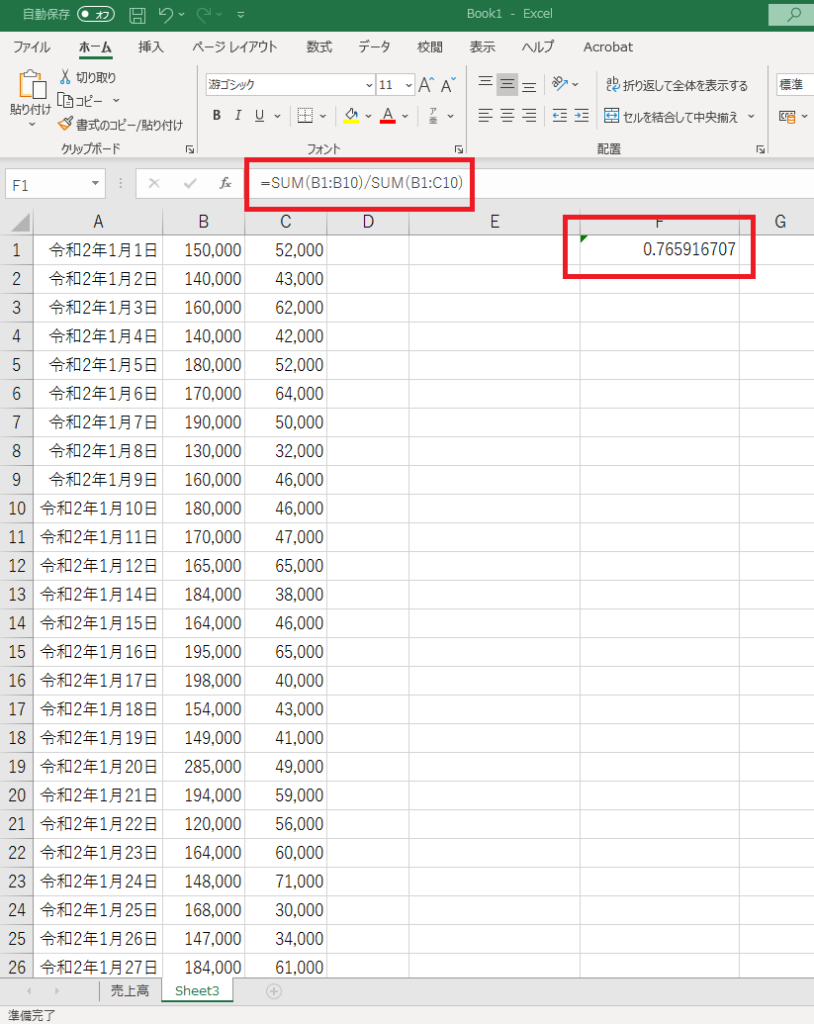

場所はどこでもいいですが、SUM関数を使って、連続する10日間の軽減売上割合を書き出します。

関数として「=SUM(B1:B10)/SUM(B1:C10)」と書くと、B1からB10までの合計(1/1~1/10の8%課税売上高の合計)をB1からC10までの合計(1/1~1/10の全課税売上高の合計)で割ることになるため、この値が軽減売上割合になります。

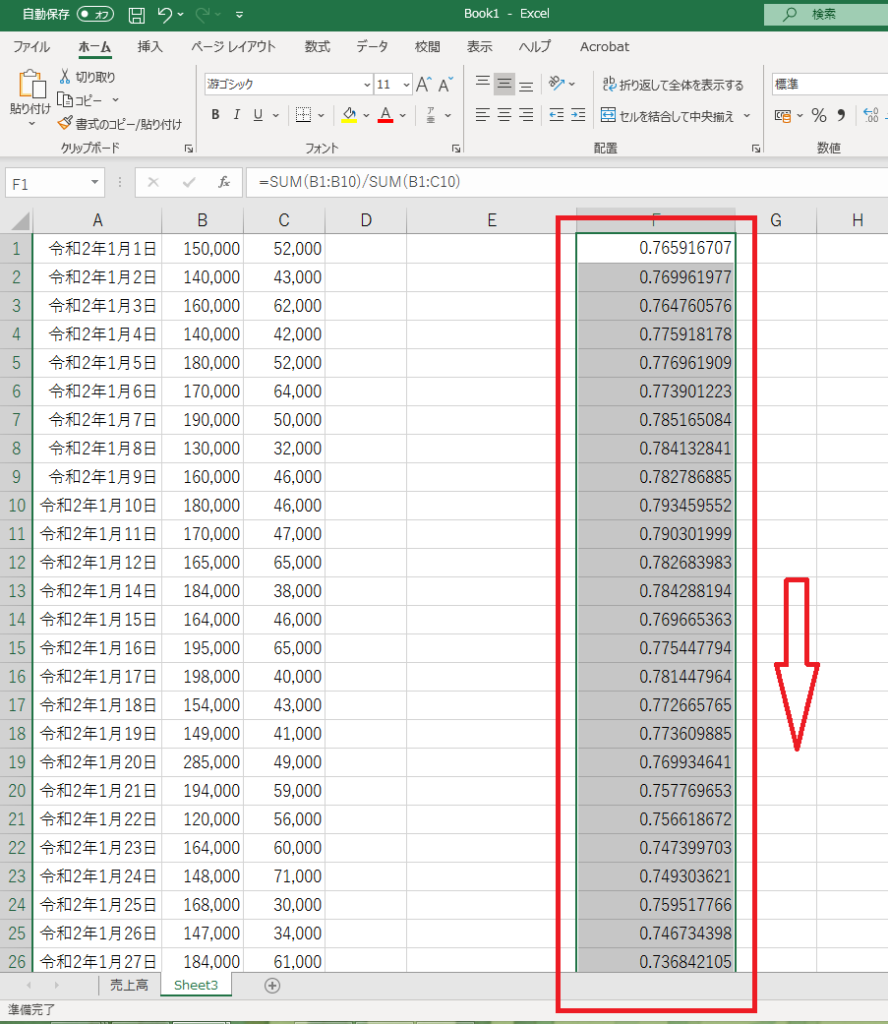

値が表示されたセルの右下をクリックしたまま、下にぐい~っと持っていくと、1日分日付をずらした軽減売上割合が一気にずらっと並べられます。

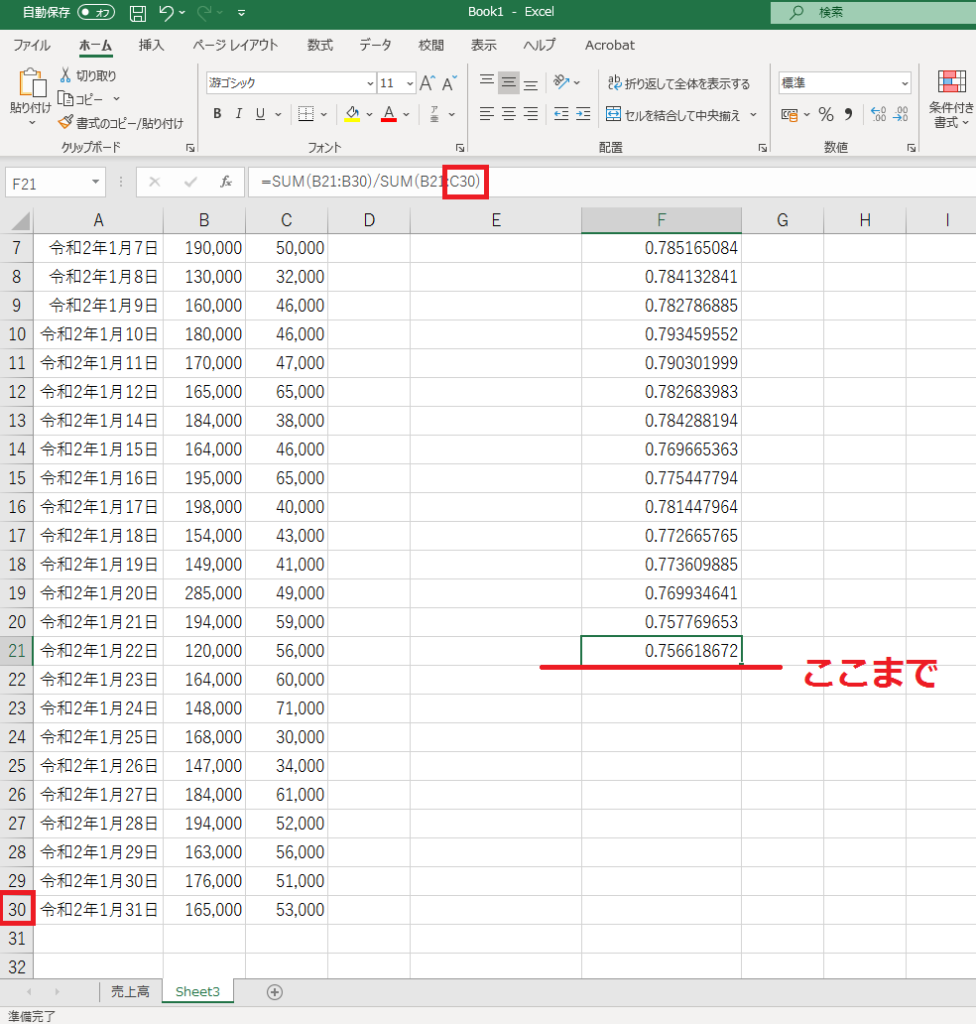

入力されているデータの行の番号が出てくるところでストップします。

この設例の場合、入力されているデータの行は30までなので、SUM関数でB30又はC30が出てきたところでストップし、それより下の部分は削除します。

表示した軽減売上割合のうち最も大きい値を求めるために、MAX関数を使います。

この設例の場合、軽減売上割合が表示されているセルはF1からF21までなので、「=MAX(F1:F21)」と入力すると、最も大きい軽減売上割合が表示されます。

この値になるセルを選択すると、「=SUM(B10:B19)/SUM(B10:C19)」となっているため、10~19までの行の該当する日付を特定します。

以上より「令和2年1月10日から令和2年1月20日まで」の10日間の軽減売上割合(=0.79349552…)が最大となるため、その割合を用いて納付税額を計算すると最も有利になります。

まとめ

10日間特例は、売上を税率の異なるごとに区分して経理することにつき「困難な事情」がある場合に適用することができます。

ただし、「困難な事情」については、困難の度合いを問わないこととされているため、実質的に中小事業者(基準期間における課税売上高が5,000万円以下の事業者)であれば誰でも適用することができます。

軽減売上割合の計算が大変であることがこの特例のデメリットですが、この記事で紹介した方法を使えば簡単に計算することができます。

8%課税売上げと10%課税売上げの両方がある中小事業者は、この特例を適用した方が有利になりますので、是非上記の方法で軽減売上割合を計算してみてください。

なお、この特例の注意点や具体的な納付税額の計算方法については次の記事で解説していますので、こちらも合わせてご覧ください。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)