飲食料品などの軽減税率対象資産の譲渡を行っている事業者は、消費税の申告書を作成するに当たってすべての課税資産の譲渡等を税率の異なるごとに区分していなければなりません。

しかし、軽減税率制度はまだ始まってから間もないため、レジの改修が間に合っていないなどの理由により、すべての課税資産の譲渡等を税率の異なるごとに区分することが困難である場合も考えられます。

そこで、中小事業者(基準期間における課税売上高が5,000万円以下である事業者)については、売上税額や仕入税額の計算を簡便な方法により行うことができる経過措置(中小事業者の税額計算の特例)が設けられています。

中小事業者の税額計算の特例にはいくつかの種類がありますが、今回は「軽減売上割合の特例(10日間特例)」について解説したいと思います。

中小事業者の税額計算の特例

中小事業者の税額計算の特例には、おおまかに以下の4種類があります。

② 小売等軽減仕入割合の特例(売上げの卸小売特例)

③ 小売等軽減売上割合の特例(仕入れの卸小売特例)

この記事では、上記のうち「① 軽減売上割合の特例(10日間特例)」について解説します。

軽減売上割合の特例(10日間特例)を適用するための要件

軽減売上割合の特例(10日間特例)を適用するためには、次の要件を満たしている必要があります。

② 課税資産の譲渡等に係る対価の額を税率の異なるごとに区分することにつき困難な事情があること

なお、②の「困難な事情があるとき」については、消費税の軽減税率制度に関する取扱通達21において、以下のような記載があります。

(困難な事情があるときの意義)

改正法附則第38条第1項《31年軽減対象資産の譲渡等を行う中小事業者の課税標準の計算等に関する経過措置》に規定する「困難な事情があるとき」とは、例えば、事業者が同項に規定する適用対象期間中に国内において行った課税資産の譲渡等につき、税率の異なるごとの管理が行えないことなどにより、当該適用対象期間中の当該課税資産の譲渡等の税込価額を税率の異なるごとに区分して合計することが困難である場合をいい、そのような場合には、その困難の度合いを問わず、同項に規定する経過措置を適用することができることに留意する。

太字部分で示したように、「困難な事情があるとき」という要件については、その困難の度合いを問わないこととされており、事業者自身が困難な事情があると判断していれば、その適用を制限されることはありません。極端な話、「記帳するのがめんどくさい」といった事情でも「困難な事情があるとき」に該当することとなります。

したがって、軽減売上割合の特例(10日間特例)の適用を受けるための要件は、実質的に「① 基準期間における課税売上高が5千万円以下であること」のみになります。

軽減売上割合の特例(10日間特例)の計算方法

軽減売上割合の特例(10日間特例)は、通常の事業を行う連続する10営業日について軽減対象資産の譲渡等を区分して計算した「軽減売上割合」を用いて、その期間の軽減対象資産の譲渡等の対価の額の合計額を計算する特例です。「軽減売上割合」とは、通常の事業を行う連続する10営業日の課税資産の譲渡等の税込価格の合計額のうちに軽減対象資産の譲渡等の税込価格の合計額が占める割合をいいます。

要するに、課税期間中のどこか連続する10日間だけは課税売上高について8%か10%かを区分経理してくれれば、それ以外期間はその10日間中の8%の課税売上高が占める割合を使って、 軽減対象資産の譲渡等の対価の額の合計額を計算してもいいですよ、という特例になります。

軽減対象資産の譲渡等の対価の額の合計額は、課税資産の譲渡等の税込価額の合計額に軽減売上割合を乗じた金額(軽減対象税込売上額)に100/108を乗じて求めます。

一方、標準税率適用の課税資産の譲渡等の対価の額の合計額は、課税資産の譲渡等の税込価額の合計額から軽減対象税込売上額を控除した残額に100/110を乗じて求めます。

「通常の事業を行う連続する10営業日」とは、特例の適用を受けようとする期間内の通常の事業を行う連続する10営業日であれば、いつであるかは問わないこととされています

つまり、 当期中の任意の連続する10営業日のうち最も軽減売上割合が大きくなるような10営業日を選択することができます。(軽減売上割合は大きい方が税額計算上有利になります。)

なお、当期中の最も軽減売上割合が有利になる10日間の見つけ方は、以下の記事で詳しく解説しています。

なお、特別な営業により、ある10日間について飲食料品の譲渡のみを行うといった営業日は「通常の事業」を行う営業日には含まれません。例えば、普段は飲食料品と日用品を販売しているのに、軽減売上割合を高くするためにある10日間だけ日用品は一切販売せずに食料品のみ販売した場合のそれらの営業日は、「通常の事業」を行う営業日には含まれません。

このような「通常の事業」でない営業日を除いた前後の連続する期間の合計10営業日については、「 通常の事業を行う連続する10営業日」となります。

セールなどにより、 飲食料品の販売のみを行うといった特別な営業を行った日については、その日を除いた前後の連続する10営業日の軽減売上割合を計算します。

具体例

軽減売上割合の特例(10日間特例)を適用した場合の具体的な計算方法について解説します。

令和元年10月1日から令和元年10月15日までの連続する10営業日の軽減売上割合はそれぞれ以下の通りである。

10月1日~10月10日:63%

10月2日~10月11日:61%

10月3日~10月12日:63%

10月4日~10月13日:65%

10月5日~10月14日:64%

10月6日~10月15日:62%

当社は中小事業者(基準期間における課税売上高が5,000万円以下の事業者)に該当するため、軽減売上割合の特例(10日間特例)を適用を受けることができます。

税率の異なるごとに区分経理をしていた令和元年10月1日から令和元年10月15日までの連続する10営業日の軽減売上割合のうち最も大きいものは10月4日~10月13日までの間の65%なので、65%を用いて軽減対象資産の譲渡等の税込み価額の合計額を計算します。

⑴ 課税標準額

① 6.24%(軽減税率)分

5,940万円 × 65% = 3,861万円

3,861万円 × 100/108 =3,575万円

② 7.8%(標準税率)分

(5,940万円 - 3,861万円)= 2,079万円

2,079万円 ×100/110 = 1,890万円

⑵ 課税標準額に対する消費税額

① 6.24%(軽減税率)分

3,575万円 × 6.24% = 2,230,800円

② 7.8%(標準税率)分

1,890万円 × 7.8% = 1,474,200円

③ 合計

① + ② = 370万5千円

50%特例

主として軽減対象資産の譲渡等を行う事業者は、軽減売上割合の計算につき困難な事情があるときは、その割合を50%とすることができます。

主として軽減対象資産の譲渡等を行う事業者とは、国内において行なった課税資産の譲渡等の対価の額のうち、軽減対象資産の譲渡等の対価の額の占める割合がおおむね50%以上である事業者をいいます。

要するに、「10日間ですら税率の異なるごとに区分することが困難な場合は、軽減売上割合を50%として計算してもいいですよ」という内容になります。ただし、軽減対象資産に係る課税売上高の占める割合がおおむね50%以上である場合しかこの特例を適用することはできません。

付表の書き方

軽減売上割合の特例(10日間特例)を適用する場合は、申告書に付表を添えて提出します。

添付書類のフォームは国税庁のホームページからダウ運ロードできます。

申告書添付書類 一覧(消費税及び地方消費税 申告書添付書類)

軽減売上割合の特例(10日間特例)を適用する場合の付表は「計算表5-(1)」になります。

先ほどの具体例に基づいて記入すると、次のようになります。

を適用した場合の付表の書き方-712x1024.png)

適用期間

軽減売上割合の特例(10日間特例)を適用することができる期間は、令和元年10月1日から令和5年9月30日までの期間となります。

複数の事業を行っている場合

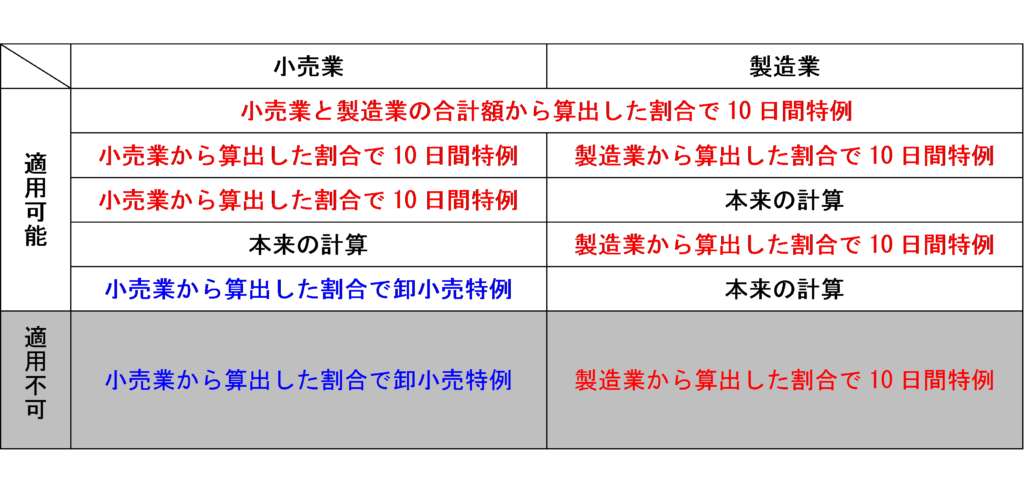

複数の事業を行っている場合には、それぞれの事業ごとに算出した軽減売上割合を用いて軽減対象資産の譲渡等の税込価格の合計額を計算することができます。

ただし、小売等軽減仕入割合の特例(売上げの卸小売特例)の適用がある場合は、軽減売上割合の特例(10日間特例)を適用することはできません。

例えば、小売業と製造業を営んでいる場合は、小売業については小売等軽減仕入割合の特例(売上げの卸小売特例)、製造業については軽減売上割合の特例(10日間特例)を適用するといったことはできません。

簡易課税制度を適用している場合

軽減売上割合の特例(10日間特例)は、簡易課税制度を適用している場合であっても適用することができます。ただし、簡易課税制度を適用している場合は、税率の区分はしていなくても事業区分はしなければなりません。

小売等軽減売上割合の特例(仕入れの卸小売特例)を適用する場合

軽減売上割合の特例(10日間特例)を適用している場合に、小売等軽減売上割合(仕入れの卸小売特例)も適用する場合には、「軽減売上割合」を「小売等軽減売上割合」とみなして軽減対象資産の仕入税額を計算します。

なお、「50%特例」により「軽減売上割合」を50%としているときは、「小売等軽減売上割合」も50%となります。

売上げに係る対価の返還等について軽減売上割合の特例(10日間特例)を適用する場合

売上げに係る対価の返還等をした場合は、その対価の返還等の対象となった課税資産の譲渡等の事実に基づいて、標準税率または軽減税率を適用して売上げに係る対価の返還等に係る消費税額を計算します。

ただし、軽減売上割合の特例(10日間特例)の適用を受けた課税資産の譲渡等について、その売上げに係る対価の返還等の金額を税率の異なるごとに区分することが困難な場合には、その対価の返還等の金額にその課税資産の譲渡等を行った課税期間における軽減売上割合(50%特例を適用した場合は50%)を乗じて計算した金額によることができます。

貸倒れについて軽減売上割合の特例(10日間特例)を適用する場合

課税資産の譲渡等に係る売掛債権につき、貸倒れにより税込価格を領収することが出来なくなった場合には、その領収をすることができなくなった課税資産の譲渡等の事実に基づき、標準税率または軽減税率を適用して貸倒れに係る消費税額を計算します。

ただし、軽減売上割合の特例(10日間特例)の適用を受けた課税資産の譲渡等につき、送料集合することができなくなった税込価格を税率の異なることに区分することが困難な場合には、その領収をすることができなくなった税込価格にその課税資産の譲渡等を行った課税期間における軽減売上割合(50%特例を適用した場合は50%)を乗じて計算した金額によることができます。

業態を変更した場合

店内飲食のみ行っていた飲食店が、店内飲食と持ち帰り販売の両方を始めた場合など、課税期間の途中で業態を変更した場合の軽減売上割合の特例(10日間特例)の適用については、詳しくは 次の記事をご覧ください。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)