不動産取引では、土地と建物が一体となった物件(土地付き建物)を譲渡したり、貸し付けたりすることがあります。

実は、消費税法上は、土地付き建物の「譲渡」なのか「貸付け」なのかにより、取引区分の考え方が変わってくるため注意が必要です。

税理士試験消費税法の受験生にとっても、非常によく間違える論点なので要注意です。

今回は、土地付き建物を「一括譲渡」した場合と「一括貸付け」の場合の消費税の取扱いの違いについて解説したいと思います。

一括譲渡の場合は課税売上げと非課税売上げを別々に計上

一括譲渡とは、土地付き建物の譲渡などのように、建物などの課税資産の譲渡等と土地などの非課税資産の譲渡等を同時に行うことをいいます。

この場合は、建物の譲渡対価は課税売上げ、土地の譲渡対価は非課税売上げとしてそれぞれ別々に計上することになります。

なお、一括譲渡により受け取った対価の額が、建物(課税資産)の譲渡等の対価の額と土地(非課税資産)の譲渡等の対価の額とに合理的に区分されていない場合には、時価等の比率により 按分して計算します。

土地付き建物の譲渡対価の合理的な区分の方法については、詳しくは次の記事をご覧ください。

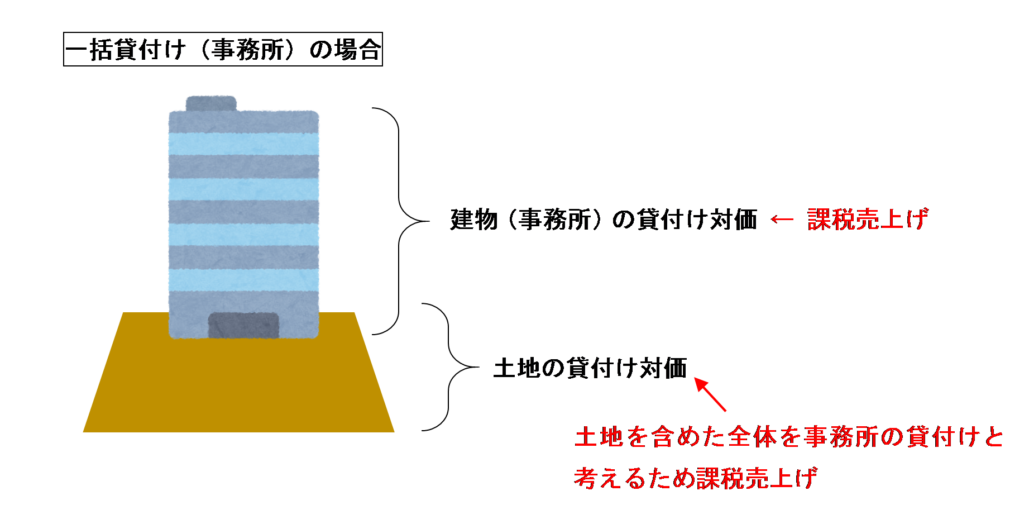

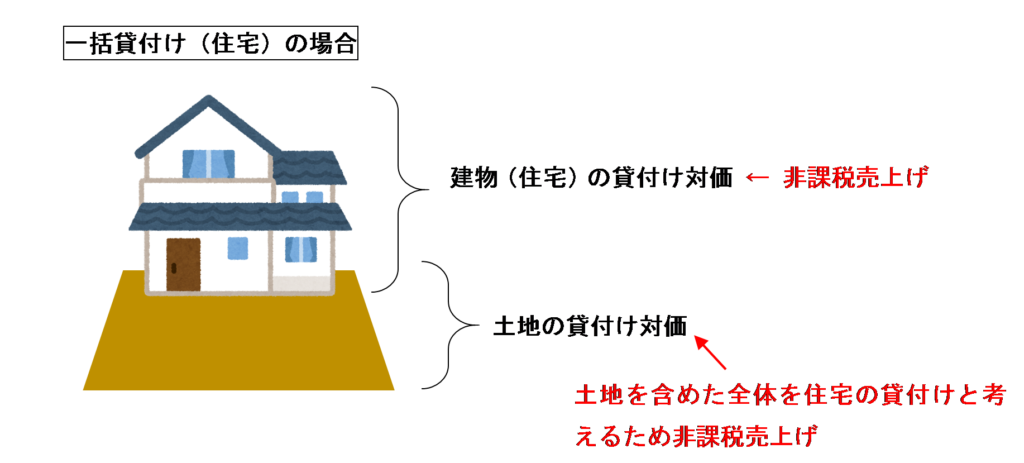

一括貸付けの場合は全体を建物の貸付けの対価として考える

土地と建物を一括して貸し付けた場合は、建物部分の貸付け対価と土地部分の貸付け対価を区分して計算するようなことはせず、全体を建物の貸付けの対価として考えます。

このように考えるのは、土地付き建物の貸付けの場合、土地部分の貸付けは「施設の利用に伴って土地が使用される場合」に該当するためです。

消費税法施行令第8条において、「施設の利用に伴って土地が使用される場合」は、非課税とされる土地の貸付けの範囲から除かれることとされているため、その全体を建物の貸付けの対価として取り扱うことになります。

したがって、建物を事務所として貸し付ける場合は、土地を含めた全体を事務所の貸付けとして考えるため、その土地付き建物の貸付け対価の全額が課税売上げとなります。

一方、建物を住宅として貸し付ける場合は、土地を含めた全体を住宅の貸付けとして考えるため、その土地付き建物の貸付け対価の全額が非課税売上げとなります。

それぞれの対価を区分して貸し付けている場合であっても全体を建物の貸付けとして考える

国税庁の消費税法基本通達6-1-5の(注2)において、土地付き建物の貸付に係る対価に関して次のように記載されています。

2 建物その他の施設の貸付け又は役務の提供(以下6-1-5において「建物の貸付け等」という。)に伴って土地を使用させた場合において、建物の貸付け等に係る対価と土地の貸付けに係る対価とに区分しているときであっても、その対価の額の合計額が当該建物の貸付け等に係る対価の額となることに留意する。

土地付き建物の貸付けを行った際に、契約書などで建物部分の貸付けに係る対価の額と土地部分の貸付けに係る対価の額とを区分して賃貸料を収受している場合であっても、その全体を建物の貸付けに係る対価として計算しなければなりません。

税理士試験の消費税法の問題では、土地付き建物の賃貸料の内訳として、建物部分の対価と土地部分の対価の金額がわざとらしく区分して記載されており、建物部分と土地部分の対価を別々に計算させようと誘導するひっかけ問題がよく出ます。

僕が消費税法の勉強を始めたばかりの時は、上記のようなトラップによく引っかかって間違えていました。税理士試験の受験生の方は、土地付き建物の貸付けの問題が出たら引っかからないように注意しましょう。

まとめ

土地付き建物を一括譲渡した場合は、建物部分の譲渡対価は課税売上げ、土地部分の譲渡対価は非課税売上げとして別々に計算します。

一方、土地付き建物を一括して貸し付けた場合は、その全体を建物の貸付けに係る対価として考えることに注意しましょう。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 139 | 土地付建物の建物部分の賃貸料 |

| 140 | 土地付建物の土地部分の賃貸料 |

| 349 | 土地付建物の建物部分の譲渡代金 |

| 350 | 土地付建物の土地部分の譲渡代金 |

消費税法 基本の一問一答

| 問題番号 | タイトル |

| 114 | 土地付建物の建物部分の譲渡代金 |

| 115 | 土地付建物の土地部分の譲渡代金 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)