消費税の課税期間は、原則として、法人の場合は事業年度、個人事業者の場合は1月1日から12月31日までの1年間とされています。

ただし、特例として、届出により課税期間を3か月ごと又は1か月ごとに短縮することができます。

今回は、課税期間を短縮した場合にどのようなメリットとデメリットがあるのかについて解説したいと思います。

課税期間の短縮とは

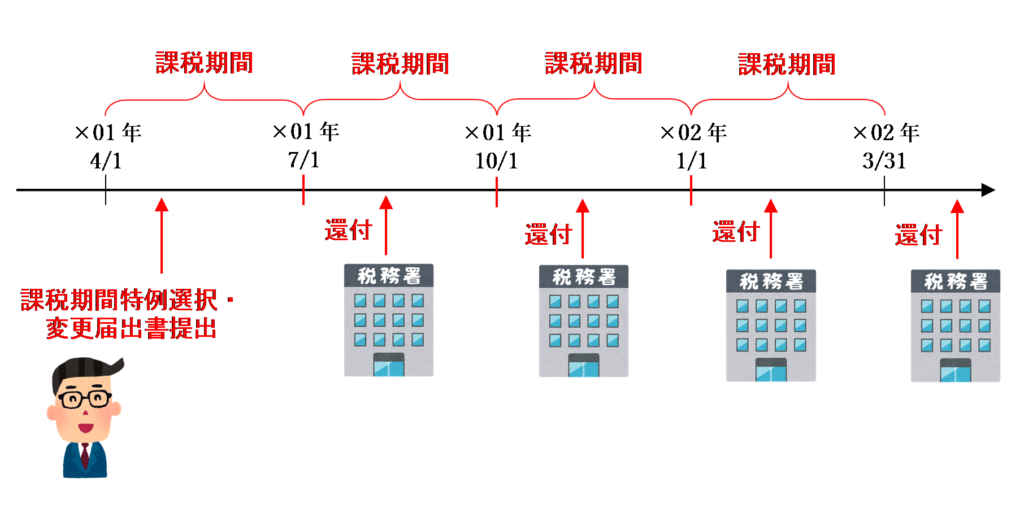

課税期間は、個人事業者については1月1日から12月31日までの1年間であり、法人については事業年度とされていますが、「消費税課税期間特例選択・変更届出書」をその適用を受けようとする短縮に係る各期間の開始の日の前日までに納税地を所轄する税務署長に提出することにより、課税期間を3か月ごと又は1か月ごとに短縮することができます。

なお、事業を開始した日の属する期間である場合には、その期間中に提出すれば課税期間を短縮することができます。

その適用を受けることをやめようとする場合は、「課税期間特例選択不適用届出書」を提出すれば、提出日の属する課税期間の翌課税期間から通常の課税期間に戻すことができますが、一度選択した課税期間は2年間継続適用しなければなりません。

課税期間を短縮するメリット

課税期間を短縮する主なメリットとしては、次のようなものがあります。

① 消費税の還付を早く受けられるようになる

課税期間を短縮することによる一番のメリットは、何と言っても「消費税の還付を早く受けられるようになる」ということです。

大きな設備投資を行ったことによる消費税の還付を受ける場合や、貿易業などを行っていることにより輸出取引等に係る消費税の還付を受ける場合、課税期間を短縮していなければ年に1回しか消費税の還付を受けることができません。

しかし、「課税期間特例選択・変更届出書」を提出して課税期間を短縮することにより、課税期間が短くなる分還付申告をするスパンが短くなり、早期に還付を受けることができます。

このように課税期間を短縮すれば、早期に消費税の還付を受けられるようになるため、資金繰りが楽になるというメリットがあります。

② 届出書の提出を忘れた場合に間に合わせることができる

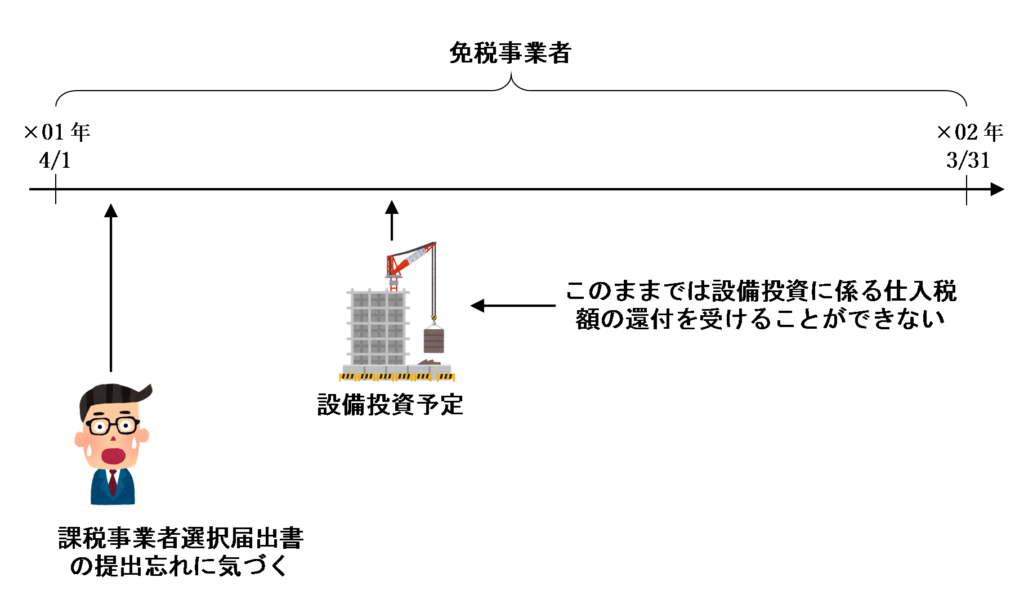

課税事業者選択届出書や簡易課税制度選択届出書は、原則としてその適用を受けようとする課税期間の初日の前日までに提出しなければなりません。

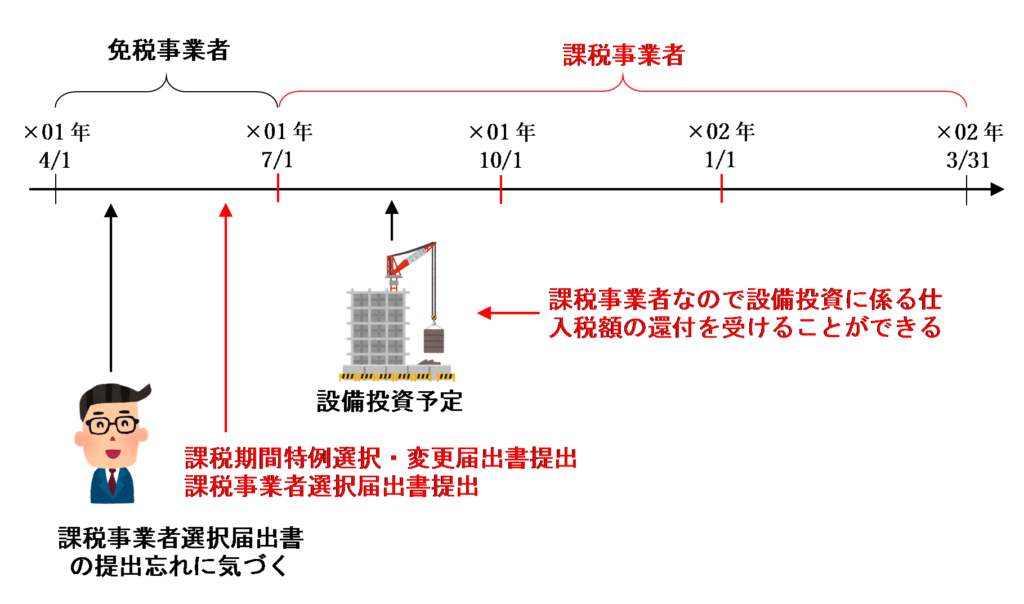

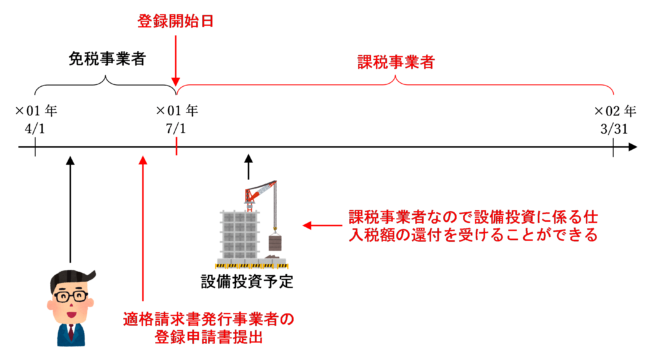

「うっかり忘れていた」という理由で提出期限までに提出できなかったとしても、課税期間を短縮することによりその適用を受けることができます。

例えば、当課税期間が×01年4月1日から×02年3月31日までである法人の経理担当者が、×01年3月31日までに課税事業者選択届出書を提出することを失念していたことにより、当課税期間は免税事業者になってしまったとします。この場合、当課税期間中に設備投資などの多額の支出を行い消費税の還付が見込まれるとしても、免税事業者であるため消費税の還付を受けることはできません。

しかし、次のイラストのように「課税期間特例選択・変更届出書」を提出して課税期間を短縮し、新たに開始する課税期間の初日の前日までに課税事業者選択届出書を提出すれば、その新たな課税期間以後は課税事業者となるため、設備投資に係る仕入税額の還付を受けることができます。

③ 簡易課税制度の採用中でも還付を受けられる

簡易課税制度を採用している場合、控除対象仕入税額は課税売上高にみなし仕入率を乗じて計算するため、多額の設備投資を行ったとしても消費税の還付を受けることはできません。

ところが、課税期間を短縮することにより、設備投資を行う月だけは原則課税となって消費税の還付を受け、その翌月からまた簡易課税の戻すという良いとこ取りをすることができます。

(注)この方法が使えるのは簡易課税制度の2年間の強制適用期間を過ぎている場合に限ります。

例えば、当課税期間が×01年4月1日から×02年3月31日までである簡易課税制度を採用している法人が×01年7月中に設備投資を行う場合は、その設備投資に係る仕入税額の還付を受けることはできません。

しかし、次のイラストのように6月30日までに「課税期間特例選択・変更届出書」を提出して課税期間を1ヵ月ごとに短縮し、簡易課税制度選択不適用届出書を提出すれば7月以後の課税期間は原則課税となるため、設備投資に係る消費税の還付を受けることができます。(×01年6月30日までに2年以上簡易課税制度を継続適用している場合に限ります。)

さらに、×01年7月31日までに簡易課税制度選択届出書を提出すれば、8月以後の各課税期間は再び簡易課税制度の適用を受けることができます。

この方法を使えば、「簡易課税はやめたくないけど、設備投資のときだけ原則課税で還付を受けたいぜ!」という欲張りさんの良いとこ取りでわがままな願望も見事に実現させることができるのです。

なお、この場合×01年8月1日から2年間は簡易課税をやめることができないので注意しましょう。

(参考)この他にも使い方次第でメリットは色々ある

上記の他にも、使い方次第では様々なメリットがあります。

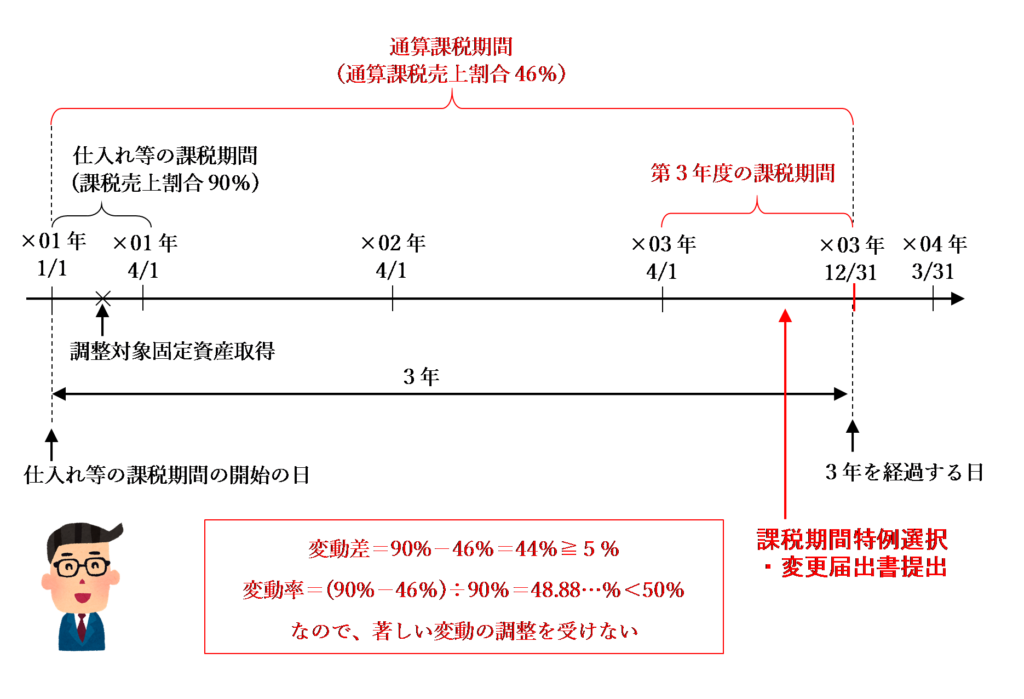

例えば、×01年1月1日に設立した3月決算法人が設立第1期に調整対象固定資産を購入したとします。

この場合、仕入れ等の課税期間開始の日(×01年1月1日)から3年を経過した日(×03年12月31日)の属する課税期間(×03年4月1日~×04年3月31日)が「第3年度の課税期間」となり、通算課税期間は×01年1月1日から×04年3月31日までの期間となります。ここで、仕入れ時の課税売上割合は90%で、通算課税売上割合が45%になると見込まれる場合、以下の判定式より、著しい変動があった場合の調整計算が必要となってしまいます。

しかし、×03年12月31日までに「課税期間特例選択・変更届出書」を提出して課税期間を短縮すれば、第3年度の課税期間は×03年4月1日から×03年12月31日までの期間となり、通算課税期間は×01年1月1日から×03年12月31日までの期間となります。

ここで、通算課税期間が×01年1月1日から×03年12月31日となった場合の通算課税売上割合が46%になると見込まれ、課税期間を短縮しない場合よりちょっと大きくなるときは、以下の判定式より、ギリギリ著しい変動があった場合の調整計算が不要となります。

そうしょっちゅう起きるケースではないかもしれませんが、課税期間をどこで区切るかによって上手いこと調整規定の適用を回避できることがあります。

また、このような使い方以外でも、調整対象固定資産の転用時期や納税義務の免除される期間を上手く区切るなど、工夫次第で色々なメリットを受けることができます。

課税期間を短縮するデメリット

課税期間を短縮する主なデメリットとしては、次のようなものがあります。

① 事務手続きが煩雑になる

課税期間を3か月ごとまたは1か月ごとに短縮すると、当たり前ですが3か月ごとまたは1か月ごとに消費税の申告をしなければなりません。

「確定申告」をすることになるため、実質的に3か月ごとまたは1か月ごとに決算を組んで税額を確定させる必要があります。

申告を税理士に任せている場合は、申告書の作成料に係る出費も多くなるため、費用対効果も考えたうえで課税期間を短縮すべきか慎重に検討する必要があります。

② 2年間継続適用しなければならない

いったん3か月ごと又は1か月ごとの課税期間を選択したら、2年間は課税期間の特例の適用をやめることはできません。

また、3か月ごとの課税期間から1か月ごとの課税期間への変更又は1か月ごとの課税期間から3か月ごとの課税期間への変更をすることも、2年間継続して適用した後でなければできません。

③ 設立第一期目の法人の場合、課税期間が中途半端な期間に区切られることがある

設立第一期目の法人が課税期間を短縮する場合、課税期間が中途半端な期間に区切られることがあります。

課税事業者である12月決算法人が4/18に法人を設立し、課税期間を3ヶ月に短縮する場合、現行規定だと4/18〜7/17、7/18〜10/17、10/18〜12/31となり、課税期間の末日が中途半端な日付になってしまいます。

この点については、詳しくは次の記事で解説しています。

まとめ

課税期間を短縮した場合、還付を早く受けられるほか、届出書の提出忘れをカバーしたり、簡易課税の適用中でも設備投資の還付を受けられるという諸々のメリットを受けることができます。

しかし、その分事務手続きが煩雑となるうえに、2年間継続適用をしなければならないというデメリットもあります。

課税期間を短縮することのメリットとデメリットを比較衡量して、メリットがデメリットを上回るようであれば、課税期間の短縮を検討してみましょう。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)