消費税法上、売上割戻し(リベート)を行ったら、「売上げに係る対価の返還等」として、返還等対価に係る税額を課税標準額に対する消費税額から控除できます。

ここで、「売上げに係る対価の返還等として計上できるのはいつなのか?」という問題が生じます。

期末ギリギリに商品を販売し、割戻し金額の通知や支払いが翌期になる場合は、「売上げに係る対価の返還等」はいつ計上すればいいのでしょうか?

今回は、消費税法上の「売上割戻しを行った日」がいつなのかについて、具体的な仕訳例とともに解説したいと思います。

売上割戻しとは

売上割戻しとは、販売価格や販売数量に応じて、一定期間に大量の商品を買ってくれた取引先に対して、リベートとして代金の一部を還元することをいいます。

還元方法としては、売掛金と相殺する場合と現金で支払う場合とがあります。

経理処理の方法としては、「売上割戻し」の勘定科目を用いて売上高からの控除項目とする場合や、「販売促進費」や「販売奨励金」などの勘定科目を用いて販売費及び一般管理費とする場合があります。

消費税法上、売上割戻しは、課税資産の譲渡等の対価の額の一部の返還又は売掛金の一部の減額であるため、「売上げに係る対価の返還等」に該当し、返還等対価に係る税額を課税標準額に対する消費税額から控除することができます。

売上割戻しは、現金で支払う場合は、以下のイラストのとおり「課税資産の譲渡等」、「通知」、「支払い」という手順で行われます。

消費税法上、「売上割戻しを行った日」がいつであるかは、次のそれぞれの場合に応じて異なる取扱いをします。

② 売上割戻しの算定基準が契約等により相手方に明示されていない場合

① 売上割戻しの算定基準が契約等により相手方に明示されている場合

売上割戻しの算定基準が契約等により相手方に明示されている場合の「売上割戻しを行った日」については、消費税法基本通達14-1-9において、次のように規定されています。

(売上割戻しを行った日)

14-1-9 課税資産の譲渡等に係る売上割戻しについては、次に掲げる区分に応じ、次に掲げる日に当該売上割戻しを行ったものとする。(1) その算定基準が販売価額又は販売数量によっており、かつ、当該算定基準が契約その他の方法により相手方に明示されている売上割戻し 課税資産の譲渡等をした日。ただし、事業者が継続して売上割戻しの金額の通知又は支払をした日に売上割戻しを行ったこととしている場合には、これを認める。

原則として、課税資産の譲渡等をした日が「売上割戻しを行った日」となります。つまり、商品を販売した時点ですぐに「売上割戻し」を計上することになります。

このように取り扱うのは、売上割戻しの算定基準が契約等により相手方に明示されている場合は、商品を販売した時点で、当社側も相手側も売上割戻の金額がいくらになるのか、契約上の算定基準に従ってすぐに計算し把握することができるからです。

ただし、継続適用を要件に相手方に請求書などを送って「通知をした日」か、実際に売上割戻しの金額の「支払いをした日」を「売上割戻しを行った日」とすることも認められています。

以下、具体的な数値例をもとに、それぞれの場合の仕訳例を見てみましょう。

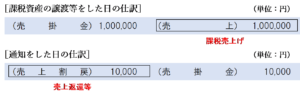

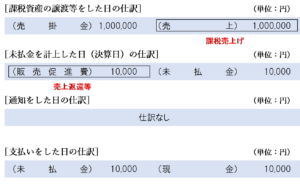

(原則)「課税資産の譲渡等をした日」を「売上割戻しを行った日」とする場合

この場合の仕訳は以下のようになります。

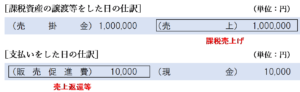

(例外1)「通知をした日」を「売上割戻しを行った日」とする場合

この場合の仕訳は以下のようになります。

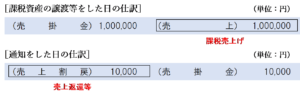

(例外2)「支払いをした日」を「売上割戻しを行った日」とする場合

この場合の仕訳は以下のようになります。

② 売上割戻しの算定基準が契約等により相手方に明示されていない場合

売上割戻しの算定基準が契約等により相手方に明示されていない場合の「売上割戻しを行った日」については、消費税法基本通達14-1-9において、次のように規定されています。

(売上割戻しを行った日)

14-1-9 課税資産の譲渡等に係る売上割戻しについては、次に掲げる区分に応じ、次に掲げる日に当該売上割戻しを行ったものとする。・・・(中略)・・・

(2) (1)に該当しない売上割戻し その売上割戻しの金額の通知又は支払をした日。ただし、各課税期間終了の日までに、その課税資産の譲渡等の対価の額について売上割戻しを支払うこと及びその売上割戻しの算定基準が内部的に決定されている場合において、事業者がその基準により計算した金額を当該課税期間において未払金として計上するとともに確定申告書の提出期限までに相手方に通知したときは、継続適用を条件に当該課税期間において行った売上割戻しとしてこれを認める。

「⑴に該当しない売上割戻し」というのは、上記で解説した「売上割戻しの算定基準が契約等により相手方に明示されている場合」に該当しない場合のこと、つまり、「売上割戻しの算定基準が契約等により相手方に明示されていない場合」のことです。

売上割戻しの算定基準が契約等により相手方に明示されていない場合は、商品を販売した時点では、売上割戻しの金額がいくらになるのかを把握することができないないため、課税資産の譲渡等をした日を「売上割戻しを行った日」とすることはできません。

原則として、売上割戻しの金額がいくらになるのかをお互いに把握できるようになるタイミングである「通知をした日」か「支払いをした日」が、「売上割戻しを行った日」とされます。

ただし、継続適用を条件に、確定申告期限までに売上割戻しの金額がいくらになるのかを相手方に通知し、その金額を「未払金」として計上している場合は、課税資産の譲渡等を行った課税期間に売上割戻しを行ったものとして処理することができます。

以下、具体的な数値例をもとに、それぞれの場合の仕訳例を見てみましょう。

(原則1)「通知をした日」を「売上割戻しを行った日」とする場合

この場合の仕訳は以下のようになります。

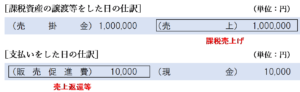

(原則2)「支払いをした日」を「売上割戻しを行った日」とする場合

この場合の仕訳は以下のようになります。

(例外)「未払金を計上した日」を「売上割戻しを行った日」とする場合

この場合の仕訳は以下のようになります。

(参考)一定期間支払わない売上割戻しに係る売上割戻しを行った日

課税資産の譲渡等を行ってた日から売上割戻しの金額が実際に支払われる日までの期間がかなり長~い場合など、売上割戻しの金額が一定期間支払われないような場合については、消費税法基本通達14-1-10において以下のような規定が置かれています。

(一定期間支払わない売上割戻しに係る売上割戻しを行った日)

14-1-10 事業者が売上割戻しの金額につき相手方との契約等により特約店契約の解約、災害の発生等の特別な事実が生ずるときまで又は5年を超える一定の期間が経過するまで当該相手方名義の保証金等として預かることとしているため、相手方がその利益の全部又は一部を実質的に享受することができないと認められる場合には、その売上割戻しの金額については、14-1-9にかかわらず、現実に支払(売掛金等への充当を含む。)を行った日における売上割戻しとして取り扱う。

このように、課税資産の譲渡等を行った日から実際に売上割戻しの金額が支払われる日までの期間がものすごく長い場合は、上記で解説した判断基準にかかわらず、実際に売上割戻しの金額の「支払いをした日」が「売上割戻しを行った日」とされます。

ただし、相手方がその日の前に実質的にその利益を享受できることとなったと認められる次のような場合には、その享受できることとなった日に売上割戻しを行ったものとして取り扱います。(消費税法基本通達14-1-10ただし書き)

(1) 相手方との契約等に基づいてその売上割戻しの金額に通常の金利を付けるとともに、その金利相当額については現実に支払っているか、又は相手方からの請求があれば支払うこととしている場合

(2) 相手方との契約等に基づいて保証金等に代えて有価証券その他の財産を提供することができることとしている場合

(3) 保証金等として預っている金額が売上割戻しの金額の概ね50%以下である場合

(4) 相手方との契約等に基づいて売上割戻しの金額を相手方名義の預金若しくは貯金又は有価証券として保管している場合

(参考)売上げに係る対価の返還等の基本的な考え方

売上げに係る対価の返還等の基本的な考え方については、詳しくは次の記事で解説しています。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 563 | 見積り計上したリベートの金額(通知なし) |

| 564 | 見積り計上したリベートの金額(通知あり) |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)