事業者がいったん販売した商品等について、後日お客さんから返品を受けたり、販売代金の値引きを行ったり、また、売掛金が早期に回収さらたために掛代金の一部を免除することがあります。

このような取引のことを消費税法上「売上げに係る対価の返還等」といいます。

今回は、売上げに係る対価の返還等を行った場合の消費税の取扱いについての基本的な考え方を解説したいと思います。

売上げに係る対価の返還とは

消費税法第38条において、「売上げに係る対価の返還等」の意義について、次のように規定されています。

例えば、販売した商品の返品を受け販売代金を返金した場合や、値引き、割引きをした場合、販売数量等に応じて割戻し(リベート)、販売奨励金を支払った場合などが「売上げに係る対価の返還等」に該当します。

「売上げに係る対価の返還等」を行った場合は、事業者がいったん商品を販売した際に預かった消費税の一部も返金していることになります。

この場合、本来なら販売した時に戻って消費税額を計算し直すべきですが、それだと事務手続きがあまりに煩雑になるため、売上げに係る対価の返還等を行った課税期間において、申告書上、預かった消費税額(課税標準額に対する消費税額)から控除する形で修正が行われることになります。

売上げに係る対価の返還等の具体的範囲

売上げに係る対価の返還等に該当するものの具体例としては、以下のようなものがあります。

売上割引とは

「売上割引」とは、売掛金の代金が決済期日よりも前に決済された場合に、掛代金の一部を減額することをいいます。

売上割引については、詳しくは次の記事をご覧ください。

販売奨励金とは

「販売奨励金」とは、販売促進の目的で得意先等に支払われる奨励金です。

課税資産の販売数量、販売高等に応じて取引先(課税資産の販売の直接の相手方としての卸売業者等のほかその販売先である小売業者等の取引関係者を含む。)に対して金銭により支払う販売奨励金は売上げに係る対価の返還等に該当します。

販売奨励金が売上げに係る対価の返還等に該当するかどうかの考え方については、次の記事で詳しく解説しています。

事業分量配当金とは

「事業分量配当金」は、組合が手数料を取り過ぎたり、組合員に高く販売したなどのため剰余金が生じたという観点から、取り過ぎ分などを返す趣旨で配当するものです。

事業分量配当金については、詳しくは次の記事をご覧ください。

早出料とは

「早出料」とは、貨物の積卸期間が当初契約で予定した期間より早く終わり、運送期間が短縮されることとなった場合に、海運業者が荷主に対して支払う奨励金をいいます。

早出料については、詳しくは次の記事をご覧ください。

飛び越しリベートとは

「飛び越しリベート」とは、例えば、上記のイラストのように、製造業者が小売業者に割戻し(リベート)や販売奨励金を支払うことをいいます。

文字とおり、卸売業者を「飛び越して」リベートが支払われているため、「飛び越しリベート」と呼ばれます。

この「飛越しリベート」も売上げに係る対価の返還に該当し、控除の対象となります。

売上げに係る対価の返還等に適用される税率

売上げに係る対価の返還等に係る税率は、商品販売時に適用された税率が適用されます。

税率が上がる前の旧8%が適用された商品につき、税率引き上げ後に売上げに係る対価の返還等を行った場合でも、商品販売時の旧8%の税率を適用して計算します。

また、軽減税率8%が適用される商品につき売上げに係る対価の返還等を行ったは、売上げに係る対価の返還等に係る消費税額も軽減税率8%で計算します。

軽減税率8%が適用される商品と標準税率10%が適用される商品の一括譲渡に係る販売奨励金や販売促進費などの売上げに係る対価の返還等の金額は、その基礎となった課税資産の譲渡等により合理的に区分する必要があります。

(参考記事)

売上げに係る対価の返還等を計上するタイミング

売上げに係る対価の返還の計上タイミングには、基本的には返品、値引きをにより返金をした日又は掛代金の減額をした日、売上割引き後の掛代金が決済された日となります。

ただし、売上割戻しをした日については、通達で細かく規定されています。この点については、詳しくは次の記事をご覧ください。

帳簿の保存義務

売上げに係る対価の返還等に係る消費税額の控除の適用を受けるためには、次に掲げる事項を記載した帳簿を原則として申告期限から7年間保存なければなりません。

② 売上げに係る対価の返還等を行った年月日

③ 売上げに係る対価の返還等の内容(軽減税率対象取引である旨)

④ 売上げに係る対価の返還等をした金額

適格返還請求書(返還インボイス)の交付等は税額控除の要件ではない

適格請求書発行事業者は、売上げに係る対価の返還等を行った場合(税込1万円未満である場合等を除く)は、取引の相手方に適格返還請求書(返還インボイス)を交付し、その写しを保存しなければならないこととされています。

しかし、適格返還請求書(返還インボイス)の交付及びその写しの保存の義務は、税額控除の要件ではありません。

税額控除は、上記の事項を記録した帳簿の保存が要件となります。

適格請求書発行事業者の義務については次の記事でも詳しく解説しています。

不課税売上げ、非課税売上げ、免税売上げに係る売上返還等は税額控除できない

課税標準額に対する消費税額から控除することができる返還等対価に係る消費税額は、課税売上げに係るものに限られます。

したがって、不課税売上げ、非課税売上げ、免税売上げについて行った売上げに係る対価の返還等については、税額控除することはできません。

なお、土地付き建物の売却代金に関する割戻しなど、課税売上げと非課税売上げを一括して対象とする売上割戻しを行ったときは、それぞれの資産の譲渡等に係る部分の割戻金額を合理的に区分し、課税売上げ部分に対応する売上げに係る対価の返還等についてのみ税額控除を行うことができます。

合理的な区分の方法については、次の記事で解説している合理的な割合によって計算します。

売上げに係る対価の返還等の経理処理

売上げに係る対価の返還等の経理処理方法は、原則として「総額主義」とされていますが、毎期継続適用を要件に「純額主義」を採用することも認められています。

この点については、詳しくは次の記事をご覧ください。

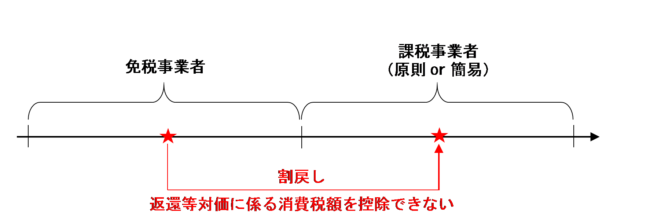

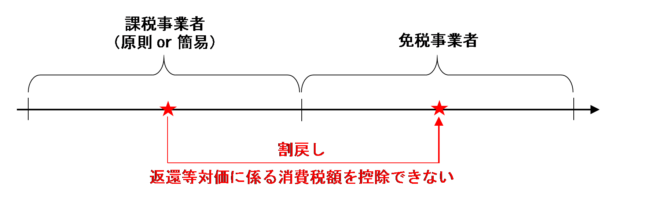

控除できるのは販売時も売上返還等をした時も課税事業者の場合のみ

返還等対価に係る消費税額を控除できるのは、商品等を販売した時及び売上げに係る対価の返還等を行った時のいずれも課税事業者に該当している場合のみです。

なお、課税事業者であれば、原則課税・簡易課税いずれでもかまいません。

商品等を販売した時または売上げに係る対価の返還等を行った時のいずれかが免税事業者である場合は、売上げに係る対価の返還等に係る消費税額の控除の規定は適用できません。

特定資産の譲渡等に係る対価の返還等

特定資産の譲渡等(国外事業者が行うインターネットを通じた広告の掲載などの「事業者向け電気通信利用役務の提供」や、外国人が国内で行う講演などの「特定役務の提供」など)は、「課税資産の譲渡等」の範囲に含まれないため、特定資産の譲渡等に係る対価の返還等を行ったとしても、売上げに係る対価の返還等に係る消費税額の控除の適用を受けることはできません。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)