テレビドラマなどで会計時に「お釣りはいらないよ」と言っているシーンを見たことはありませんか?

僕は1回リアルで見たことがあります。

朝のコンビニで、サラリーマン風のおじさんがお弁当を買っていたのですが、電車にでも乗り遅れそうだったのかすごく急いでいる様子で、店員さんに「お釣りいらない」と言って急いで出て行ってしまいました。

このように、お釣りをもらっている時間がない場合にお釣りを受け取らずにお客さんが出て行ってしまうことがあります。

今回は、お客さんに「お釣りはいらないよ」と言われた場合の会計処理と消費税法上の取扱いについて解説したいと思います。

定価で領収証等を発行している場合は定価部分のみ課税売上高

お客さんが商品代金の定価よりも多くお金を払い「お釣りはいらない」と言った場合でも、レシートや領収証等で定価とお釣り相当額の内訳を消費者に明らかにしていれば、定価部分のみ課税売上高として計上できます。

例えば、定価480円(税込)のお弁当を買ったお客さんから500円を受け取り、「お釣りはいらないよ」と言われた場合、定価相当額とお釣り相当額の内訳が記載されたレシートを渡しているときは定価部分480円のみが課税売上高となります。

受け取られなかったお釣り相当額20円の取り扱いについては、次の各パターンにより経理処理方法が異なります。

お店の収入とする場合

お釣り相当額をお店の収入とする場合は、定価部分の売上高とは区分して「雑収入」として計上します。

この場合「雑収入」として計上した金額部分は、資産の譲渡等の対価として収受したものではないため不課税売上げとなります。

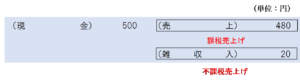

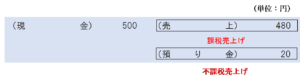

仕訳は次のようになります。

なお、「現金過不足」として計上し、期末決算時に他の過不足額と合計して、過剰の場合は「雑収入」又は「雑益」とし、不足の場合は「雑損失」又は「雑損」としてもかまいません。

第三者に贈与する場合

冒頭で書いた、実際に僕が昔リアルガチで目撃したお釣りいらないおじさんの場合、「これ店員さんお釣りどうするのかな~」と思って見ていたら、レジ横に置いてある災害救援の募金箱に入れていました。

また、お釣り相当額を店員さんに対するチップや心づけとして渡すつもりで「お釣りはいらないよ」と言う人もいます。

このように、お釣り相当額が第三者(災害支援団体や店員さん)に贈与される場合は、お釣り相当額は「預り金」として処理します。

この場合は、お店としては単にお金を預かっているにすぎないため不課税となります。

この「預り金」は、実際に支払われた時に取り崩します。

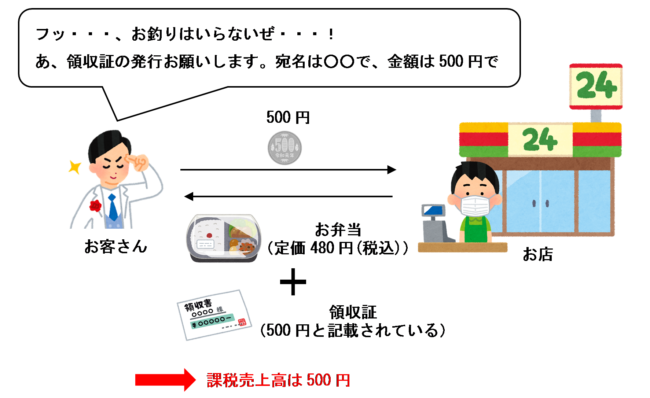

受取額で領収証等を発行している場合は全額が課税売上高

お客さんが商品代金の定価よりも多くお金を払い「お釣りはいらない」と言った場合でも、レシートや領収証等に受取額を商品の販売対価として記載して渡している場合は、受取額の全額が課税売上高となります。

例えば、定価480円(税込)のお弁当を買ったお客さんから500円を受け取り、「お釣りはいらないよ」と言われ、レシートとは別に500円分の領収証を発行した時は、受取額の全額 500円が課税売上高となります。

この場合の仕訳は次のようになります。

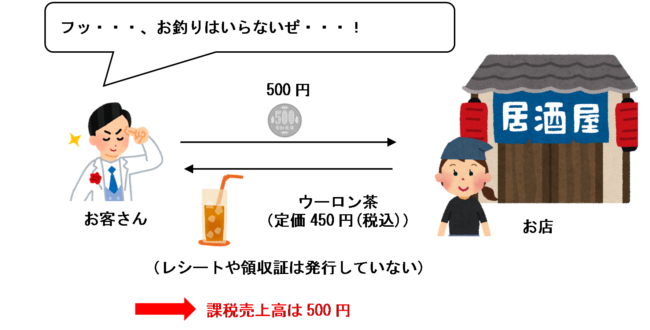

領収証等を発行していない場合は全額が課税売上高

個人経営の居酒屋など、規模の小さなお店ではレシートや領収書を発行していないということもあります。

そのような場合に、お客さんが定価よりも高い金額を払って「お釣りはいらないよ」と言った場合は、その金額がお店とお客さんとの間で合意した対価となるため、受取額の全額が課税売上高となります。

例えば、個人経営の居酒屋が、定価450円(税込)のウーロン茶を一杯飲んだお客さんからお会計時に500円を受け取り「お釣りはいらないよ」と言われ、レシートや領収書を渡していない場合は受取額の全額500円が課税売上高となります。

まとめ

お客さんに「お釣りはいらないよ」と言われた場合の消費税の課税関係は、レシートや領収証等にどのような記載がされているかにより異なります。

レシートや領収証等に定価相当額とお釣り相当額の内訳を記載して消費者に明らかにしている場合は、定価部分のみが課税売上高となり、お釣り相当額は消費税の課税対象外(不課税取引)となります。

一方、領収証等に受取額相当額を商品の販売対価として記載している場合やレシートや領収証等を発行していない場合は、受取額の全額が売上高となります。

なお、この考え方は、商品価格より商品券の額面金額が高く、お釣りが出ない場合の考え方と同じです。

商品価格より商品券の額面金額が高く、お釣りが出ない場合の消費税の取扱いについては次の記事でも解説しているため、合わせてご覧ください。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)