消費税の確定申告は、原則として、課税期間の末日の翌日から二月以内にしなければなりません。

課税事業者に該当するほとんどの事業者は確定申告が必要になりますが、規模や業種によっては確定申告をする必要がないこともあります。

今回は、どのような場合に消費税の確定申告書を提出する義務が「ない」のかについて解説したいと思います。

確定申告に関する消費税法上の規定

消費税法第45条において、確定申告に関する次のような規定が置かれています。少し長いですが引用して貼り付けます。

(課税資産の譲渡等及び特定課税仕入れについての確定申告)

第四十五条 事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)は、課税期間ごとに、当該課税期間の末日の翌日から二月以内に、次に掲げる事項を記載した申告書を税務署長に提出しなければならない。ただし、国内における課税資産の譲渡等(第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。)及び特定課税仕入れがなく、かつ、第四号に掲げる消費税額がない課税期間については、この限りでない。

一 その課税期間中に国内において行つた課税資産の譲渡等(第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。)に係る課税標準である金額の合計額及びその課税期間中に国内において行つた特定課税仕入れに係る課税標準である金額の合計額並びにそれらの合計額(次号において「課税標準額」という。)

二 課税標準額に対する消費税額

三 前章の規定によりその課税期間において前号に掲げる消費税額から控除をされるべき次に掲げる消費税額の合計額

イ 第三十二条第一項第一号に規定する仕入れに係る消費税額

ロ 第三十八条第一項に規定する売上げに係る対価の返還等の金額に係る消費税額

ハ 第三十八条の二第一項に規定する特定課税仕入れに係る対価の返還等を受けた金額に係る消費税額

ニ 第三十九条第一項に規定する領収をすることができなくなつた課税資産の譲渡等の税込価額に係る消費税額

四 第二号に掲げる消費税額から前号に掲げる消費税額の合計額を控除した残額に相当する消費税額

・・・(後略)・・・

この条文から、確定申告を行う必要がない場合についてまとめると、以下の2パターンがあります。

① 消費税の課税事業者でない場合

そもそも、消費税の課税事業者でない場合は消費税を納める義務がないため、確定申告義務もありません。

なお、課税事業者でない場合は、課税仕入れの方が多かったとしても、還付を受けるための申告をすることもできません。

免税事業者に確定申告義務がないということについては、イメージしやすいかと思います。

② 課税売上げ及び特定課税仕入れがなく、かつ、差引税額がない場合

課税事業者であっても、以下の2つの要件を満たす場合は確定申告義務はありません。

B 差引税額がないこと

A 課税売上げ及び特定課税仕入れがないこと

課税事業者の場合は、標準税率10%課税売上げか軽減税率8%課税売上げ、特定課税仕入れの金額が少しでもある場合は、その時点で確定申告義務があります。

なお、免税売上げに関しては、本法の規定において、以下のように記載されています。

ただし、国内における課税資産の譲渡等(第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。)及び特定課税仕入れがなく、

「第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。」というのは、《輸出取引等》、《輸出物品販売場制度》及び租税特別措置法や日米地位協定などにより免税とされるもの(海軍販売所や外国公館等との取引など)をいいます。

また、非課税売上げや不課税売上げがある場合については、そもそも「国内における課税資産の譲渡等」に該当しません。

したがって、免税売上げや非課税売上げ、不課税売上げがいくらあったとしても、標準税率10%課税売上げと軽減税率8%課税売上げ、特定課税仕入れの金額が0円であれば、「課税売上げ及び特定課税仕入れがない」という要件はクリアできます。

B 差引税額がないこと

差引税額とは、課税標準額に対する消費税額から控除税額を控除した残額をいいます。

「課税売上げ及び特定課税仕入れがない」場合であっても、貸倒れ回収に係る消費税額がある場合は差引税額の金額がプラスになるため、確定申告義務があります。

差引税額の金額が0円であればこの要件はクリアとなります。

申告書上のイメージ

申告書上は、以下の赤い色で囲った部分の金額が両方とも0円であれば、確定申告の義務はありません。

納付額がない場合でも確定申告が必要な場合

課税売上げ又は特定仕入れ、若しくは、差引税額のいずれかがある場合でも、納付税額がないときにも確定申告義務はあるのでしょうか?

この点について、消費税法基本通達15-2-5において、次のような記載があります。

(納付すべき税額がない場合の確定申告の要否)

15-2-5 法第45条第1項《課税資産の譲渡等及び特定課税仕入れについての確定申告》に 規定する「第4号に掲げる消費税額がない課税期間」には、同項第4号《課税仕入れ等に係る消費税額の控除》に掲げる消費税額が100円未満となることにより、通則法第119条第1項《国税の確定金額の端数計算等》の規定によりその全額が切り捨てられることとなる課税期間が含まれるが、このような課税期間であっても課税資産の譲渡等又は特定課税仕入れがあるときは、確定申告書を提出しなければならないのであるから留意する。

したがって、課税売上げ又は特定仕入れ、若しくは、差引税額のいずれかがある場合は、100円未満切捨てにより納付すべき税額がないこととなっても、消費税の確定申告書を提出しなければなりません。

確定申告が不要でも、還付を受けるための申告書を提出することはできる

貿易業のみを行っていることにより免税売上げだけの場合や、住宅の貸付のみを行っていることにより非課税売上げしかない場合は、確定申告書を提出する義務はありません。

しかし、そのような場合であっても、還付を受けるための申告書を提出することはできます。

この点については、詳しくは次の記事で解説しています。

まとめ

次のいずれかに該当する場合は、消費税の確定申告書を提出する義務がありません。

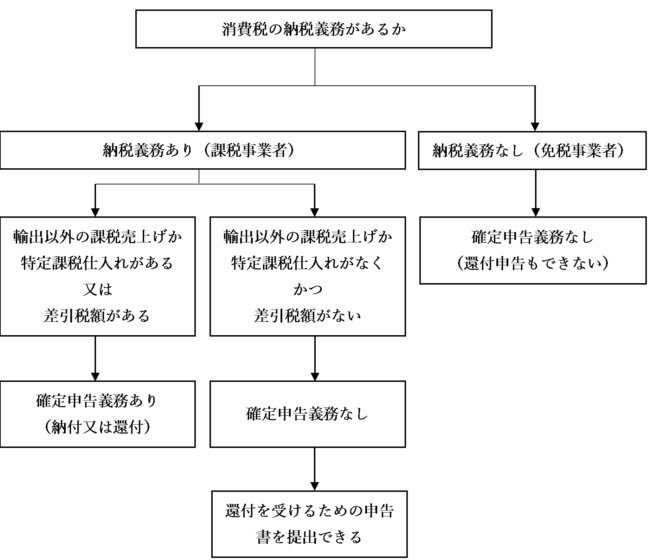

確定申告義務・還付を受けるための申告書の提出ができるかどうかの判定は、以下のフローチャートで行います。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)