消費税の確定申告義務がない事業者であっても、申告還付を受けるための申告書を提出することができます。

今回は、消費税の還付を受けるための申告制度について解説したいと思います。

確定申告義務

次の①または②のいずれかがある課税事業者は、消費税の確定申告書を提出する義務があります。

② 差引税額がある

上記①及び②がいずれもない場合は、消費税の確定申告書を提出する必要はありません。

なお、確定申告書の提出義務がない場合についての詳しい解説は、次の記事をご覧ください。

還付を受けるための申告とは

課税事業者のうち、輸出以外の課税売上げ及び特定課税仕入れがなく、かつ、差引税額がない者は、確定申告書を提出する義務はありませんが、消費税が還付となる場合は、還付を受けるための申告書を提出することができます。

(還付を受けるための申告)

第四十六条 事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)は、その課税期間分の消費税につき第四十五条第一項第五号又は第七号に掲げる金額がある場合には、同項ただし書の規定により申告書を提出すべき義務がない場合においても、第五十二条第一項又は第五十三条第一項の規定による還付を受けるため、第四十五条第一項各号に掲げる事項を記載した申告書を税務署長に提出することができる。

還付を受けるための申告書を提出できるのは課税事業者のみであり、免税事業者は還付を受けることができないので注意しましょう。

なお、還付を受けるための申告書には、その課税期間中の資産の譲渡等の対価の額及び課税仕入れ等その他の事項を記載した書類を添付する必要があります。

個人事業者が課税期間の中途に死亡した場合

個人事業者が課税期間の中途に死亡した場合において、その個人事業者のその課税期間分の消費税について還付になるときは、相続人は税務署長に還付を受けるための申告書を提出することができます。

申告書の記載事項

還付を受けるための申告書には、次の事項を記載します。

還付を受けるための申告書の提出期限

還付を受けるための申告書の提出期限については、消費税法において規定されていないため、国税通則法の規定によります。

国税通則法第74条において、次のような規定があります。

(還付金等の消滅時効)

第七十四条 還付金等に係る国に対する請求権は、その請求をすることができる日から五年間行使しないことによつて、時効により消滅する。

つまり、還付を受けるための申告書は、課税期間末日の翌日から5年間の期間であればいつでも提出することができます。

例えば、×01年4月1日~×02年3月31日までの課税期間に係る還付申告書は、×02年4月1日~×07年3月31日までの間ならいつでも提出することができます。

還付金は100円未満切捨されない

税金が還付となる場合は、100円未満の端数切捨ては行われず、1円単位で還付されます。

なお、金額や期間によっては、還付加算金が付されることがあります。

還付金や還付加算金を受け取った場合の取り扱いについては、詳しくは次の記事で解説しています。

まとめ

輸出以外の課税売上がなく、かつ、差引税額がない課税事業者は、確定申告義務はありませんが、消費税が還付となる場合は、課税期間末日の翌日から5年以内の期間であればm還付を受けるための申告書を提出することができます。

ただし、免税事業者は還付を受けることができないので注意しましょう。

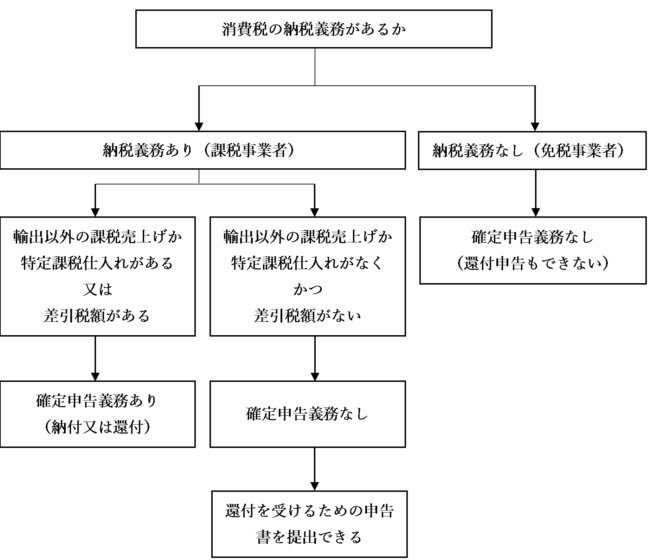

確定申告義務・還付を受けるための申告書の提出ができるかどうかの判定は、以下のフローチャートで行います。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)