個人事業者が相続により事業を承継した場合は、相続による事業規模の拡大を納税義務の判定にも反映させるため、消費税法第10条《相続があつた場合の納税義務の免除の特例》の規定の規定により、被相続人の基準期間における課税売上高も考慮して相続人の納税義務の判定を行うこととされています。

この点については、以前書いた記事で詳しく解説しています。

では、複数の相続人が2以上の事業場を有する被相続人の事業を事業場ごとに分割して承継した場合に、遺産分割が確定しないときはどのように納税義務の判定を行うのでしょうか?

今回は、個人事業者の相続財産の遺産分割が確定しない場合の消費税の納税義務の判定方法について解説したいと思います。

相続人が複数いる場合

相続により、2以上の事業場を有する被相続人の事業を2以上の相続人が事業場ごとに分割して承継した場合は、被相続人の基準期間における課税売上高は、その相続人が相続した事業場に係る部分の金額とされます。

相続財産が未分割の場合の納税義務の判定

相続人が複数であるときは、相続財産の分割が実行されるまでの間は被相続人の事業を承継する相続人は確定しないことから、各相続人が共同して被相続人の事業を承継したものとして取り扱います。

この場合は、被相続人の基準期間における課税売上高に各相続人の法定相続分に応じた割合を乗じた金額をもって各相続人の納税義務の有無を判定します。

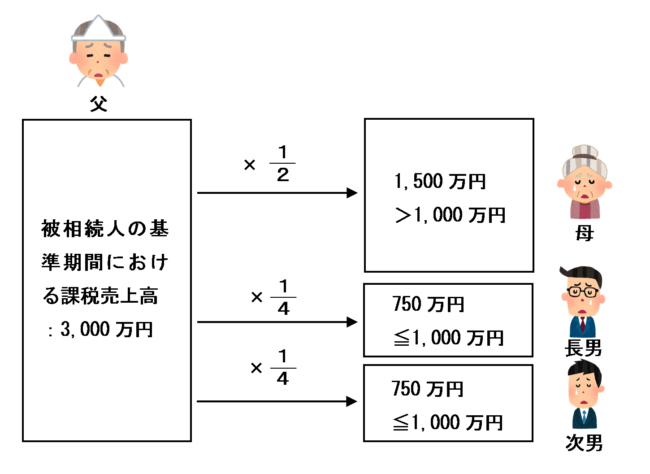

例えば、被相続人(夫)が死亡し、被相続人の基準期間における課税売上高が3,000万円である場合の各相続人(妻は年金暮らし、長男及び次男はサラリーマンのため、全員相続があった日以前に課税売上げはないものとする。)の納税義務の判定に用いる金額は、遺産分割が確定する年までは、次のように計算します。

したがって、長男及び次男については、納税義務の判定に用いる金額は1,000万円以下となるため、納税義務が免除されることとなります。

遺産分割が確定した場合の納税義務の判定

相続があった年の翌年以後に遺産分割が確定した場合

年の中途に遺産分割が確定した場合の共同相続人の納税義務の判定については、法令や通達において明確な定めがありません。

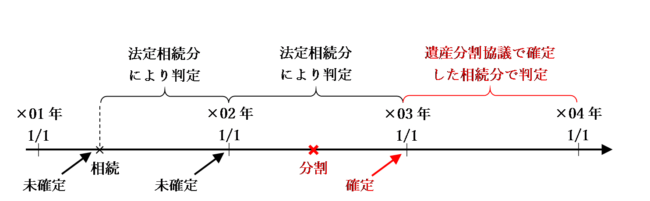

しかし、平成24年9月18日の東京国税局の文書回答事例「前年において相続があった場合の共同相続人の消費税の納税義務の判定について」において、年の中途において分割された場合であっても、事業者が判定時点での適正な事実関係に基づいて納税義務の判定を行ったのであれば、被相続人の基準期間における課税売上高に各相続人の法定相続分に応じた割合を乗じた金額をもって各相続人の納税義務の判定を行うこととして差し支えないという見解が示されました。

これは、消費税の納税義務は、課税期間開始の日の前日までに判明していなければならないとする考え方に基づくものであり、課税期間開始時点でいったん免税事業者と判定したものが事後に遺産分割が確定したことにより課税事業者となってしまう事態を防ぐためです。

したがって、納税義務の判定を行う課税期間の前日に遺産分割が確定しているかどうかにより、各相続人の納税義務の判定は次のように行います。

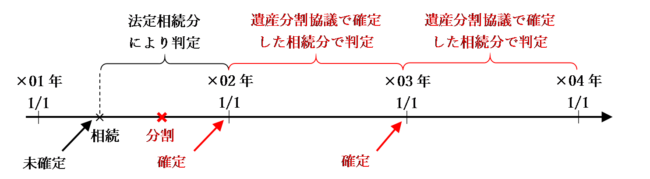

相続があった年の12月31日までに遺産分割が確定した場合

相続があった年に遺産分割協議が成立した場合についても、平成27年3月24日の大阪国税局による文書回答事例「相続があった年に遺産分割協議が行われた場合における共同相続人の消費税の納税義務の判定について」において上記と同様の見解が示されており、遺産の分割が行われるまでの間は民法第898条の規定により相続財産は相続人の共有に属するという認識の下、共同相続人が共同して事業を営んでいた事実がある場合は、被相続人の基準期間における課税売上高に各相続人の法定相続分に応じた割合を乗じた金額をもって各相続人の納税義務の判定を行うこととして差し支えないとされています。

この取扱いも、消費税の納税義務者に該当するかどうかは、課税期間開始の日の前日までに事業者が自ら事前に予知しておく必要があることを考慮したものになります。

(参考)民法第909条《遺産分割の効力》との関係

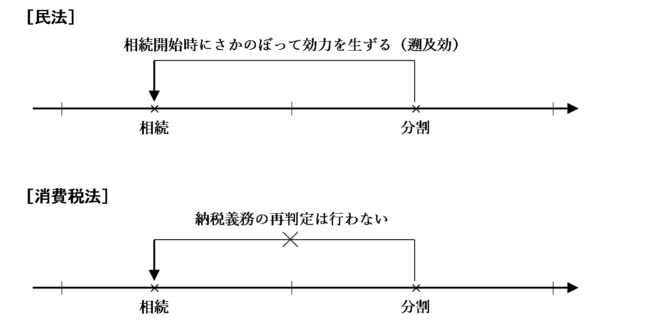

民法第909条《遺産分割の効力》において、遺産の分割は、相続開始時にさかのぼってその効力を生ずることとされています。

相続があった年に遺産分割協議が確定した場合における共同相続人の相続があった年の消費税の納税義務については、民法第909条《遺産分割の効力》の取扱いを準用し、遺産の分割は相続開始の時に遡ってその効力を生ずるものと解釈して被相続人の基準期間における課税売上高を計算すべきと解釈する考え方もありました。

しかし、各相続人の消費税の納税義務の判定においてもこの取扱いを踏襲して被相続人の基準期間における課税売上高の金額を計算すると、分割が確定した後に納税義務の再判定を行った結果、納税義務の有無が変わってしまうおそれがあります。

そのため、消費税の納税義務は、遺産分割が確定しても、相続開始時にさかのぼってその効力を生ずるものとして計算した被相続人の基準期間における課税売上高を判定に用いるのではなく、その課税期間開始の日の前日の現況にもとづいて判定を行うこととされています。

まとめ

共同相続人の納税義務の判定に用いる被相続人の基準期間における課税売上高は、各相続人の法定相続分に応じた割合を乗じた金額により判定します。

遺産分割協議が確定した年の翌年以後は、遺産分割協議で確定した相続分により納税義務の判定を行います。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)