消費税の納税義務の有無は、基準期間における課税売上高が1,000万円又は特定期間における課税売上高が1,000万円を超えているかどうかにより判定を行います。

個人事業者の場合、基準期間はその年の前々年、特定期間はその年の前年上半期とされているため、前々年及び前年上半期の課税売上高がいずれも1,000万円以下であれば消費税の納税義務は免除されます。

しかし、個人事業者が相続により被相続人の事業を承継した場合に、相続人の基準期間における課税売上高及び特定期間における課税売上高のみで納税義務の判定を行うことは課税の公平を図る上で不合理となります。

そのため、相続があった場合には、相続による事業規模の拡大を納税義務の判定にも反映させるため、被相続人の基準期間における課税売上高も考慮して相続人の納税義務の判定を行うこととされています。

今回は、相続があった場合の納税義務の免除の特例について解説したいと思います。

納税義務の判定手順

相続があった場合、いきなり消費税法第10条《相続があつた場合の納税義務の免除の特例》の規定による納税義務の判定を行うのではなく、次のような手順で判定を行います。

実務的には納税義務があるかないかの結果さえあっていればあまり気にしなくてもいいかもしれませんが、税理士試験などではこの順序のとおりに判定計算を行う必要があるので注意しましょう。

以下、基準期間における課税売上高及び特定期間における課税売上高がそれぞれ1,000万円以下で、課税事業者選択届出書も提出していないという前提で、相続があった場合の納税義務の免除の特例の適用を受けるかどうか解説したいと思います。

相続があった年の納税義務の判定方法

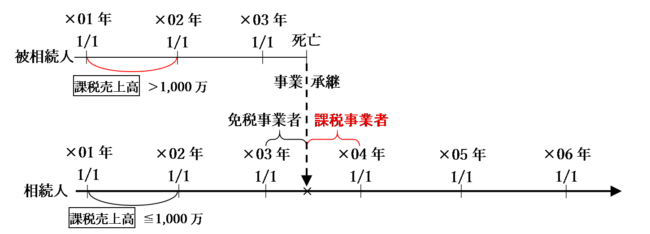

相続があった年の納税義務の判定については、被相続人の基準期間における課税売上高のみを用いて判定を行います。

その年の基準期間における課税売上高が1,000万円以下である相続人が相続により被相続人の事業を承継した場合は、相続があった年においては、被相続人の基準期間における課税売上高が1,000万円を超えるときは、相続人のその相続のあった日の翌日からその年の12月31日までの納税義務は免除されないこととなります。

なお、12月31日に相続があった場合は、その相続があった日の翌日は翌年1月1日となるため、その相続があった年の納税義務の判定に被相続人の基準期間における課税売上高を考慮する必要はありません。この場合、その相続があった年の翌年及び翌々年については、後述のとおり、相続人の基準期間における課税売上高と被相続人の基準期間における課税売上高との合計額が1,000万円を超えているかどうかにより納税義務の判定を行います。

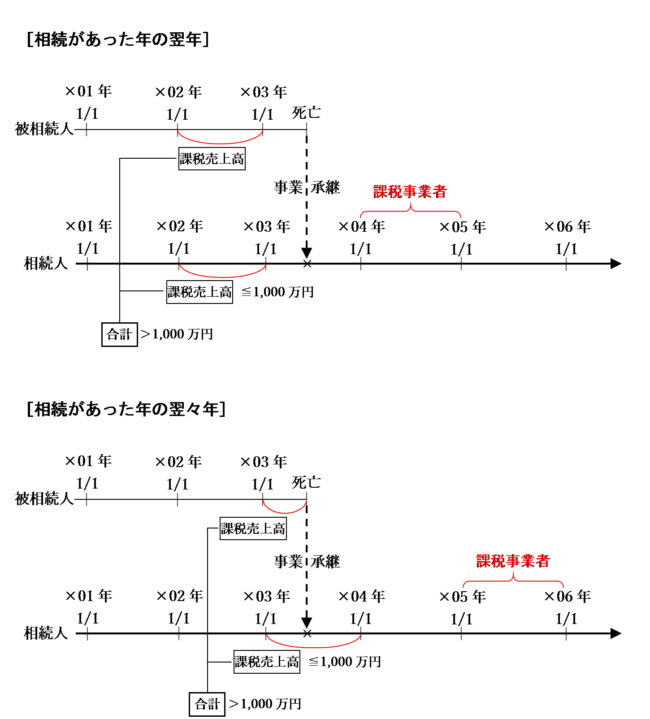

相続があった年の翌年及び翌々年の納税義務の判定方法

相続があった年の翌年及び翌々年の納税義務の判定については、相続人と被相続人の基準期間における課税売上高を合算した金額を用いて判定を行います。

その年の基準期間における課税売上高が1,000万円以下である相続人が相続により被相続人の事業を承継した場合は、相続があった年の翌年及び翌々年においては、相続人の基準期間における課税売上高と被相続人の基準期間における課税売上高との合計額が1,000万円を超えるときは、その年の納税義務は免除されません

(参考)被相続人の申告義務を承継した場合の申告期限

相続があった場合には、相続により相続人の事業を承継したかどうかにかかわらず、相続人は被相続人の申告義務、帳簿の備付け、記録及び保存の義務を承継することとされています。

相続人は、次の①又は②に該当する場合には、その相続の開始があったことを知った日の翌日から4か月以内に、被相続人の死亡時の住所地を管轄する税務署に確定申告書を提出しなければなりません。

② 個人事業者が課税期間の中途に死亡した場合において、その課税期間分の消費税について確定申告書を提出しなければならない場合

なお、個人事業者が課税期間の中途に死亡した場合において、被相続人が多額の設備投資を行っていた場合など、その課税期間分の消費税について還付を受けるための申告書を提出することができるときは、相続人は税務署長にその申告書を提出することができます。

準確定申告における消費税の納付税額は、相続税の計算では債務として扱われ、債務控除の対象となります。一方、還付税額がある場合は財産として扱われるため、課税財産に含まれることになります。

(参考)「相続」の範囲

消費税法第10条《相続があつた場合の納税義務の免除の特例》の適用対象となる「相続」の範囲については、詳しくは次の記事で解説しています。

(参考)被相続人が簡易課税の選択をしていた場合、相続人も簡易課税となるのか

被相続人が簡易課税の選択をしていた場合であっても、事業を承継した相続人にそのまま簡易課税制度選択届出書の効力が引き継がれる訳ではありません。

簡易課税制度は事業者ごとに選択する必要があるため、免税事業者であった被相続人が、相続した事業について簡易課税制度を選択したい場合は、その相続があった年中に「簡易課税制度選択届出書」を提出する必要があります。

この点については、詳しくは次の記事で解説しています。

まとめ

個人事業者が相続により事業を承継した場合は、被相続人の課税売上高も考慮して相続人の納税義務の判定を行います。

1年目は1人(被相続人)だけ、2年目以後は全員(相続人と被相続人)の課税売上高を用いて判定を行います。

1年目と2年目以後とで計算方法が異なるので注意しましょう。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 1131 | 被相続人の基準期間における課税売上高が1千万円以下の場合 |

| 1132 | 被相続人の基準期間における課税売上高が1千万円超の場合 |

| 1133 | 相続した日の前日までの課税期間 |

| 1134 | 相続があった場合の相続年の翌年 |

| 1135 | 相続があった場合の相続年の翌々年 |

消費税法 基本の一問一答

| 問題番号 | タイトル |

| 372 | 相続があった場合の相続年 |

| 373 | 相続があった場合の相続年の翌年 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)