2021年4月から、お店の商品の値札やメニュー表などの価格をすべて消費税込みの「総額」で表示することが義務付けられます。

2021年3月までは、消費税率の引き上げに伴う事務負担への配慮から、特例として税抜価格の表記も認められていましたが、その特例は2021年3月31日で廃止となるため、多くの事業者が価格表示の対応に迫られることになります。

そこで、今回は、2021年4月以後、消費税の総額表示の義務化で価格表示はどう変わるのかについて、解説したいと思います。

総額表示制度とは

総額表示制度は、平成15年度税制改正により創設された制度で、平成16年4月1日から施行されており、意外と古くからある制度なのです。

これは、消費者の買い物のときの利便性を向上させるのが目的で、いくら支払えばその商品やサービスが購入できるのかを値札や広告を見ただけで簡単にわかるようにし、価格の比較を容易にするための制度です。

消費税法第63条の規定により、商品やサービスの価格の表示について、次のように記載されています。

(価格の表示)

第六十三条 事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)は、不特定かつ多数の者に課税資産の譲渡等(第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。以下この条において同じ。)を行う場合(専ら他の事業者に課税資産の譲渡等を行う場合を除く。)において、あらかじめ課税資産の譲渡等に係る資産又は役務の価格を表示するときは、当該資産又は役務に係る消費税額及び地方消費税額の合計額に相当する額を含めた価格を表示しなければならない。

これは、事業者に対して、原則として「税込金額」で価格を表記することを求めている条文です。

しかし、価格の表記を変えるのには手間と時間がかかるうえに、平成26年・令和元年には消費税率の引き上げや軽減税率制度の導入が行われたため、事業者の事務負担に配慮して、しばらくの間ずーっと「消費税転嫁対策特別措置法」という法律の特例により「税抜価格」での表示が認められていました。

ただし、「消費税転嫁対策特別措置法」の効力は2021年3月31日で期限が切れてしまうため、今までOKだった価格表示でも2021年4月以後はダメになってしまう可能性があります。

要するに、上記の消費税法第63条という伝説の条文は、今までは「消費税転嫁対策特別措置法」によって封印されていたのですが、2021年4月以後、ついに永きに渡る封印の鎖から解き放たれることとなるのです。

総額表示が義務付けられるもの

2021年4月以後に事業者が消費者に対して行う次のような表示には、税込価格による総額表示が義務付けられます。

(1) 値札、商品陳列棚、店内表示などによる価格の表示

(2) 商品、容器又は包装による価格の表示及びこれらに添付した物による価格の表示

(3) チラシ、パンフレット、商品カタログ、説明書面その他これらに類する物による価格の表示(ダイレクトメール、ファクシミリ等によるものを含む。)

(4) ポスター、看板(プラカード及び建物、電車又は自動車等に記載されたものを含む。)、ネオン・サイン、アドバルーンその他これらに類する物による価格の表示

(5) 新聞、雑誌その他の出版物、放送、映写又は電光による価格の表示

(6) 情報処理の用に供する機器による価格の表示(インターネット、電子メール等によるものを含む。)

(7) 資産又は役務の単価、手数料率等

今まではOKだったけど今後はNGな表示例

消費税率が引き上げられても値札を取り換えずに済むようにするための特例として、2021年3月31日までは、上記のように個々の値札等で税抜価格であることを明示し、税込価格だと誤認されないような措置を講じていれば、上記のような価格表示も認められていました。

しかし、2021年4月以後は、上記のような表示はもう認められなくなってしまうのです。

2021年4月以後の表示例

上記イラストのような値札の価格表示なら、税込金額(支払総額)が記載されているので、税抜価格や消費税額を併記してもかまいません。

また、表示されている価格が税込価格であるなら、「(税込)」といった形でそれが税込価格であることを明示する必要はなく、上記イラストの一番上の値札のように「11,000円」とだけ記載する表示方法でもかまいません。

さらに、支払総額である「11,000円」さえ表示されていれば、以下のような表記でも「総額表示」に該当するためOKです。

ただし、以下のような、税抜価格をことさらに強調することにより消費者に誤認を与えるような表示方法は認められないので注意しましょう。

店内飲食と持ち帰り販売の両方を行っているとき

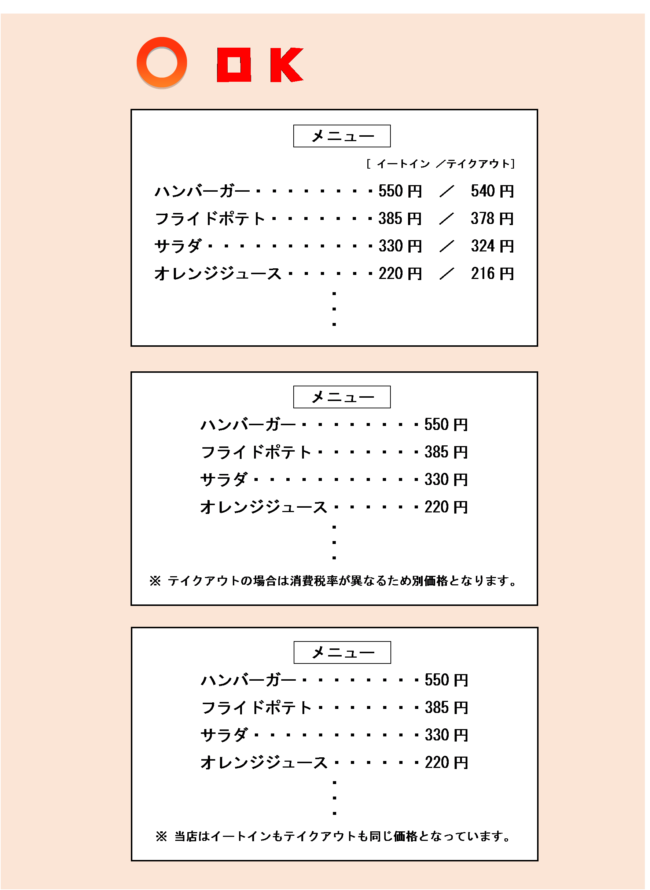

飲食店やイートインスペースのある食品の小売店などは、店内飲食と持ち帰り販売の両方を行っていることがあります。

この場合は、標準税率か軽減税率かどちらか片方の税込金額を表示する方法も認められています。

もちろん両方記載できるなら、お客さんにとっても一番わかりやすくて親切な表示方法になりますが、もし表記するスペースがないときは、持ち帰り販売がメインの場合は軽減税率8%の税込金額、店内飲食がメインの場合は標準税率10%の税込金額を記載し、税率が異なる場合は別価格になる旨を記載するようにしましょう。

なお、店内飲食でも持ち帰りでも同じ金額になるように設定している場合はその旨を記載するようにしましょう。

端数処理

総額表示の義務化に伴い税込価格の設定を行う場合において、1円未満の端数が生じたときは、四捨五入、切捨て又は切り上げのいずれの方法により処理しても構いません。

一般的には、「切捨て」により処理しているところが多いです。

なお、円未満の端数処理を行わず、円未満の金額(例えば、「1,538.26…円」「1,538円26銭」など)で価格を表示する方法であっても、税込価格が表示されていれば、総額表示の義務付けに反するものではありません。

総額表示を行わなかった場合

2021年4月以後も、この記事で解説したような総額表示を行わず、依然として税抜価格のみを表示している場合はどうなるのでしょうか?

実は、総額表示を行わなかった場合の罰則規定等は設けられていません。

しかし、総額表示を行わない場合は法令違反に当たることは間違いないため、罰則がなかったとしても、社会的信用を維持し、総額表示制度の目的である顧客の利便性の向上を図るためにも、法令遵守・コンプライアンスを徹底することが重要です。

総額表示の義務がない場合

総額表示の義務がない場合については、次の記事で詳しく解説しています。

まとめ

2021年4月以後は、商品やサービスの価格を税込金額で表示することが義務付けられるため、消費者にとっては支払総額がいくらになるのかパッとすぐにわかるようになり、買い物の際は便利になります。

一方で、事業者にとっては値札の取り換えやメニュー表の作り替えなど、色々と手間がかかり大変ですが、2021年4月までに間に合うように早めに準備をしておきましょう。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)