ブログやウェブサイト、SNSを運営している人は、Amazonアソシエイト・プログラムに加入して、商品紹介料収入を得ている方も多いかと思います。

Amazonの商品がブログやウェブサイト、SNSを経由して購入されると、一定の商品紹介料の支払いを受けることができます。

今回は、Amazonアソシエイト・プログラムの商品紹介料に消費税がかかるのかについて解説したいと思います。

アマゾン・アソシエイト・プログラムとは

Amazonアソシエイト・プログラムは、カスタマイズされたリンクツールを介してAmazonの商品やプログラムをサイト訪問者に紹介し、商品が購入されたり、AmazonミュージックやAmazonプライムなどのトライアルプログラムへのサインアップといった消費者のアクションを通じて収益を得ることが可能になるプログラムです。

プログラムに加入するためには審査に合格する必要があり、合格するとブログやウェブサイト、SNSに商品リンクを貼れるようになります。

商品が購入されたりAmazon Primeなどのプログラムに加入されると、以下の表の料率に応じて紹介料(成果報酬)が支払われます。

一般紹介料率(2021年1月時点)

| 紹介料率 | 商品カテゴリー |

| 10% | Amazonビデオ(レンタル・購入)、Amazonコイン |

| 8% |

Kindle本、 デジタルミュージックダウンロード、Androidアプリ、 食品&飲料、お酒、服、ファッション小物、ジュエリー、シューズ、バッグ、Amazonパントリー対象商品、SaaSストアの対象PCソフト(*2) |

| 5% | ドラッグストア・ビューティー用品、コスメ、ペット用品 |

| 4.5% | Kindleデバイス、 Fireデバイス、Fire TV、 Amazon Echo |

| 4% | DIY用品、産業・研究開発用品、ベビー・マタニティ用品、スポーツ&アウトドア用品、ギフト券 |

| 3% | 本、文房具/オフィス用品、おもちゃ、ホビー、 キッチン用品/食器、インテリア/家具/寝具、生活雑貨、手芸/画材 |

| 2% | CD、DVD、ブルーレイ、ゲーム/PCソフト(含ダウンロード)、カメラ、PC、 家電(含 キッチン家電、生活家電、理美容家電など)、カー用品・バイク用品、腕時計、楽器 |

| 0.5% | フィギュア |

| 0% | ビデオ、Amazonフレッシュ |

| 紹介料上限(*1) | 1商品1個の売上につき1000円(消費税別) |

※1上記商品カテゴリーに含まれない商品に関しては、紹介料率2%となります。

※2対象商品はこちらをご確認ください。

Amazon Business購入は対象外となります。プライムワードローブは対象外となります。Amazonフレッシュ、食品スーパー ライフは対象外となります。

課税の対象の4要件

消費税は、次の4要件を満たす取引が課税の対象となります。

これを踏まえたうえで、Amazonアソシエイト・プログラムの紹介料(成果報酬)に消費税が課税されるかどうか考えてみましょう。

Amazonアソシエイト・プログラムによる商品紹介は「電気通信利用役務の提供」に該当する

ウェブサイトやブログ、SNSを通じてAmazonアソシエイト・プログラムの商品を紹介する行為は、消費税法上「電気通信利用役務の提供」に該当します。

電気通信利用役務の提供が国内取引に該当するかどうかは、電気通信利用役務の提供を受ける者の住所等が国内であるかどうかにより判定します。

では、Amazonアソシエイト・プログラムを運営している会社の住所はどこにあるのでしょうか?

Amazonアソシエイト・プログラム運営規約では、以下のように記載されています。

本Amazonアソシエイト・プログラム運営規約(以下「本規約」といいます。)は、Amazonアソシエイト・プログラム(以下「本プログラム」といいます。)への参加に適用される条件をさだめるものです。本規約において、「甲」とは、場合に応じてアマゾンジャパン合同会社またはその関連会社を意味します。「関連会社」は、甲を支配し、甲により支配されまたは甲と共通の支配下にあるあらゆる法人を意味します。「乙」は、加入申込者を意味します。「サイト」とは、ウェブサイトを意味します。「アマゾン・サイト」とは、Amazon.co.jpのサイトを意味します。「乙のサイト」とは、乙が保有または運営し、アマゾン・サイトにリンクするサイト、ソフトウェア・アプリケーションまたはモバイル・アプリ(以下で定義されます。)を意味します。なお、Amazonアソシエイト・プログラム参加要件に基づき明示的に承認されない限り、ソフトウェア・アプリケーションは、本プログラムに参加することはできません。

日本でAmazonアソシエイト・プログラムを提供しているのはアマゾンジャパン合同会社となります。(「その関連会社」というのは、アメリカやヨーロッパなど、外国のAmazonの支社を指します。)

アマゾンジャパン合同会社の住所は以下のようになります。

〒153-0064 東京都目黒区下目黒1-8-1

したがって、Amazonアソシエイト・プログラムによる商品紹介に係る「役務の提供を受ける者」(=アマゾンジャパン合同会社)の住所地が国内に所在することになるため、Amazonアソシエイト・プログラムによる商品の紹介は課税の対象の4要件のうち「① 国内において行うものであること」の要件を満たします。

つまり、Amazonアソシエイト・プログラムの紹介料(成果報酬)には消費税がかかるということになるため、課税売上げとして計上しなければなりません。

簡易課税を採用している場合は「第五種事業」

簡易課税制度を採用している事業者が、Amazonアソシエイト・プログラムの紹介料(成果報酬)を受け取ったら、第何種事業として計上すればいいのでしょうか?

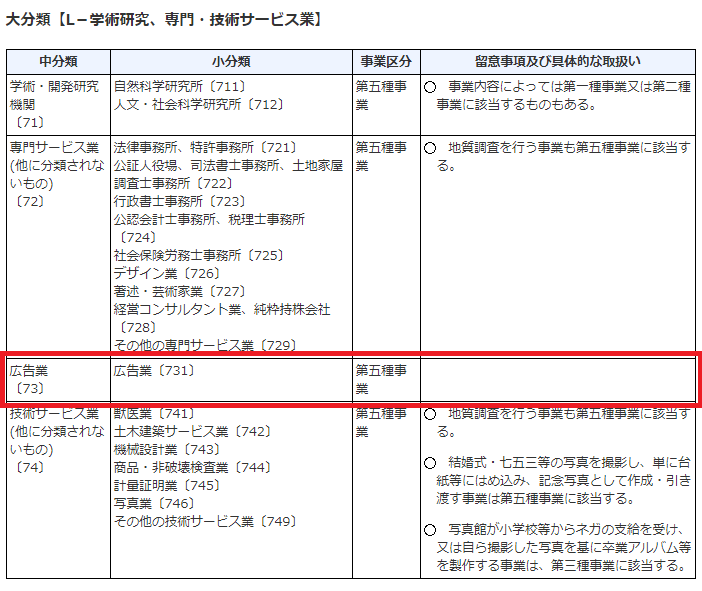

日本標準産業分類による分類では、Amazonアソシエイト・プログラムによる商品紹介は、大分類は【L-学術研究、専門・技術サービス業】、中分類は【広告業〔73〕】、小分類は【広告業〔731〕】となります。

731 広 告 業 7311 広 告 業

主として依頼人のために,広告に係る企画立案,マーケティング,コンテンツの作成,広告媒体の選択等,総合的なサービスを提供する事業所,新聞,雑誌,ラジオ,テレビ,インターネットその他の広告媒体のスペース又は時間を当該広告媒体企業と契約し,依頼人のために広告する事業所をいう。

広告文案の作成,商業美術などの業務を行うが,広告媒体に広告しない事業所は大分類G-情報通信業[4151]に分類される。

国税庁の質疑応答事例によると、大分類は【L-学術研究、専門・技術サービス業】の中分類は【広告業〔73〕】の簡易課税の区分については、次のとおり規定されています。

したがって、Amazonアソシエイト・プログラムの紹介料(成果報酬)は「第五種事業」に該当することとなります。

まとめ

Amazonアソシエイト・プログラムにより商品を紹介する行為は「電気通信利用役務の利用」に該当し、役務の提供を受ける者(アマゾンジャパン合同会社)の住所地が国内であるため、国内取引の要件を満たすため、紹介料(成果報酬)には消費税がかかります。

簡易課税制度を採用している場合の紹介料(成果報酬)の事業区分は「第五種事業」に該当することになります。

(参考)

紹介料報酬が最低支払額に達しない場合の売上高の経理処理方法については、次の記事で詳しく解説しています。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)