契約書を2通作成して自分と相手がそれぞれ保管する場合など、課税文書を2以上の者が共同作成した場合は、当該文書に貼り付ける印紙税について連帯して納税義務を負うことになります。

今回は、連帯納税義務に係る印紙税相当額を受領した場合の消費税の課税標準の計算について解説したいと思います。

印紙税の連帯納税義務とは

課税文書の作成者は、印紙税を納める義務があります。

課税文書が契約書の場合、「課税文書の作成者」とは契約当事者のことであり、契約当事者各自が各々印紙税を納付することにになります。

この場合、印紙税法第3条第2項の規定により、契約当事者が連帯して印紙税を納める義務があります。

(納税義務者)

第三条 別表第一の課税物件の欄に掲げる文書のうち、第五条の規定により印紙税を課さないものとされる文書以外の文書(以下「課税文書」という。)の作成者は、その作成した課税文書につき、印紙税を納める義務がある。

2 一の課税文書を二以上の者が共同して作成した場合には、当該二以上の者は、その作成した課税文書につき、連帯して印紙税を納める義務がある。

なお、契約当事者のうちの1人が課税文書に係る印紙税を納めたとき(例えば、契約書2通を作成し、その2通分の印紙税を契約当事者の1人が全て納めた場合など)場合は、他の者の納税義務は消滅します。

(共同作成者の連帯納税義務の成立等)

第47条 一の課税文書を2以上の者が共同作成した場合における印紙税の納税義務は、当該文書の印紙税の全額について共同作成者全員に対してそれぞれ各別に成立するのであるが、そのうちの1人が納税義務を履行すれば当該2以上の者全員の納税義務が消滅するのであるから留意する。

印紙代の負担割合は法律で定められているわけではなく、契約当事者間で決定することができます。

ただし、元請業者が下請業者に正当な理由もなく印紙代を全額強制負担させる行為は、下請代金支払遅延防止法第4条第2項第3号《不当な経済上の利益の提供要請の禁止》の規定に抵触する可能性があるため注意しましょう。

印紙税等に充てられるため受け取る金銭等

国税庁の基本通達に、印紙税等に充てられるため受け取る金銭等の取扱いについて以下のような記載があります。

(印紙税等に充てられるため受け取る金銭等)

事業者が課税資産の譲渡等に関連して受け取る金銭等のうち、当該事業者が国又は地方公共団体に対して本来納付すべきものとされている印紙税、手数料等に相当する金額が含まれている場合であっても、当該印紙税、手数料等に相当する金額は、当該課税資産の譲渡等の金額から控除することはできないのであるから留意する。(平11課消2-8により改正)(注) 課税資産の譲渡等を受ける者が本来納付すべきものとされている登録免許税、自動車重量税、自動車取得税及び手数料等(以下10-1-4において「登録免許税等」という。)について登録免許税等として受け取ったことが明らかな場合は、課税資産の譲渡等の金額に含まれないのであるから留意する。

なお、報酬等に含まれる印紙税相当額に消費税がかかる場合とかからない場合の具体例については、次の記事で詳しく解説しています。

相手の負担割合分の印紙税相当額は課税対象外

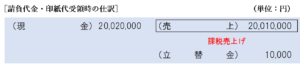

当社が契約書に貼付する印紙税を2通分購入し、後日購入額の半額(1通分)を契約の相手方に請求する場合は、それは契約当事者間において定めた負担割合に基づいて、立替分の金額を受領したにすぎないため、資産の譲渡等の対価として受領するものではないため、課税の対象外となります。

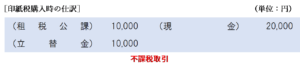

印紙税購入時は、連帯納税義務者間において定めた負担割合のうち当社負担分は「租税公課」、相手負担分は「立替金」として計上します。

当社負担分の印紙税相当額を請負代金に上乗せして請求する場合は課税資産の譲渡等の対価の額に含まれますが、相手負担分の印紙税相当額は立替分の金額を受領したにすぎないため、課税の対象外となります。

まとめ

連帯納税義務に係る印紙税相当額を受領した場合は、連帯納税義務者間において定めた負担割合に基づく当社負担分を上乗せして請求しているときは課税資産の譲渡等の対価の額となりますか、相手方負担分を受領した場合は立替文の金額を受領したにすぎないため課税の対象外となります。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)