不動産などの資産を賃貸借している場合に、例えば、4月分の賃貸料を3月中に支払うことがあります。

このように、実際の賃貸借期間と賃貸料の支払日がずれている場合はどのように経理処理を行えばよいのでしょうか?

今回は、不動産等の賃貸収入や賃借料に係る消費税の資産の譲渡等の時期について解説します。

賃貸借料の計上時期は2通りの方法がある

不動産などの資産を賃貸借している場合の賃貸借料の収益計上時期については、次の2通りの方法があります。

② 実際の貸付期間に対応させて計上する方法

契約上の支払日に収益計上をしている場合は「① 契約上の支払日に計上する方法」、帳簿上、前受収益及び未収収益の経理をしている場合は「② 実際の貸付期間に対応させて計上する方法」で処理します。

(参考)

巷では、個人事業者の場合は「① 契約上の支払日に計上する方法」「② 実際の貸付期間に対応させて計上する方法」のいずれも採用してOK、法人の場合は「② 実際の貸付期間に対応させて計上する方法」しか認められないとする言説がありますが、その考えは誤りです。

個人事業者であっても法人であっても「① 契約上の支払日に計上する方法」「② 実際の貸付期間に対応させて計上する方法」のいずれも採用してOKです。

この点については、詳しくは次の記事で詳しく解説しています。

① 契約上の支払日に計上する方法

資産の譲渡等の時期を「契約上の支払日」とする方法の根拠は、消費税法基本通達9-1-20において次のように規定されています。

(賃貸借契約に基づく使用料等を対価とする資産の譲渡等の時期)

9-1-20 資産の賃貸借契約に基づいて支払を受ける使用料等の額(前受けに係る額を除く。)を対価とする資産の譲渡等の時期は、当該契約又は慣習によりその支払を受けるべき日とする。(後略)

したがって、不動産などの賃貸料を前受収益などの経過勘定で処理せず、支払いを受けた日において収益として計上している場合は、その支払いを受けた日が資産の譲渡等の時期となります。

なお、この通達では「前受けに係る額を除く」と記載されているため、賃貸料を前受収益などの経過勘定で処理している場合は、次に解説する「② 実際の貸付期間に対応させて計上する方法」で処理します。

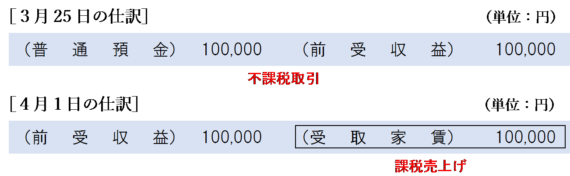

支払日に収益を計上する場合の仕訳は、次のようになります。

② 実際の貸付期間に対応させて計上する方法

資産の譲渡等の時期を実際の貸付期間に対応させる方法の根拠は、消費税法基本通達9-1-27において次のように規定されています。

(前受金、仮受金に係る資産の譲渡等の時期)

9-1-27 資産の譲渡等に係る前受金、仮受金に係る資産の譲渡等の時期は、法第18条《小規模事業者に係る資産の譲渡等の時期等の特例》の規定の適用を受ける事業者を除き、現実に資産の譲渡等を行った時となることに留意する。

不動産などの賃貸料を前受収益などの経過勘定で処理し、実際の貸付期間に対応するように振り替える処理を行っている場合は、現実に資産の譲渡等を行った時が、その不動産等の賃貸借に係る資産の譲渡等の時期となります。

要するに、経過勘定から振り替えた金額が課税売上げ(または非課税売上げ)となります。

実際の貸付期間に対応させて収益を計上する場合は、受取時は「前受収益」として処理し、4月中に「前受収益」から「受取家賃」に振り替え、この時点で課税売上げとして計上します。

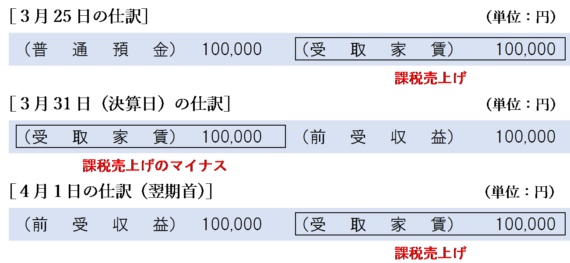

なお、次の仕訳のように期中は支払いを受けた日に課税売上げとして計上し、決算整理において翌期分の家賃を前受収益に振り替え、翌期首に再振替仕訳を行ってもかまいません。日商簿記では以下のような仕訳方法で学習します。

賃借人は短期前払費用が使える

上記の数値例では賃貸人側の仕訳について解説しましたが、賃借人も同様に考えます。

支払日に費用を計上している場合は、その支払日に課税仕入れとして計上します。

前払費用として計上しているときは、実際の賃借期間に対応させて振り替えた費用を課税仕入れとすることができます。

なお、賃借人においては、支払った日から1年以内に提供を受ける役務に係るものについては、短期前払費用の特例の適用を受けることができます。

短期前払費用の特例については、詳しくは次の記事で解説しています。

(参考)税理士試験で出題された場合

不動産等の賃貸収入の資産の譲渡等の時期について、税理士試験では以下のような出題が想定されます。

上記のように出題された場合、4月分の家賃100,000円は、受取家賃の付記事項として記載されているということは、当課税期間に収益計上されたものであるとわかるため、支払日が資産の譲渡等の時期となり、当課税期間の課税売上げとなります。

上記のように出題された場合、4月分の家賃100,000円は前受収益として計上していることから、当課税期間に収益計上されておらず、現実に資産の譲渡等を行った時(×02年4月)が資産の譲渡等の時期となるため、翌課税期間の課税売上げとなります。(当課税期間の課税売上げとしては集計しません。)

まとめ

不動産などの資産の賃貸借に係る資産の譲渡等の時期は、「① 契約上の支払日に計上する方法」と「② 実際の貸付期間に対応させて計上する方法」とがあります。

会計学的に考えると、②の方法が最も合理的な処理方法です。しかし、資産の賃貸借はたいていの場合、長期間にわたり一定額の支払いを受けるものであるため、税務上は経理処理の簡便性が重視され、①の方法を採用することも認められます。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 134 | 翌月分の家賃の自動口座引き落とし |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)