遠隔地のお客さんにも商品を販売したい場合などに、第三者に商品を積送し、手数料を支払って商品の販売を委託することがあります。

今回は、商品を委託販売している場合の売上の計上時期はいつになるのか、消費税の取扱いや経理処理・仕訳例はどうなるのかについて解説したいと思います。

委託販売とは

「委託販売」とは、商品や製品の販売を、第三者に委託・代行して販売してもらう販売形態のことをいいます。

遠隔地の消費者に自社商品を販売したい場合や、ネットショッピングなどで幅広い客層に自社商品を販売したい場合に適した販売形態です。

委託販売が行われた場合は、民法第99条の規定により、代理人(受託者)がその権限の範囲内において本人(委託者)のためにする行為であるため、その法律効果はすべて本人(委託者)に帰属します。

(代理行為の要件及び効果)

第九十九条 代理人がその権限内において本人のためにすることを示してした意思表示は、本人に対して直接にその効力を生ずる。

2 前項の規定は、第三者が代理人に対してした意思表示について準用する。

したがって、経理処理上もこれに則って考え、委託販売が行われた場合は受託者側においては売上を計上せず、委託者側において売上を計上します。

なお、委託販売を行う場合の取引の流れは、次のようになります。

② 商品を受け取った受託者がその商品を販売する。

③ 商品販売後、受託者は仕切計算書という書類を送付する。仕切計算書には販売額の総額、経費(販売費、保管料など)、受託販売手数料、そして売上げから経費等を控除した委託者正味手取額を記載する。

④ 委託者が仕切計算書と共に手取額を受け取る。

では、委託販売を行っている場合は、売上をどのタイミングで計上すればいいのでしょうか。

原則として、受託者が委託品を販売した時に売上計上

商品を委託販売した場合に、委託者が売上を計上する時期は、原則として受託者が委託品を販売した日となります。

この収益認識基準のことを「販売基準」といいます。

原則により売上を計上する場合は、受託者が委託品をいつ販売したのか、逐一把握する必要があります。

継続適用要件に、仕切計算書が到達した日に売上計上してもOK

委託販売は、大抵の場合、委託者が遠隔地の受託者に商品の販売を委託するという販売形態であるため、受託者がいつどの商品を販売したのかを委託者側で逐一把握して、その都度委託販売に係る売上を計上するのは非常に手間がかかり、実務上困難である場合が多いです。

そのため、受託者が送付する仕切計算書(売上計算書)が委託者の手元に到達した日に委託品に係る売上を計上することも認められています。

この収益認識基準のことを「仕切計算書到達日基準」といいます。

なお、この基準を採用するためには、毎期継続適用すること、及び、仕切計算書(売上計算書)が売上の都度送付されていることが条件となります。受託者が週、旬、月を単位として一括して売上計算書を作成している場合においても、それが継続して行われているときは、「売上の都度作成され送付されている場合」に該当します。

このような条件が付されているのは、経営者による恣意的な利益操作の介入を排除し、実務上の便宜性を図るためです。

この基準を採用している場合、当期中に販売された商品に関する仕切計算書(売上計算書)が翌期に到着した場合は、売上げの計上時期は翌期となり、当期の売上として計上することはできません。

消費税法上も同様に考える

消費税法における委託販売に係る資産の譲渡等の時期も、上記とまったく同様の考え方になります。

棚卸資産の委託販売に係る委託者における資産の譲渡をした日は、原則としてその委託品について受託者が譲渡した日とされます。

ただし、当該委託品についての売上計算書が売上げの都度作成されている場合において、事業者が継続して当該売上計算書の到着した日を棚卸資産の譲渡をした日としているときは、これを認めることとされています。

なお、委託販売を行う場合は、受託者に対して一定の委託販売手数料を支払いますが、飲食料品など軽減税率が適用される商品を委託販売している場合は、経理処理上注意が必要です。

この点については、詳しくは次の記事をご覧ください。

なお、法人税法や所得税法においても上記と同様に考えます。

仕訳例

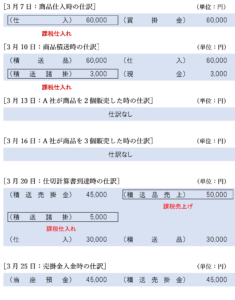

委託販売を行っている場合の仕訳例についてみてみましょう。なお、「積送品」勘定を「仕入」勘定に振り替える方法については、「その都度法」と「期末一括法」の2種類がありますが、この仕訳例では「その都度法」で解説します。

「期末一括法」を採用する場合は、商品を積送した時に計上した「積送品」勘定は、受託者における販売個数に応じて期末にまとめて「仕入」勘定に振り替えます。なお、「積送品」勘定を「仕入」勘定に振り替える処理は、単に帳簿上の科目を振り替えているだけなので消費税の課税対象外(不課税取引)です。

販売基準を採用している場合

販売基準を採用している場合は、受託者であるA社が商品を販売する都度、積送品売上を計上し、当該売上金額を課税売上げとして計上します。

(※1)「積送売掛金」は「委託販売」や「売掛金」として計上してもかまいません。

(※2)商品積送時の発送費は「荷造運搬費」などで処理してもかまいません。なお、期末に未販売分の積送商品に対応する積送諸掛りは「繰延積送諸掛」として翌期以降に繰り延べます。

また、「積送品」勘定に含めてもかまいませんが、「仕入」勘定に振り替える際は発送費も含めた金額で単価を計算することに注意しましょう。

(※3)受託者であるA社に支払う販売手数料及び立替経費は、通常、仕切計算書が到達した時点で確定するため、仕切計算書到達日に計上します。勘定科目は「支払手数料」などで処理してもかまいません。適用税率は標準税率10%です。

仕切計算書到達日基準を採用している場合

仕切計算書到達日基準を採用している場合は、受託者であるA社から送付される仕切計算書が到達した日に積送品売上を計上し、当該売上金額を課税売上げとして計上します。

A社が商品を販売した日の処理は「仕訳なし」となります。

(※4)仕切計算書到達日基準を採用している場合、受託者であるA社に支払う販売手数料は、委託販売している商品が標準税率10%が適用されるものであれば、売上金額と販売手数料を相殺して手取額のみを「積送品売上」として計上してもかまいません。

ただし、委託販売している商品が飲食料品などの軽減税率8%が適用されるものである場合は、売上金額と販売手数料を相殺することはできず、それぞれ総額で計上しなければならないことに注意しましょう。

上述の説明でも記載しましたが、この点については以下の記事で詳しく解説しています。

(参考)受託者側の経理処理・仕訳例

委託販売における受託者側の経理処理・仕訳例は次の記事で詳しく解説しています。是非こちらも合わせてご覧ください。

まとめ

商品を委託販売している場合は、原則として受託者が商品を販売する都度、委託者において売上を計上します。

ただし、毎期継続適用を要件に、仕切計算書が到達した日において売上を計上することも認められています。

実務上は、受託者が商品を販売する都度売上を計上するのは非常に経理処理が煩雑となるため、仕切計算書が到達した日において売上計上することが多いです。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 26 | 委託商品の販売代金 |

| 792 | 商品の委託販売手数料 |

消費税法 基本の一問一答

| 問題番号 | タイトル |

| 264 | 委託商品の販売代金 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)