令和元年10月1日より消費税の軽減税率制度がされ複数税率となったことに伴い、飲食料品などの軽減税率対象資産を委託販売形式で販売する場合の「委託販売手数料」に係る消費税の取扱いが変更されることとなりました。

今回は、軽減税率対象資産に係る委託販売手数料の取扱いがどう変わったのかについて解説したいと思います。

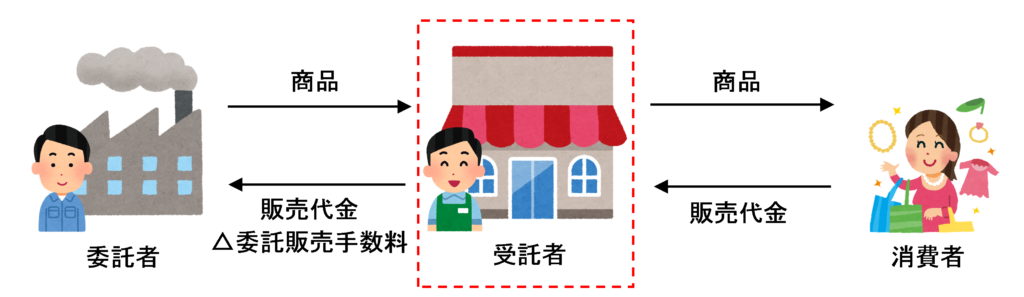

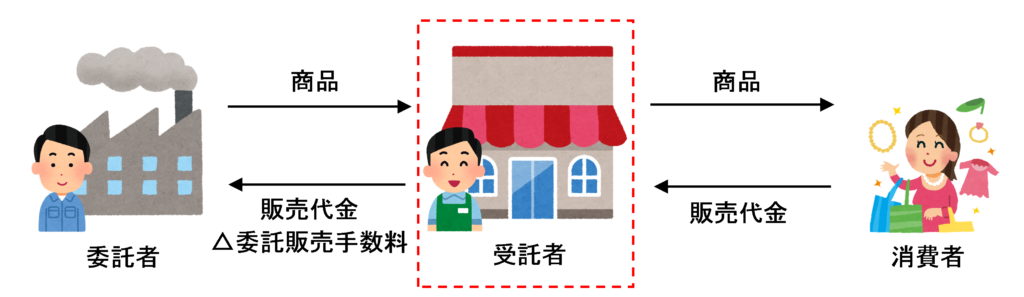

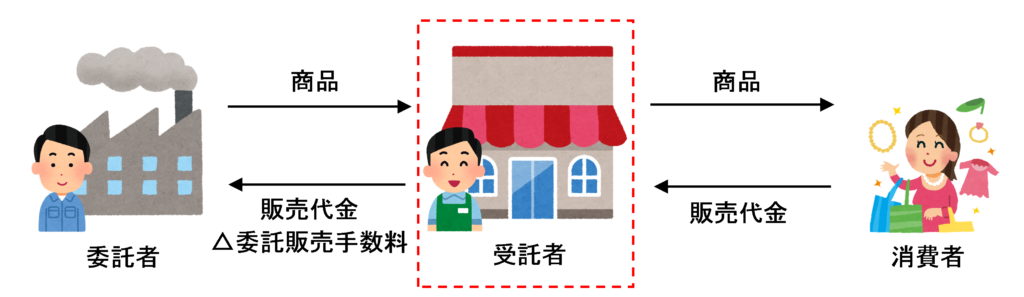

委託販売とは

委託販売とは、手数料を支払って自社の商品や製品の販売を他人に委託する販売方式をいます。

委託者は、受託者に商品を引き渡し、販売代金から委託販売手数料を差し引いた金額を受託者から収受します。

受託者は、委託者から引き渡しを受けた商品を消費者に販売し、販売代金から委託販売手数料差し引いた金額を委託者に支払います。

なお、委託販売の経理処理の考え方については、次の記事でも詳しく解説しています。

委託販売に係る従来(旧税率8%)までの消費税の取り扱い

消費税率が引き上げられる令和元年10月1日より前までは、委託販売については委託者と受託者においてそれぞれ「総額処理」と「純額処理」の2種類の処理方法が認められていました。

委託販売等に係る手数料については、消費税法基本通達10-1-12 において次のように規定されています。

(委託販売等に係る手数料)

10-1-12 委託販売その他業務代行等(以下10-1-12において「委託販売等」という。)に係る資産の譲渡等を行った場合の取扱いは、次による。(平23課消1-35により改正)(1) 委託販売等に係る委託者については、受託者が委託商品を譲渡等したことに伴い収受した又は収受すべき金額が委託者における資産の譲渡等の金額となるのであるが、その課税期間中に行った委託販売等の全てについて、当該資産の譲渡等の金額から当該受託者に支払う委託販売手数料を控除した残額を委託者における資産の譲渡等の金額としているときは、これを認める。

(2) 委託販売等に係る受託者については、委託者から受ける委託販売手数料が役務の提供の対価となる。

なお、委託者から課税資産の譲渡等のみを行うことを委託されている場合の委託販売等に係る受託者については、委託された商品の譲渡等に伴い収受した又は収受すべき金額を課税資産の譲渡等の金額とし、委託者に支払う金額を課税仕入れに係る金額としても差し支えないものとする。

令和元年9月30日までの旧税率(8%)だった頃は、委託者においても受託者においても「総額処理」と「純額処理」のいずれを適用しても納付税額はかわらないため、どちらを採用しても構わないこととされていました。

委託者においては「総額処理」が原則的な処理方法で、「純額処理」が例外的な処理方法になります。

受託者においては「純額処理」が原則的な処理方法で、「総額処理」が例外的な処理方法になります。

A社(委託者)の経理処理(旧税率8%の場合)

A社(委託者)の経理処理は、総額処理を採用した場合は次のようになります。委託者においては総額処理が原則的な処理方法になります。

-1-1024x489.png)

この場合の消費税及び地方消費税の納付税額は800円ー80円=720円となります。

一方、純額処理を採用した場合の経理処理は次のようになります。委託者においては純額処理は例外的な処理方法になります。

-1024x372.png)

この場合の消費税及び地方消費税の納付税額は720円となります。

したがって、旧税率(8%)の頃は、委託者においては総額処理と純額処理の何を採用しても納付税額に変わりはありませんでした。

B社(受託者)の経理処理(旧税率8%の場合)

B社(受託者)の経理処理は、総額処理を採用した場合は次のようになります。受託者においては総額主義は例外的な処理方法になります。

-1024x802.png)

この場合の消費税及び地方消費税の納付税額は800円ー720円=80円となります。

一方、純額処理を採用した場合の経理処理は次のようになります。受託者においては純額処理が原則的な処理方法になります。

-1-1024x861.png)

この場合の消費税及び地方消費税の納付税額は80円となります。

したがって、旧税率(8%)の頃は、受託者においては総額処理と純額処理の何を採用しても納付税額に変わりはありませんでした。

増税後の経理処理(もし改正がなかったら)

令和元年10月1日以後は、軽減税率制度が導入されたため飲食料品などの譲渡には軽減税率が適用されます。しかし、委託販売における受託者が収受する委託販売手数料については、委託販売を行う商品が飲食料品などの軽減税率対象資産であっても、委託販売手数料については 標準税率10%が適用されることとなります。

(軽減対象資産の譲渡等に係る委託販売手数料)

委託販売その他業務代行等(以下「委託販売等」という。)において、受託者が行う委託販売手数料等を対価とする役務の提供は、当該委託販売等に係る課税資産の譲渡が軽減税率の適用対象となる場合であっても、標準税率の適用対象となることに留意する。

なお、当該委託販売等に係る課税資産の譲渡が軽減税率の適用対象となる場合には、適用税率ごとに区分して、委託者及び受託者の課税資産の譲渡等の対価の額及び課税仕入れに係る支払対価の額の計算を行うこととなるから、消費税法基本通達10-1-12(1)及び(2)なお書《委託販売等に係る手数料》による取扱いの適用はない。

これを踏まえて、もし改正がなかった場合は、委託者と受託者それぞれが総額処理と純額処理を採用した場合の経理処理と納付税額の計算はどうなるのかについて見てみましょう。

A社(委託者)の経理処理(新税率で、もし改正がなかったら)

A社(委託者)の経理処理は、総額処理を採用した場合は次のようになります。委託者においては総額処理が原則的な処理方法になります。

-2-1024x489.png)

この場合の消費税及び地方消費税の納付税額は800円ー100円=700円となります。

一方、純額処理を採用した場合の経理処理は次のようになります。委託者においては純額処理は例外的な処理方法になります。

-1-1024x372.png)

この場合の消費税及び地方消費税の納付税額は9,700円×8/108=718.51…円となってしまい、総額処理を採用した場合の金額と一致しません。

B社(受託者)の経理処理(新税率で、もし改正がなかったら)

B社(受託者)の経理処理は、総額処理を採用した場合は次のようになります。受託者においては総額主義は例外的な処理方法になります。

-1-1024x802.png)

この場合の消費税及び地方消費税の納付税額は10,800円×8/108-9,700円×8/108=81.48…円となります。

-1-1024x861.png)

この場合の消費税及び地方消費税の納付税額は100円となり、総額処理を採用した場合の金額と一致しません。

委託者は「総額処理」、受託者は「純額処理」が強制されることとなった

上述の通り、増税後は、総額処理を採用した場合と純額処理を採用した場合とで納付税額の計算金額が一致しないこととなってしまったため、軽減税率対象資産の委託販売を行っている場合は、委託者は「総額処理」、受託者は「純額処理」が強制されることとなりました。

この点については、軽減通達16のなお書きにおいて以下のように記載されています。

なお、当該委託販売等に係る課税資産の譲渡が軽減税率の適用対象となる場合には、適用税率ごとに区分して、委託者及び受託者の課税資産の譲渡等の対価の額及び課税仕入れに係る支払対価の額の計算を行うこととなるから、消費税法基本通達10-1-12(1)及び(2)なお書《委託販売等に係る手数料》による取扱いの適用はない。

これにより、令和元年10月1日以後に飲食料品などの軽減税率対象資産の委託販売を行う場合は、次のように経理処理を行います。

A社(委託者)の経理処理(新税率、改正後)

委託者の経理処理は、総額処理のみが認められます。

-2-1024x489.png)

B社(受託者)の経理処理(新税率、改正後)

受託者の経理処理は、純額処理のみが認められます。

-1-1024x861.png)

事業者免税点制度の判定への影響

事業者免税点制度(小規模事業者に係る納税義務の免除)や前年等の特例における納税義務の判定上、商品の売上代金から委託販売手数料を控除した後の金額を課税売上として処理(純額処理)している場合は、その金額に基づいて基準期間における課税売上高や特定期間における課税売上高の計算をすることができました。

しかし、令和元年10月1日以降は、軽減税率対象資産について委託販売を行っている場合は純額処理を採用することができなくなったため、基準期間における課税売上高や特定期間における課税売上高についても商品の売上代金の総額をもって納税義務の判定を行うこととなります。

簡易課税制度への影響

簡易課税制度を採用している場合は、納付税額の計算上、課税仕入れの金額を一切考慮しないため、商品の売上代金から委託販売手数料を控除した後の金額を課税売上として処理(純額処理)したほうが有利でした。

この点について詳しく知りたい方は、次の記事をご覧ください。

しかし、令和元年10月1日以降は純額処理を採用することができなくなったため、簡易課税制度による納付税額の計算に影響が出ることが考えられます。

軽減税率適用対象外取引については純額処理も選択できる

上記の取り扱いは、軽減税率が適用される商品の委託販売を行っている場合についてのみ適用されます。

軽減税率が適用されない商品の委託販売を行っている場合は、令和元年10月1日以後も引き続き「総額処理」又は「純額処理」のいずれの方法も選択することができます。

なお、非課税資産の委託販売を行っている場合については、軽減税率対象資産の委託販売と同様に、委託者は「総額処理」、受託者は「純額処理」しか認められません。

まとめ

軽減税率制度の導入により、令和元年10月1日以後に飲食料品などの軽減税率対象資産の委託販売を行う場合は、委託者は「総額処理」、受託者は「純額処理」しか認められなくなりました。

ただし、軽減税率が適用されない商品の委託販売を行っている場合は、令和元年10月1日以後も引き続き「総額処理」又は「純額処理」のいずれの方法も選択することができます。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 26 | 委託商品の販売代金 |

| 792 | 商品の委託販売手数料 |

消費税法 基本の一問一答

| 問題番号 | タイトル |

| 264 | 委託商品の販売代金 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)