弁護士事務所のCMなどで、「過払い金」という言葉よく耳にするようになりました。

今回は、仕入先や借入先に多く払いすぎてしまった「過払い金」の返金を受けた時の経理処理・仕訳例と消費税の取り扱いについて解説したいと思います。

過払い金とは

過払い金とは、仕入先や借入先に対して、本来支払うべき金額よりも多く支払ってしまった金額のことをいいます。

仕入先が誤って事前に合意した金額よりも多い金額を請求し、それに気付かずこちらも多い金額を払ってしまった場合や、こちらの勘違いで請求額よりも多い金額を払ってしまった場合、貸金業者に利息制限法の上限を超えて利息を払いすぎた場合などが該当します。

過払い金は、本来払う必要のないお金であるため、その返金を請求することができます。

なお、過払い金の時効は、原則として最後の取引をした日から10年(または権利を行使することができることを知った時から5年)とされています。

過払い金に係る経理処理・消費税の取扱いの考え方

仕入代金や支払利息について、本来支払うべき金額よりも多く支払ってしまった金額については、原則として費用処理するのではなく、「仮払金」などの資産勘定で処理します。

しかし、過払いであったと気づくのは、たいていの場合、支払ってからある程度時間が経った後だと思います。

その場合は、厳密に処理するならば、過払いが発生していた期間について本来より多く費用を計上していたことになるため、その期間に係る申告書について修正申告を行ったうえで、会計上過去の誤謬の訂正処理を行う必要があります。

ただし、金額的な重要性が僅少である場合は、過払い金の返還を受けた時点で、過年度に計上した費用のマイナスの処理(当該費用が課税仕入れに該当する場合は「仕入れに係る対価の返還等」として処理)をすれば大丈夫なこともあるため、過年度の過払いに気づいた場合は、いったん税務署に相談するようにしましょう。

決算確定前に気づいた場合

当期中の仕入代金等の支払いについて過払いが発生していたことを、当期の決算が確定する前に気づいた場合は、過払いの金額については費用処理せず、「仮払金」などの資産で計上するようにしましょう。

返金を受ける場合

当期の決算が確定する前に過払いであることに気づいた場合は、当該過払い金額は「仮払金」などで資産計上します。

-300x81.png)

後日、過払い金の返金を受けた際に、「仮払金」勘定を取り崩します。

-300x52.png)

次の仕入代金から差し引かれる場合

当期の決算が確定する前に過払いであることに気づいた場合で、当該過払い金額が次回の仕入代金から差し引かれる場合は、実質的に次回分の仕入代金に係る手付金を支払っているのと同じであるため「前渡金」または「前払金」などで資産計上します。

-300x81.png)

次回の商品仕入時に「前渡金」勘定を取り崩します。この場合、次回の商品仕入代金20,000円は全額課税仕入れとなります。

-300x81.png)

決算確定後に気づいた場合

決算が確定した後で、過払いがあったことに気づいた場合は、原則的には、本来なら費用とならないものを費用として計上していることになるため、法人税や消費税の申告書について修正申告を行う必要があります。

ただし、実務的には、金額が僅少で重要性が低い場合は、過払い金の返金を受けた時点で費用のマイナス処理することで認められることもあるため、いったん税務署に相談してみるようにしましょう。

修正申告をする場合

決算が確定した後で過払いに気付いた場合、前期中の仕訳は次のようになっているはずです。

-300x52.png)

前期中の本来なら費用とならない金額(過払い額1,000円)を費用計上していた分については、法人税等・消費税の修正申告を行います。

次に、会計上、過去の誤謬の訂正に係る仕訳として、以下のような処理を行います。金額が僅少で重要性が低い場合や、中小企業の場合は、「中小企業の会計に関する指針(中小指針)」や「中小企業の会計に関する基本要領(中小要領)」に基づき「前期損益修正損益」を用いて処理してもかまいません。

過払い金額が次回以降の仕入れ代金から差し引かれることとされている場合は、「仮払金」ではなく「前渡金」または「前払金」などで処理します。

後は、返金を受けた時や商品の仕入れ代金から差し引かれる時の仕訳は、上述と同様になります。

修正申告をしない場合

税務署に相談の上、修正申告ではなく、過払い金の返金額について当期中の費用のマイナス処理でかまわないとされた場合は、以下のような処理を行います。

先ほどと同様、決算が確定した後で過払いに気付いた場合、前期中の仕訳は次のようになっているはずです。

-300x52.png)

修正申告を行わない場合は、後日返金を受けた金額については、前期中の仕入代金の一部の払い戻しを受けたものと考え、「仕入」勘定をマイナスするか「雑収入」などの収益勘定で処理し、税区分は「仕入れに係る対価の返還等」とします。

-300x46.png)

また、過払い額が次回の仕入代金から差し引かれることとされている場合は、差し引かれた後の金額(上記例の場合19,000円)を「仕入」として計上します。

-300x52.png)

過払いの利息の返還を受ける場合の注意点

利息制限法の規定により、貸金債権の利息として認められている利率は年15~20%です。(10万円までは20%、10万円~100万円は18%、100万円以上は15%)

それを超えた利率の利息を支払った場合は、過払い金として返還請求をすることができます。

消費税法上、「利子を対価とする金銭の貸付け」は非課税とされているため、利息の支払額は非課税とされ、過払いであった利息の返還額は非課税仕入れのマイナスとして処理するため、税額計算上影響はありません。

(非課税仕入れが税額計算に影響がないということについては、詳しくは次の記事をご覧ください。)

ただし、利息制限法の規定により利息とみなされる事務手数料については、消費税法上は「利息」ではなく、「契約締結のための事務作業に係る役務の提供の対価」として課税仕入れとされるため、「事務手数料」という名目で支払った金額について過払い金として返還を受けた場合は「仕入れに係る対価の返還等」として処理する必要があるため注意が必要です。

利息制限法の規定により利息とみなされる事務手数料の取扱いについては、詳しくは次の記事をご覧ください。

「利息」として支払った過払い金の返金を受けたとき

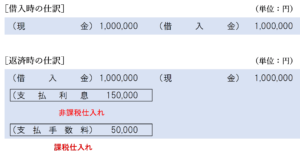

金銭を借り入れ、利息を付して返済をした場合は以下のような仕訳が行われます。

-1-300x121.png)

この場合、利息の支払額は非課税仕入として処理されているため、払いすぎた利息について返金を受けた場合は、以下のように貸方に「支払利息」勘定を計上して費用のマイナスとして処理し、税区分は非課税仕入のマイナスとなります。

-1-300x46.png)

「事務手数料」として支払った過払い金の返金を受けたとき

金銭を借り入れ、利息及び事務手数料を付して返済をした場合は以下のような仕訳が行われます。

この場合、事務手数料相当額については課税仕入れとして処理されているため、事務手数料について過払い金として返還を受けた場合は、消費税法上「仕入れに係る対価の返還等」として処理する必要があります。

過払い金の返還額に利息を付して収受している場合は非課税売上げ

過払い金の返還請求をする際に、多く払い過ぎた時から返還を受けるときまでの期間に応じて一定の利息を付して収受することがあります。

この場合の利息相当額については、消費税法上「非課税売上げ」となることに注意しましょう。

-300x63.png)

過払い金の返還請求のための弁護士費用は原則として共通対応課税仕入れ

個別対応方式を採用している場合、過払い金の返還請求を弁護士に依頼して支払った弁護士報酬は、原則的には、将来対応する売上げがない(単に誤って多く支払った金銭の返還を求めているにすぎない)ため共通対応課税仕入れに該当するものと考えられます。

【照会要旨】

個別対応方式を適用する場合、不課税とされる損害賠償金を得るために要した交通費、弁護士費用などは、課税資産の譲渡等とその他の資産の譲渡等に共通して要するものに該当するのですか。【回答要旨】

課税の対象外となる損害賠償金を得るために要した課税仕入れは、個別対応方式を適用する場合においては、課税資産の譲渡等とその他の資産の譲渡等に共通して要するものとなります(基通11-2-16)。

ただし、過払い金に利息を付して請求する場合は、利息相当額について非課税売上げが生ずることとなるため、非課税売上対応課税仕入れとなるため注意しましょう。

まとめ

仕入れ代金や利息などの過払い金がある場合は、経理処理上、その金額については費用とならないため「仮払金」などの資産で計上する必要があります。

もし決算確定後に気付いた場合は、厳密には修正申告を行い、過去の訂正仕訳を行う必要がありますが、金額的な重要性が低いである場合は、税務署に相談の上、返金を受けた際に費用のマイナスとして処理すればいいと認められる可能性があります。

税務処理上、課税仕入れとして処理した金額について返金を受けた場合は「仕入れに係る対価の返還等」として処理する必要があります。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)