以前書いた記事では、企業会計上、売上割引は「営業外費用」、仕入割引は「営業外収益」に該当し、消費税法上の取扱いは、売上割引については「売上げに係る対価の返還等」、仕入割引については「仕入れに係る対価の返還等」となる旨を解説しました。

これは「収益認識に関する会計基準」の適用を受けない場合の取扱いとなります。

2021年4月1日以降に開始する事業年度において「収益認識に関する会計基準」の適用を受ける場合は、先の記事で解説した内容とは異なる会計処理を行うことになります。

今回は、「収益認識に関する会計基準」の適用を受ける場合の会計処理及び売上割引・仕入割引の消費税法上の取扱いについて解説したいと思います。

収益認識に関する会計基準とは

日本では従来まで収益認識に関する包括的な会計基準が定められておらず、企業会計原則における「実現主義」の考え方に基づき、売上高は商品等の販売又は役務の給付によって実現したものに限ることとされていました。

しかし、実現主義の考え方だけでは事業内容が多様化・複雑化した現在において、どのように収益を認識すべきかを判断することが難しくなり、類似する事業活動を行っている他社との間の比較可能性が確保されない状況が生まれてきました。

そこで、これらの問題の解決を図るべく、また、IFRSなど国際的な会計基準とのコンバージェンス(収斂)の観点から「収益認識に関する会計基準」が導入されることとなりました。

「収益認識に関する会計基準」は、2021年4月1日以降に開始する事業年度から、会社法上の大会社や上場会社を対象に強制適用されることとなりました。

なお、上記に該当しない中小企業等は「収益認識に関する会計基準」を適用する必要はなく、従来までの企業会計原則等による会計処理が認められます。

収益認識に関する会計基準を適用する場合も消費税法上の考え方は同じ

「収益認識に関する会計基準」を適用している場合であっても、売上割引及び仕入割引に係る消費税法上の取扱いは以前書いた記事で解説した内容↓と同じです。

詳細は後で解説しますが、「収益認識に関する会計基準」を適用している場合であっても、使用する勘定科目がただ変わるだけで、売上高・売上返還等の金額及び計上するタイミングは全く同じです。

以下、「収益認識に関する会計基準」を適用している場合の取扱いについて、会計処理をもとに解説します。

売上割引の取扱い

商品等を掛けで売り上げた際に、「支払期日前の一定期間内に買い手が代金を支払ったときに代金の一部を免除する」という条件を付けることがあります。

これを「売上割引」といいます。

従来の企業会計原則等による会計処理では、売上割引は支払利息に準ずるものとして営業外費用に計上することとされていました。

しかし、「収益認識に関する会計基準」では、売上割引は変動対価(顧客と約束した対価のうち変動する可能性のある部分)に該当するものと考えます。

売上割引の条件を付して商品等を販売し、後日受け取る対価が減額する可能性が高い場合には、減額すると見積もられる額を除いて収益を計上します。

この場合、支払いの免除により減額すると見積もられた額については「返金負債」として計上することになります。

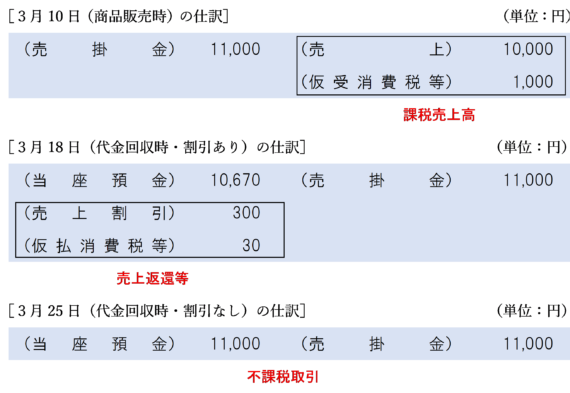

商品販売時の仕訳

「収益認識に関する会計基準」の適用を受ける場合の消費税等の経理方式は税抜経理方式となります。

税抜商品代金(11,000円×100/110=10,000円)から、減額すると見積もられる額(10,000円×3%=300円)を除いた金額(9,700円)を「売上高」として計上します。

なお、当該減額すると見積もられる額300円(税抜)は「返金負債」として計上します。

消費税等の額1,000円は「仮受消費税等」として処理します。

「減額すると見積もられる額」は商品を販売した時点で減額されるかどうか不確定なものであるため、消費税法上、商品代金の全額11,000円(10%税込み)が課税資産の譲渡等の対価の額となります。

の仕訳-2-e1669990117412.png)

代金回収時(割引がある場合)の仕訳

代金回収時に、返金負債を取り崩す会計処理を行います。

この場合、一定期間内に支払いが行われ割引が適用されることになったときにはじめて「売掛金その他の債権の額の全部若しくは一部の減額」が行われたことになるため、消費税法上、当該減額した金額330円(税込)を「売上げに係る対価の返還等」として処理します。

の仕訳-1-e1669991239885.png)

代金回収時(割引がない場合)の仕訳

売上割引が適用される一定期間内に代金が決済されず、条件が満たされなかった時は、商品の販売代金の全額が回収されることになります。

この場合は、通常通り売掛金の全額を回収する仕訳を行います。

の仕訳-1-e1669991316466.png)

なお、商品販売時に「返金負債」を計上していたとしても、代金回収時にこれを取り崩す必要はありません。

なぜなら、売上割引の可能性がある取引を行った時の仕訳と代金を回収した時の仕訳とは別のものとして考え、「返金負債」は決算にあたって見直しを行うこととされているからです。

「返金負債」勘定の金額にか不足があると判断された場合は、決算整理のタイミングで残高の調整を行うこととなります。

なお、決算において「返金負債」勘定の調整を行う仕訳を行った場合は、消費税法上それは「資産の譲渡等」に該当しないため不課税取引となります。

(参考)収益認識に関する会計基準の適用を受けない場合の仕訳

「収益認識に関する会計基準」の適用を受けない場合の仕訳は、次のようになります。

仕入割引の取扱い

商品を掛けで仕入れた場合に、掛け代金を支払期日前の一定期間内に支払ったときに代金の免除を受けることを「仕入割引」といいます。

仕入割引については、「収益認識に関する会計基準」を適用する場合においても、従来の企業会計原則等と同様、代金から免除してもらった時、買い手はその分の利息を受け取ったものと考えて仕入割引勘定(営業外収益)で処理します。

「収益認識に関する会計基準」においては、買い手側と売り手側の会計処理は非対象となります。

消費税法上の取扱いは以前書いた記事と同じなので、詳しくはこちらをご覧ください。

まとめ

「収益認識に関する会計基準」の適用を受ける場合・受けない場合それぞれの売上割引・仕入割引に係る会計処理と消費税法上の取扱いをまとめると次のようになります。

| 収益認識会計基準の適用の有無 | 売り手側(売上割引がある場合)の処理 | 買い手側(仕入割引がある場合)の処理 | |

| 収益認識に関する会計基準の適用を受ける場合(会社法上の大会社や上場会社) | 商品販売時 |

会計処理:商品代金から返金負債を引いた金額を「売上」として計上 消費税:商品代金の全額が課税売上げ |

会計処理:商品代金の全額を「仕入」として計上 消費税:商品代金の全額が課税仕入れ |

| 代金決済時 |

会計処理:掛け代金から減額した金額につき「返金負債」を取り崩す 消費税:「返金負債」の金額が売上返還等 |

会計処理:掛け代金から減額を受けた金額につき「仕入割引」(営業外収益)を計上 消費税:「仕入割引」の金額が仕入返還等 |

|

| 収益認識に関する会計基準の適用を受けない場合(中小企業等) | 商品販売時 |

会計処理:商品代金の全額を「売上」として計上 消費税:商品代金の全額が課税売上げ |

会計処理:商品代金の全額を「仕入」として計上 消費税:商品代金の全額が課税仕入れ |

| 代金決済時 |

会計処理:掛け代金から減額した金額につき「売上割引」(営業外費用)を計上 消費税:「売上割引」の金額が売上返還等 |

会計処理:掛け代金から減額を受けた金額につき「仕入割引」(営業外収益)を計上 消費税:「仕入割引」の金額が仕入返還等 |

|

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 519 | 収益認識会計基準を適用している場合の変動対価 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)