消費税は間接税であるため、消費者から預かった消費税を事業者が納付します。

事業者は、国内において行った課税資産の譲渡等につき消費税の納税義務を負うこととされています。

では、課税資産の譲渡等を行った事業者が単なる名義人であって、実質的な利益を享受する者が他にいる場合は、誰が納税義務者となるのでしょうか?

今回は、事業者が単なる名義人である場合の消費税の取扱いについて説明したいと思います。

実質主義

消費税法第13条において、資産の譲渡等を行う者が単なる名義人である場合の取扱いについて、次のように規定されています。

(資産の譲渡等又は特定仕入れを行つた者の実質判定)

第十三条 法律上資産の譲渡等を行つたとみられる者が単なる名義人であつて、その資産の譲渡等に係る対価を享受せず、その者以外の者がその資産の譲渡等に係る対価を享受する場合には、当該資産の譲渡等は、当該対価を享受する者が行つたものとして、この法律の規定を適用する。

「資産の譲渡等の対価を享受する者」が誰であるかについては、国税庁の消費税法基本通達4-1-1に以下のような記載があります。

(資産の譲渡等に係る対価を享受する者の判定)

事業に係る事業者がだれであるかは、資産の譲渡等に係る対価を実質的に享受している者がだれであるかにより判定する。

したがって、消費税では、資産の譲渡等の対価の帰属は、「誰が資産の譲渡等を行ったのか」という形式的な基準ではなく、「誰が資産の譲渡等に係る対価を収受するのか」という実質的な基準で判定することとなりす。

この考え方を「実質主義」または「実質課税の原則」といいます。

輸出代行業者を利用している場合

輸出代行業者を利用して自社の商品を海外に輸出販売した場合は、資産の譲渡等(商品の輸出)を行う者は輸出代行業者です。

しかし、その資産の譲渡等に係る対価を収受するのは当社であるため、当該輸出商品に係る免税売上げは当社において計上することになります。

なお、輸出許可通知書が輸出代行業者名義になっている場合は、当社において輸出免税等を適用するためには確定申告時に「消費税輸出免税不適用連絡一覧表」を提出する必要があります。

詳しくは以下の記事をご覧ください。

家族経営で事業を行っている場合

家族で仲良くお店を経営している場合は、誰が事業主として消費税の納税義務を負うのでしょうか?

この点については、消費税法基本通達4-1-2に次のような記載があります。

(親子間、親族間における事業主の判定)

生計を一にしている親族間における事業に係る事業者がだれであるかの判定をする場合には、その事業の経営方針の決定につき支配的影響力を有すると認められる者が当該事業の事業主に該当するものと推定する。

したがって、名義上の事業主が誰であるかにかかわらず、その事業の経営方針の決定につき支配影響力を有すると認められる者が当該事業の事業主に該当するものと推定されます。

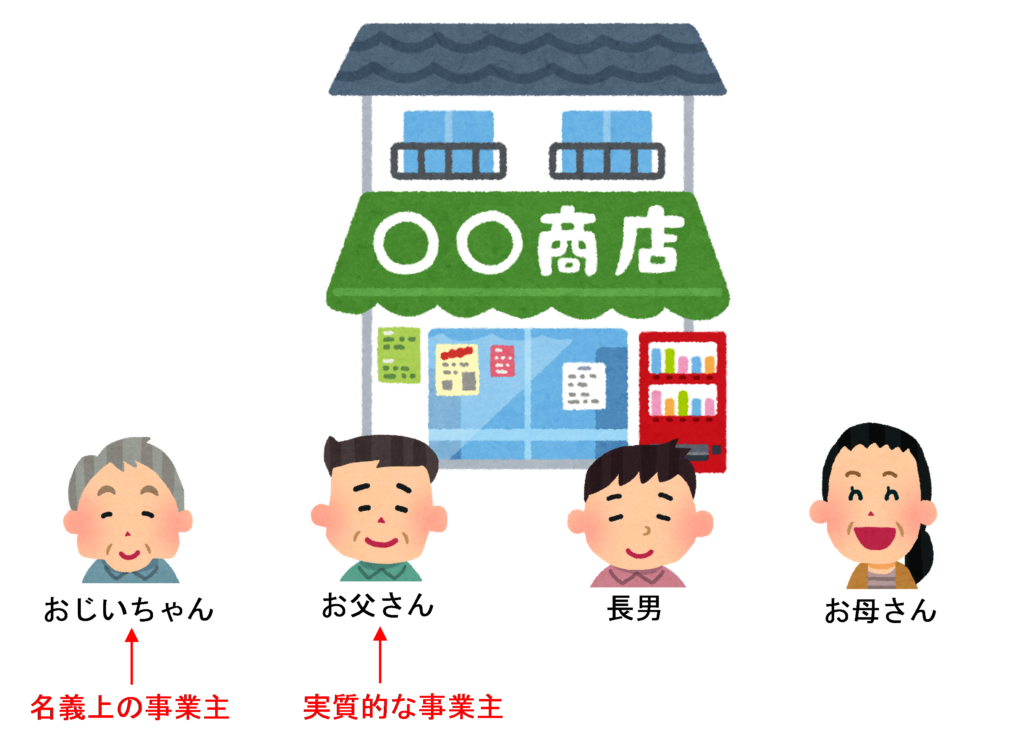

例えば、ある仲良し家族が経営している商店があったとします。その商店はおじいちゃんが若いときに創業したのですが、高齢になったおじいちゃんは腰が痛いため今はほとんどお店に出てこず、お父さんが中心となってお店を経営しています。このような場合は、届出上の事業主がおじいちゃんであったとしても、その事業の経営方針の決定につき支配影響力を有すると認められる者がお父さんであれば、お父さんが実質的な事業主であると推定されます。

(参考)「推定する」とは?

「推定する」という文言は、事実関係が明瞭でない場合に一応の仮定を置いて判断を下すことを意味し、反証が認められます。これに対し、みなし譲渡のように「みなす」という表現が使われている場合は、反証が許されない擬制規定になります。

(参考)実質所得者課税の原則

所得税においても「実質所得者課税の原則」という考え方があり、上記の例の場合のお店の収入はおじいちゃんの事業所得ではなくお父さんの事業所得として計算します。

(実質所得者課税の原則)

第十二条 資産又は事業から生ずる収益の法律上帰属するとみられる者が単なる名義人であつて、その収益を享受せず、その者以外の者がその収益を享受する場合には、その収益は、これを享受する者に帰属するものとして、この法律の規定を適用する。

委託販売を行っている場合

商品の委託販売を行っている場合は、商品販売代金は誰に帰属するのでしょうか?

この点について、消費税法基本通達4-1-3では次のように記載しています。

(委託販売等の場合の納税義務者の判定)

資産の譲渡等が委託販売の方法その他業務代行契約に基づいて行われるのであるかどうかの判定は、当該委託者等と受託者等との間の契約の内容、価格の決定経緯、当該資産の譲渡に係る代金の最終的な帰属者がだれであるか等を総合判断して行う。

したがって、委託販売に該当するかどうかは取引の内容から総合的に判断することになります。

委託販売に該当する場合

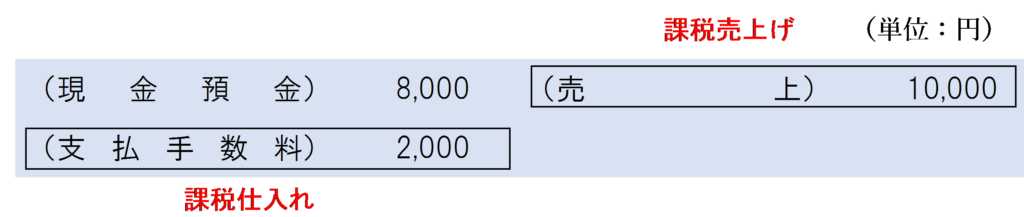

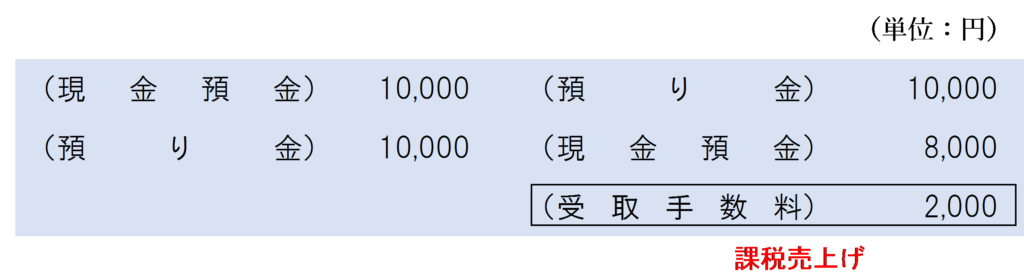

下記のイラストのような場合は、商品の販売代金の最終的な帰属者が製造業者であるため、委託販売に該当します。

この場合、実質的な資産の譲渡等を行う者は製造業者であるため、商品の販売代金に係る課税売上げは製造業者において計上することとなります。

販売業者においては、商品の販売代金は「預り金」等で処理し、当該販売代金について課税売上げを計上しません。

製造業者の仕訳

販売業者の仕訳

委託販売に該当しない場合

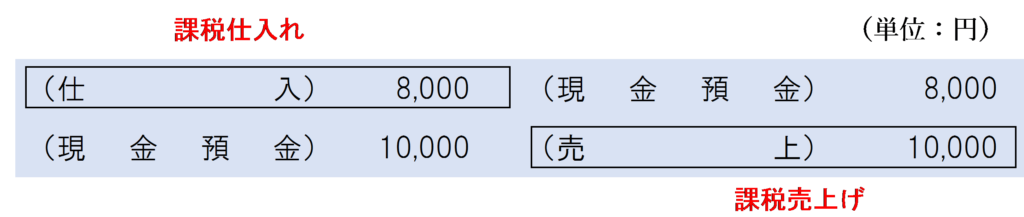

下記のイラストのような場合は、商品の販売代金の最終的な帰属者は販売業者であり、委託販売ではなく通常の小売業に該当します。

この場合、製造業者・販売業者の両者がそれぞれ資産の譲渡等に係る対価を収受しているため、各々課税売上げを計上します。

製造業者の仕訳

販売業者の仕訳

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 26 | 委託商品の販売代金 |

| 38 | 他者名義で輸出した製品の売上高 |

| 288 | 受託販売により委託者から受け取った販売手数料 |

| 521 | 受託販売により購入者から受け取った販売代金 |

| 792 | 商品の委託販売手数料 |

消費税法 基本の一問一答

| 問題番号 | タイトル |

| 264 | 商品の委託販売手数料 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)