国外における資産の譲渡等のために要した費用がある場合、個別対応方式を適用するときにどの区分になるでしょうか?

正解は、課税資産の譲渡等にのみ要する課税仕入れ(課税売上対応課税仕入れ)となります。

これは、なかなか直観的に理解しにくい取扱いだと思います。

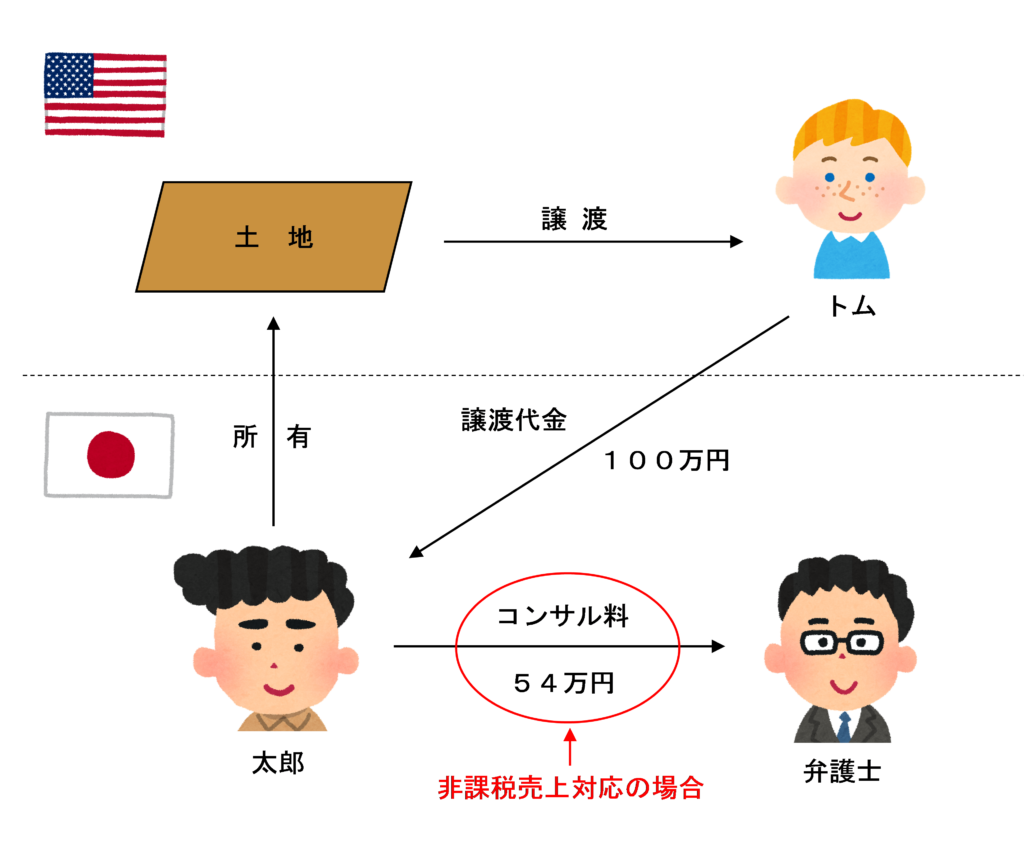

例えば、国外に所有する土地を売却するために国内の弁護士にコンサルティング料を払った場合、そのコンサルティング料は課税売上対応になります。

国外とはいえ土地を売却するために要した費用なんだったらその他の資産の譲渡等にのみ要する課税仕入れ(非課税売上対応課税仕入れ)になるんじゃないの?と思う方も多いと思います。

そこで今回は、国外における資産の譲渡等のために要した費用がなぜ課税売上対応となるのか解説したいと思います。

国外取引に係る仕入税額控除

国税庁の消費税法基本通達11-2-11において、国外取引に係る仕入税額控除について以下のような取扱いが規定されています。

(国外取引に係る仕入税額控除)

国外において行う資産の譲渡等のための課税仕入れ等がある場合は、当該課税仕入れ等について法第30条《仕入れに係る消費税額の控除》の規定が適用されるのであるから留意する。

この場合において、事業者が個別対応方式を適用するときは、当該課税仕入れ等は課税資産の譲渡等にのみ要するものに該当する。

太字部分で示したとおり、国外における資産の譲渡等のために要した費用は課税資産の譲渡等にのみ要する課税仕入れ(課税売上対応課税仕入れ)となります。

なぜこのような取扱いとなるのか、課税資産の譲渡等の意義について掘り下げながら考えてみたいと思います。

課税資産の譲渡等の意義

「資産の譲渡等」及び「課税資産の譲渡等」の意義については、消費税法第2条第1項第8号及び第9号においてそれぞれ次のように規定されています。

資産の譲渡等

事業として対価を得て行われる資産の譲渡及び貸付け並びに役務の提供(代物弁済による資産の譲渡その他対価を得て行われる資産の譲渡若しくは貸付け又は役務の提供に類する行為として政令で定めるものを含む。)をいう。課税資産の譲渡等

資産の譲渡等のうち、第六条第一項(国内取引の非課税)の規定により消費税を課さないこととされるもの以外のものをいう。

つまり、資産の譲渡等のうち非課税となる国内取引以外の取引はすべて課税資産の譲渡等に該当することになります。

国外における土地の譲渡は国外取引なので、非課税取引にはなりません。

関係を図にまとめると、以下のようになります。

したがって、国外における土地の譲渡は「課税資産の譲渡等」に該当することとなるため、国外における土地の譲渡のために要した費用は課税資産の譲渡等にのみ要する課税仕入れ(課税売上対応課税仕入れ)となります。

条文の構成上このような取扱いになるのですが、どうしてこのような取扱いになるのか、いまいちわかりづらいかと思います。

そこで、このような取扱いとなる趣旨についても考えてみたいと思います。

消費地課税主義

消費税は、国内において消費される物やサービスに対して課税することとしています。

この考え方を「消費地課税主義」といいます。

もし国外との取引において外国人が日本の消費税を実質的に負担しないといけないことになったら、消費税の基本的な考え方である「消費地課税主義」の原則になじまず、国際競争力低下防止の観点からも適切ではありません。

そこで、国外における資産の譲渡等のために要した費用は、個別対応方式を適用する場合、課税資産の譲渡等にのみ要する課税仕入れ(課税売上対応課税仕入れ)に該当するようにし、実質的に外国人に日本の消費税が転嫁されるのを防ぐようにしたのです。

以下の設例をもとに、具体的にどのように転嫁が防がれているのか解説します。

なお、太郎くんは当該土地の譲渡に際し、国内の弁護士にコンサルティング料54万円(税込)を支払いました。

(注)数値例は執筆当時の税率(8%)をもとに記載していますが、税率10%になった現在も課税仕入れ区分の考え方は同じです。

もし非課税売上対応だったら

もし国外における資産の譲渡等のために要した費用がその他の資産の譲渡等にのみ要する課税仕入れ(非課税売上対応課税仕入れ)として取り扱われると、次のような問題が生じます。

この場合、弁護士に支払ったコンサルティング料54万円については仕入税額控除を受けることができないため、太郎くんの手元には100万円ー54万円=46万円しか残らないことになります。

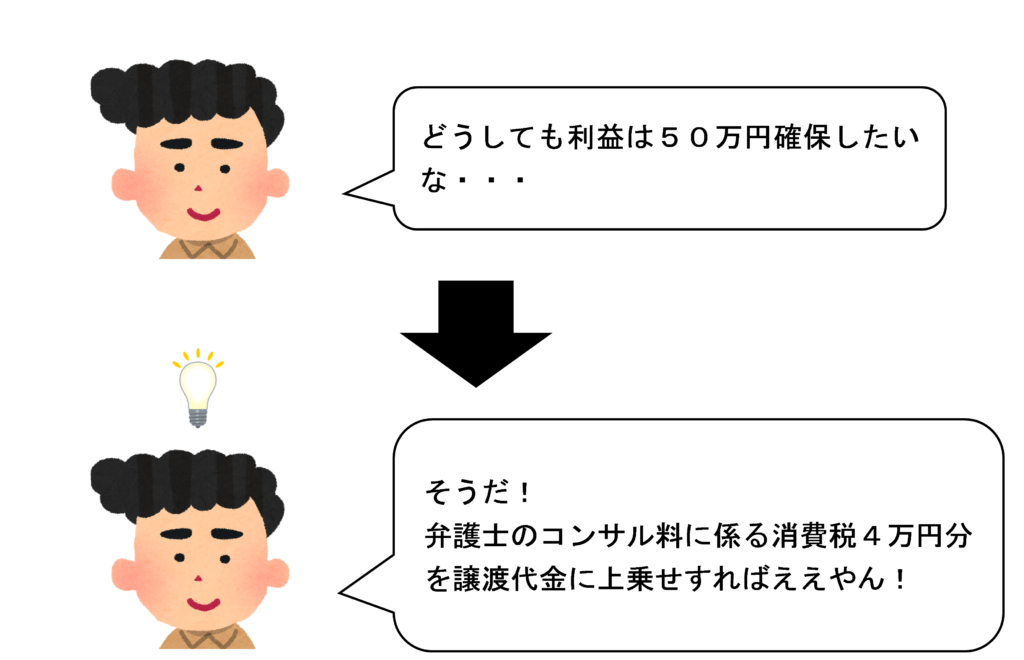

そこで、もし太郎くんがなんとしても50万円の利益を確保したいと思っている場合、以下のように考える可能性があります。

土地の譲渡代金に4万円分上乗せすれば、104万円ー54万円=50万円が太郎くんの手元に残ることになります。

しかし、この場合、実質的に太郎くんが国内の弁護士に支払った弁護士報酬に係る消費税4万円をアメリカ人であるトムくんが負担していることになります。

これは、消費地課税主義の観点からも国際競争力低下防止の観点からも適切ではありません。

なお、もし非課税売上対応でなく共通対応だったとしても、控除されなかった部分について譲渡代金に上乗せされるおそれがあるため、共通対応とするのも適切ではありません。

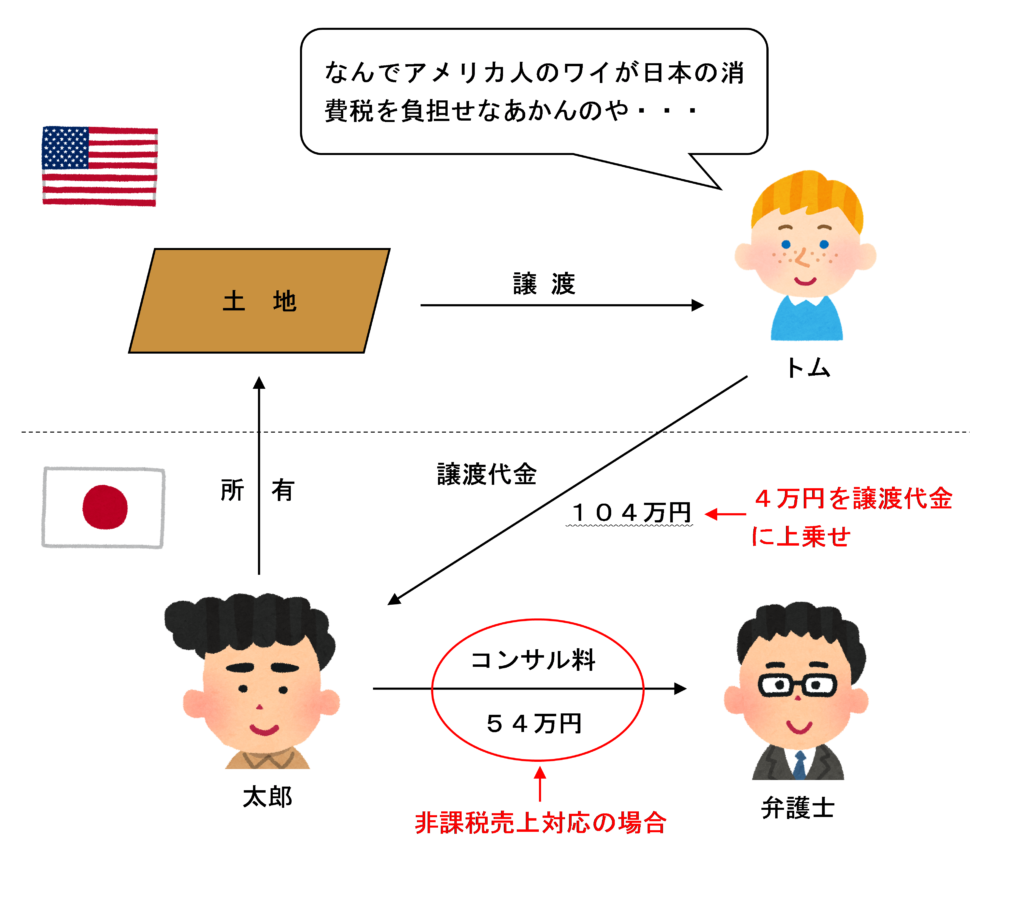

課税売上対応の場合

現行の取扱いどおり、国外における土地の譲渡のために要した費用を課税資産の譲渡等にのみ要する課税仕入れ(課税売上対応課税仕入れ)とすれば、弁護士のコンサルタント料につき仕入税額控除の適用を受けることができるため、太郎くんは税務署から消費税4万円の還付を受けることができます。

その結果、太郎くんの手元には100万円ー54万円+4万円(還付)=50万円が残ることとなります。

また、トムくんも日本の消費税を負担することなく太郎くんから土地を譲り受けることができ、日本の消費税が販売価格に転嫁されるのを防ぐことができます。

関連記事

GoogleAdSeneやYouTubeの広告収入(不課税売上げ)を得るために要した課税仕入れが課税売上対応課税仕入れとなる理由も、上記と同様です。詳しくは次の記事をご覧ください。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 948 | 国外の建物を売却するために支払う手数料 |

| 949 | 国外の土地を売却するために支払う手数料 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)