今回は、国内事業者がスマートホンアプリを販売した場合の消費税の取扱いについて、iOSアプリとAndroidアプリのそれぞれの違いに触れながら 解説したいと思います。

AppleとGoogleのアプリの提供形態の違い

Apple社が提供している端末(iPhone・iPad)で動作するアプリのことを「iOSアプリ」、Google社が提供している「Android OS」によって動作するアプリを「Android」アプリといいます。

「iOSアプリ」はApp Store、「Androidアプリ」はGoogle Play Storeからダウンロードすることができるのですが、「iOSアプリ」と「Androidアプリ」の開発者から消費者への契約上の提供形態はそれぞれ異なります。

スマートホンアプリの販売収入に係る消費税の取り扱いは、「OS(オペレーティングシステム)がiOSかAndroidか」、「購入された場所が日本かどうか」により処理が異なります。

iOSアプリの提供形態

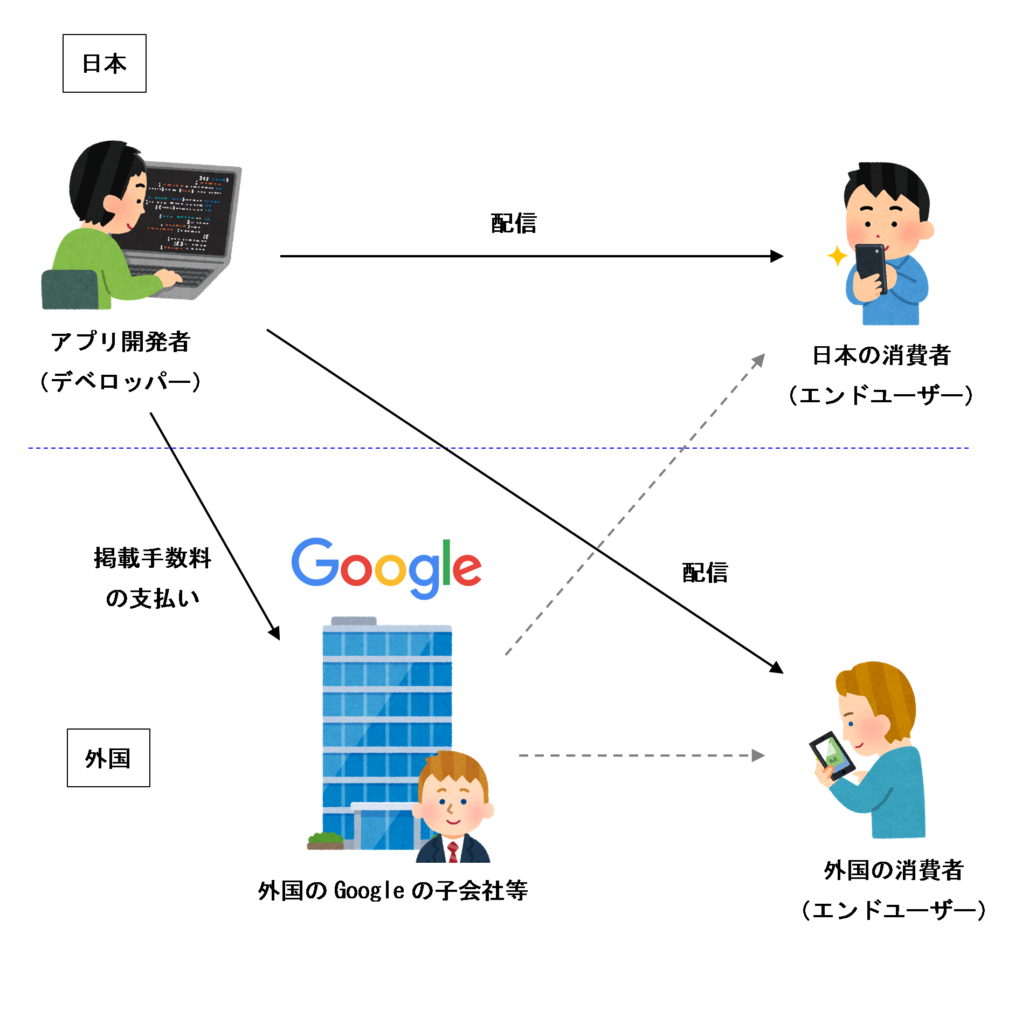

iOSアプリの場合は、有料販売の契約書において次のような記載があり、アプリ開発者(デベロッパー)は世界各国のAppleの直営代理店にアプリを納品し、その直営代理店を通じて消費者にアプリを配信します。

2. Delivery of the Licensed Applications to Apple

2.1 You will deliver to Apple, at Your sole expense, using the App Store Connect tool or other mechanism provided by Apple, the Licensed Applications, Licensed Application Information and associated metadata, in a format and manner prescribed by Apple, as required for the delivery of the Licensed Applications to End-Users in accordance with this Schedule 2. Metadata You deliver to Apple under this Schedule 2 will include: (i) the title and version number of each of the Licensed Applications; (ii) the countries You designate, in which You wish Apple to allow End-Users to download those Licensed Applications; (iii) any copyright or other intellectual property rights notices; (iv) Your privacy policy; (v) Your End-User license agreement (“EULA”), if any, in accordance with Section 4.2 of this Schedule 2; and (vi) any additional metadata set forth in the Documentation and/or the App Store Connect Tool as may be updated from time to time, including metadata designed to enhance search and discovery of content on Apple-branded hardware.Apple Developer Program License Agreement - Schedule 2

App Store Connectにビルドしたバージョンをアップロードすることによりアプリを納品することになります。

日本の場合は、東京都に本店があるiTunes株式会社がAgent(代理店)としてアプリを販売します。

なお、Appleの子会社等はあくまでもアプリ開発者の代理人としてエンドユーザーとの契約を締結しているのみであるため、iOSアプリの配信は、開発者からエンドユーザーに直接配信されたものとして課税関係を考えます。

開発者は、日本国内のエンドユーザーにアプリを配信した場合は日本のApple子会社(iTunes株式会社)に、海外のエンドユーザーにアプリを配信した場合は海外のApple子会社等に一定の掲載手数料を支払います。

Androidアプリの場合

Androidアプリの場合は、アプリの提供形態がiOSとは異なります。

販売における Google と登録者(デベロッパーや販売者)の役割: 登録者は、以下の国でユーザーに販売するプロダクトのマーケティングを目的として、Google Asia Pacific Pte. Ltd. をマーケットプレイス サービス プロバイダに指定します。Google がマーケットプレイス サービス プロバイダを務めるにあたり、登録者は、当該プロダクトの売買について、登録者とユーザーとの間で直接販売契約が適用されることを了承します。また、登録者は、Google の指定するその他の利用規約も当該ユーザーに適用される場合があることを了承するものとします。

日本を含む東アジア諸国の消費者に対してアプリを配信する場合は、シンガポールに本店のあるGoogle Asia Pacific Pte. Ltd.をマーケットプレイス サービスプロバイダとしてGoogle Play Storeにアプリを掲載してもらい、Google Play Storeの掲載情報を見た消費者に対し直接アプリを配信することになります。

アプリ開発者(デベロッパー)は、アプリが購入されたら、一定の掲載手数料を Google に支払います。

iOSアプリの販売収入に係る消費税の取扱い

iOSアプリの販売収入に関しては、開発者がエンドユーザーの直接配信したものと考えるため、消費税法上はアプリ開発者が電気通信利用役務の提供(インターネット等を介して行われるソフトウェアの配信)を行ったと考えます。

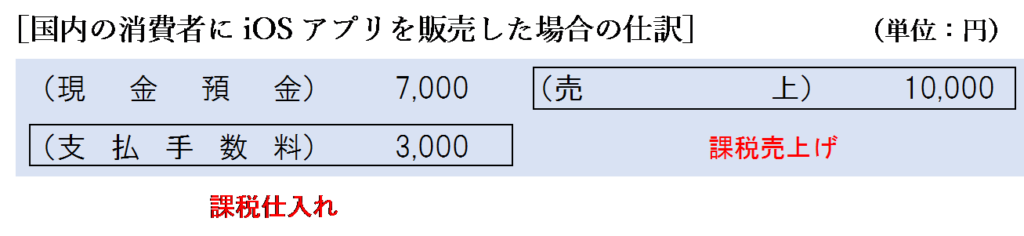

日本の消費者に販売する場合

電気通信利用役務の提供に係る国内取引の判定は、役務の提供を受ける者の住所等が国内にあるかどうかにより行うため、日本の消費者にAndroidアプリを販売する場合は国内取引に該当し、アプリ販売収入は課税売上げとなります。

iOSアプリを日本の消費者に販売した場合に日本のiTunes株式会社に支払う掲載手数料には、デベロッパーの契約書に次のように記載されているとおり、消費税が含まれています。

4. Delivery of Licensed Applications to End-Users in Japan

Where You designate iTunes KK to allow access to the Licensed Applications to End-Users in Japan:4.1 You acknowledge and agree that You have the sole responsibility for: (i) consumption tax output liability, if any, with respect to delivery on Your behalf of Your Licensed Applications to End-Users by iTunes KK; (ii) v11310 January 2020 filing of consumption tax returns and payment of consumption tax to the Japanese government, if applicable; and (iii) determining independently, in consultation with Your own tax advisor, Your taxpayer status and tax payment obligations for consumption tax purposes.

4.2 Commissions charged by iTunes KK to Japan resident developers will include consumption tax.

Apple Developer Program License Agreement - Schedule 2

また、アプリの購入金額から差し引かれる30%の手数料(ユーザーが1年以上サブスクリプションを継続利用している場合や、年間収益が100万ドル以下でApp Store Small Business Programに加入している場合は15%)については、国内事業者から受ける電気通信利用役務の提供(インターネット上のショッピングサイト・オークションサイトを利用させるサービス)であるため、リバースチャージ方式の適用はなく、通常の課税仕入れとして処理します。

なお、販売収入と手数料を相殺し、入金される金額のみを純額で課税売上げとして計上しても構いません。

ただし、その場合でも、差し引かれる手数料に係る請求書等を保存する必要があります。(Appleから差し引かれる手数料に係る請求書は、App Store Connect のホームページから「支払いと財務報告」→ダウンロードするレポートの会計月を選択→右上隅にある「レポートを作成」をクリック→「納税証明書」を選択し、「日本での手数料に係る税金の請求書」にチェックを入れてPDFデータをダウンロードします。)

-e1689533203438.png)

(委託販売等に係る手数料)

10-1-12 委託販売その他業務代行等(以下10-1-12において「委託販売等」という。)に係る資産の譲渡等を行った場合の取扱いは、次による。

(1) 委託販売等に係る委託者については、受託者が委託商品を譲渡等したことに伴い収受した又は収受すべき金額が委託者における資産の譲渡等の金額となるのであるが、その課税期間中に行った委託販売等の全てについて、当該資産の譲渡等の金額から当該受託者に支払う委託販売手数料を控除した残額を委託者における資産の譲渡等の金額としているときは、これを認める。

国外の消費者に販売する場合

iOSアプリを国外の消費者に販売する場合は、海外のエンドユーザーに対する直接配信と考え、役務の提供を受ける者の住所等が国外であることから不課税取引となります。

また、販売収入から差し引かれる手数料については、国外事業者から受ける事業者向け電気通信利用役務の提供(インターネット上のショッピングサイト・オークションサイトを利用させるサービス)であるため、リバースチャージ方式を適用しなければなりません。

10. Japan Developers – Delivery of Licensed Applications to End-Users Outside Japan

If Your principal or headquarters’ office is located in Japan and You appoint Apple as Your agent or commissionaire for the marketing and End-User download of the Licensed Applications by End-Users located outside of Japan, You shall reverse charge any Japanese consumption tax that is payable on the commissions received by Apple in consideration for its services as Your agent or commissionaire under this Schedule 2.Apple Developer Program License Agreement - Schedule 2

したがって、Apple社から差し引かれる手数料は特定課税仕入れとして処理します。ただし、課税売上割合が95%以上の場合は、特定課税仕入れはなかったものとして取り扱うため、当該手数料は不課税仕入れとして処理します。

課税売上割合については、次の記事で詳しく解説しています。

なお、課税売上割合が95%以上でありリバースチャージ方式による納税義務がない場合は、販売収入と手数料を相殺し、入金される金額のみを純額で課税売上として計上しても構いません。

-300x46.png)

Androidアプリの販売収入に係る消費税の取扱い

Androidアプリの販売収入に関しても、契約上、アプリ開発者(デベロッパー)が消費者に対して直接配信していることになるため、消費税法上はアプリ開発者が電気通信利用役務の提供を行ったものと考えます。

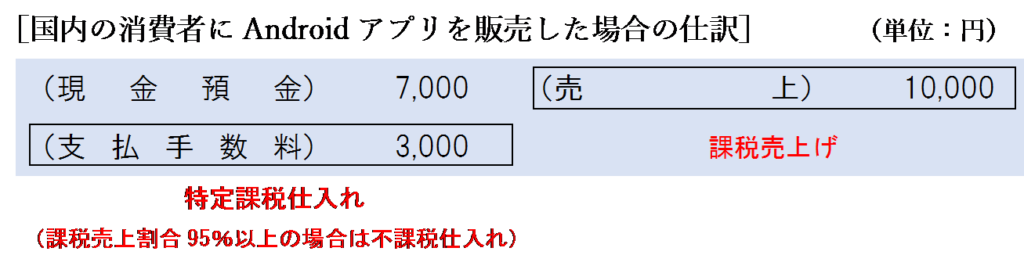

日本の消費者に販売する場合

電気通信利用役務の提供に係る国内取引の判定は、役務の提供を受ける者の住所等が国内にあるかどうかにより行うため、日本の消費者にAndroidアプリを販売する場合は国内取引に該当し、アプリ販売収入は課税売上げとなります。

ただし、掲載手数料の取扱いがiOSアプリの場合と異なります。Googleから差し引かれる手数料については、シンガポールのGoogle子会社に対して支払うものであるため、国外事業者から受ける事業者向け電気通信利用役務の提供(インターネット上のショッピングサイト・オークションサイトを利用させるサービス)としてリバースチャージ方式を適用しなければなりません。

日本を拠点とするデベロッパーの場合

日本を拠点とし、日本のお客様に有料アプリやアプリ内購入を販売する場合、2015 年 10 月 1 日以降、Google Asia Pacific Limited により請求される Google Play 取引手数料は企業間(B2B)取引と見なされます。デベロッパーは、海外の法人の提供する B2B サービスに課される消費税を算定して日本国税庁に申告する責任を負います。消費税が自動的にアプリの取引手数料に加算されることはありません。

したがって、Google社から差し引かれる手数料は特定課税仕入れとして処理します。ただし、課税売上割合が95%以上の場合は、特定課税仕入れはなかったものとして取り扱うため、当該手数料は不課税仕入れとして処理します。

Androidアプリの国内販売分については、販売収入と手数料を相殺してはいけません。総額で計上するようにしましょう。

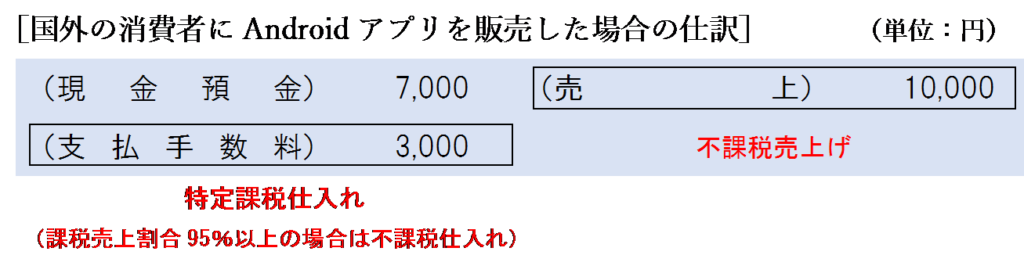

国外の消費者に販売する場合

電気通信利用役務の提供に係る国内取引の判定は、役務の提供を受ける者の住所等が国内にあるかどうかにより行うため、国外の消費者にAndroidアプリを販売する場合は国内取引に該当せず、アプリ販売収入は不課税売上げとなります。

また、Google社から差し引かれる手数料については、上記と同様の理由により、リバースチャージ方式の適用が必要となります。

なお、課税売上割合が95%以上でありリバースチャージ方式による納税義務がない場合は、販売収入と手数料を相殺し、入金される金額のみを純額で課税売上として計上しても構いません。

まとめ

国内事業者が、スマートフォンアプリを販売した場合の販売収入及び手数料についての消費税法上の取り扱いをまとめると次の表のようになります。

| OSの種類 | エンドユーザーの住所等 | 販売収入の取扱い | 手数料の取扱い | 販売収入と手数料の相殺(純額主義)の可否 |

| iOS | 日本 | 課税売上げ | 課税仕入れ | 〇 |

| 海外 | 不課税売上げ | 特定課税仕入れ(課税売上割合が95%以上の場合は不課税仕入れ) | 課税売上割合が95%以上の場合は〇 | |

| Android | 日本 | 課税売上げ | × | |

| 海外 | 不課税売上げ | 課税売上割合が95%以上の場合は〇 |

(参考1)簡易課税を適用している場合

簡易課税を適用している場合のアプリ販売収入の事業区分は「情報通信業」として第5種事業に該当します。

また、簡易課税を適用している場合はリバースチャージ方式の適用はありません。

(参考2)事業者でない個人がアプリを販売している場合も課税対象となるのか?

消費税は、次の4要件を満たす取引が課税の対象となります。

上記のうち「② 事業者が事業として行うものであること」に該当するかどうかついては、その取引が「反復・継続・独立」して行われるものであるかどうかがポイントとなります。

アプリの配信の場合は、いったんApp StoreやGoogle Play Storeで配信を開始したら、その後ずっと購入可能な状態になるため「反復・継続・独立」して行われるものになります。

したがって、事業者でない個人が趣味で作ったゲームアプリなどを配信する場合であっても「② 事業者が事業として行うものであること」に該当するため、国内取引の要件を満たせば課税の対象となることに注意しましょう。

(参考3)国外事業者がアプリを特定プラットフォーム事業者を介して販売する場合は不課税

令和6年度税制改正により、国外事業者がデジタルプラットフォームを介して行う電気通信利用役務の提供のうち一定のものについては、そのプラットフォーム事業者が電気通信利用役務の提供を行ったものとみなして、消費税が課税されることとなります。

AppleやGoogleなどの規模の大きなプラットフォーム事業者は「特定プラットフォーム事業者」に該当するため、アプリ配信は特定プラットフォーム事業者が行ったものとみなされます。

この場合、国外事業者においては、アプリ販売収入は不課税売上げとなり、消費税の申告をする必要はありません。

プラットフォーム課税については、詳しくは次の記事で解説しています。

関連記事

電気通信利用役務の提供を受けた場合の消費税の取扱いのフローチャートは、次の記事で詳しく解説しています。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)