消費税の納付税額の計算をする上で欠かせない計算要素の一つとして「課税売上割合」というものがあります。

今回は、「課税売上割合」の計算方法と、計算する上で間違いやすい注意点について解説したいと思います。

課税売上割合とは

課税売上割合とは、専門的な用語を使って説明すると、課税期間中に国内で行った資産の譲渡等の対価の合計額のうちに課税期間中に国内で行った課税資産の譲渡等の対価の額の合計額の占める割合をいいます。

もう少し簡単に説明をすると、課税売上割合は次の計算式で表すことができます。

上記計算式で計算した「課税売上割合」は、消費税の納付税額の計算上、以下のような場面で使用します。

仕入税額の案分計算の要否の判定

消費税の納付税額は、売上げ時に預かった消費税額から仕入れ時に支払った消費税額を控除することにより求めます。

事業規模が大きいため事務負担の配慮が必要ない場合や全体売上げのうち非課税売上げの占める割合が大きい場合には、仕入れ時に支払った消費税額を全額控除することはできません。

次のいずれかの要件に該当する場合は、仕入税額について案分計算を行う必要があります。

このように、課税売上割合は仕入税額の案分計算の要否を判定する際に用いられます。

個別対応方式・一括比例配分方式による控除対象仕入税額の計算

上記の判定で、仕入税額について案分計算が必要と判定された場合は、「個別対応方式」または「一括比例配分方式」のいずれかで控除対象仕入税額の計算を行います。

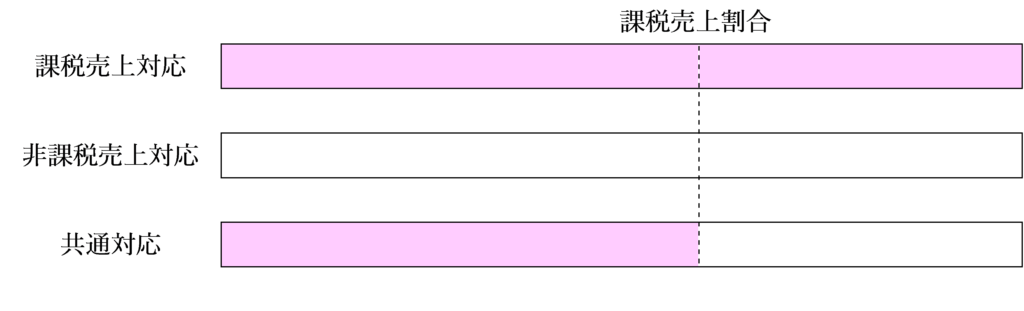

「個別対応方式」を採用する場合は、控除対象仕入税額は次の算式で計算します。

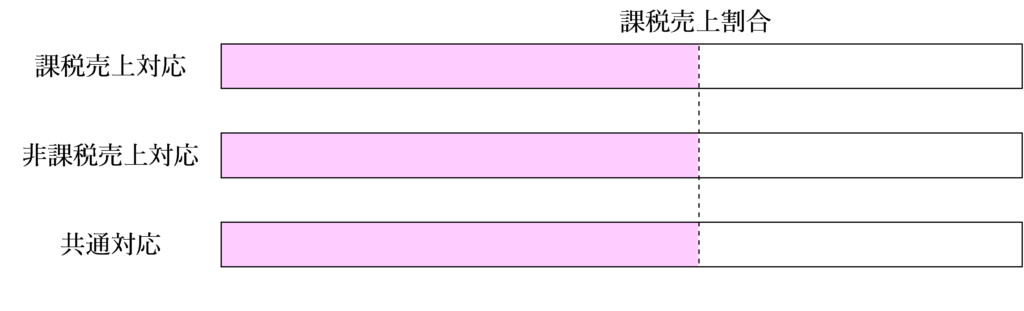

「一括比例配分方式」を採用する場合は、控除対象仕入税額は次の算式で計算します。

このように、課税売上割合は控除対象仕入税額を計算する際に用いられます。

なお、仕入税額の案分計算の要否の判定や個別対応方式・一括比例配分方式の計算についてもう少し詳しく見たい方は、次の記事をご覧ください。

課税売上割合の計算上の注意点(実務上も注意が必要な点)

課税売上割合を求める上で注意すべき点について列挙します。

税理士試験などの試験対策としても実務においても、いずれの場合も注意が必要な点について解説します。

有価証券等の譲渡対価の取扱い

有価証券等の譲渡対価については、課税売上割合の分母に「全額含める場合」「5%のみ含める場合」「全額含めない場合」も3種類の取扱いがあり非常にややこしいです。

表で簡単にまとめると次のようになります。

有価証券等の取扱いのうち特に間違えやすい論点についてもう少し詳しく見たい方は、次の記事をご覧ください。

非課税資産の輸出を行った場合

車椅子(身体障害者用物品)の輸出販売を行っている場合や外国債の利子・国外預金利息を収受した場合は「非課税資産の輸出取引」に該当します。

非課税資産の輸出を行った場合は、非課税資産の輸出売上高を課税売上割合の分子に算入します。

非課税資産の輸出を行った場合の課税売上割合の計算式は、次のようになります。

なお、非課税資産の輸出売上高を課税売上割合の分子に算入する理由について知りたい方は、次の記事をご覧ください。

資産の国外移送を行った場合

国内の本店から国外の支店へ資産の送った場合などは「資産の国外移送」に該当します。

資産の国外移送を行った場合は、本船甲板渡し価格(FOB価格)を課税売上割合の分母及び分子にそれぞれ算入します。

資産の国外移送を行った場合の課税売上割合の計算式は、次のようになります。

課税売上割合の計算単位

課税売上割合の計算を事業所単位又は事業部単位等で行うことはできません

課税売上割合の計算上の注意点(試験対策として注意が必要な点)

課税売上割合を求める上で注意すべき点について列挙します。

下記の注意点は、実務上は区分経理がちゃんとできていれば会計ソフトが自動的に計算してくれるところなので、税理士試験などの試験対策として押さえておきましょう。

課税売上高は「税抜」で計算する

課税売上割合を計算する際の「課税売上高」は、税抜の純課税売上高を用いて計算します。

「税込」の課税売上高で計算しないように注意しましょう。

免税売上高も含める

免税売上高は0%課税売上げであるため、免税売上高も課税売上高に含めて計算を行います。

なお、免税売上高については消費税を収受していないため、税抜処理はしないことに注意しましょう。

不課税取引は含まない

消費税は、次の4要件を満たす取引が課税の対象となります。

課税の対象の4要件を満たさない取引(不課税取引)に係る売上げは、課税売上割合の計算上、一切用いないことに注意しましょう。

売上返還等は控除する

課税売上割合の計算上、値引きや返品、割戻しなどの売上げに係る対価の返還等の金額は控除します。

貸倒れ額は控除しない

課税売上割合の計算上、貸倒損失の金額は控除しません。

課税売上割合の端数計算

課税売上割合の端数処理については、原則として行わないこととされていますが、端数を切り捨てることも認められています。

端数を切り捨てることが認められているのは、課税売上割合の端数を切り捨てた場合は、端数処理せずに計算した場合よりも納付税額の計算上不利になるからです。

この点については、消費税法基本通達11ー5-6で次のように記載されています。

(課税売上割合の端数計算)

課税売上割合については、原則として、端数処理は行わないのであるが、事業者がその生じた端数を切り捨てているときは、これを認める。

なお、税理士試験では「選択できる方法が複数ある場合は、当期の納付税額の計算上最も有利になる方法を選択すること」という指示があるため、課税売上割合の端数は処理せずに分数のままで計算を行います。

課税売上割合に準ずる割合

仕入税額の按分計算を行う際は、原則として、課税売上割合を用いて計算を行います。

しかし、課税売上割合により計算した控除対象仕入税額がその事業者の事業の実態を反映していない場合などは、課税売上割合に代えて「課税売上割合に準ずる割合」を用いて控除対象仕入税額を計算することができます。

「課税売上割合に準ずる割合」は、具体的には、使用人の数又は従事日数の割合、消費又は使用する資産の価額、使用数量、使用面積の割合といったものなどがあり、共通対応の課税仕入れ等の性質に応じた合理的なものでなければなりません。

課税売上に準ずる割合を適用する場合には、その事業者が行う事業の全部について同一の割合を適用する必要はありません。例えば、次のような区分によりそれぞれ別の課税売上割合に準ずる割合を適用することができます。

② 事業に係る販売費、一般管理費その他の費用の種類の異なるごと

③ 事業に係る事業場の単位ごと

これらの単位で適用を受ける場合には、一部の事業場について本来の課税売上割合を適用し、他の事業場については合理的な基準による課税売上割合に準ずる割合を適用することもできます。なお、このような場合には、適用すべき課税売上割合に準ずる割合のすべてについて税務署長の承認を受ける必要があります。

なお、課税売上割合に準ずる割合を用いて計算ができるのは、個別対応方式による場合の共通対応の部分だけです。

一括比例配分方式による場合は、課税売上割合に準ずる割合は適用できないので注意しましょう。

課税売上割合に準ずる割合を適用するためには、納税地を所轄する税務署に「消費税課税売上割合に準ずる割合の適用承認申請書」を提出して、適用しようとする課税期間の末日までに税務署長の承認を受けておく必要があります。承認審査には一定の時間が必要となりますので、当該申請書は、余裕をもって提出するようにしましょう。

どのような割合が課税売上割合に準ずる割合として認められるかについては、詳しくは以下の記事で解説しています。

消費税法一問一答アプリは課税売上割合に含める金額のトレーニングもできる!

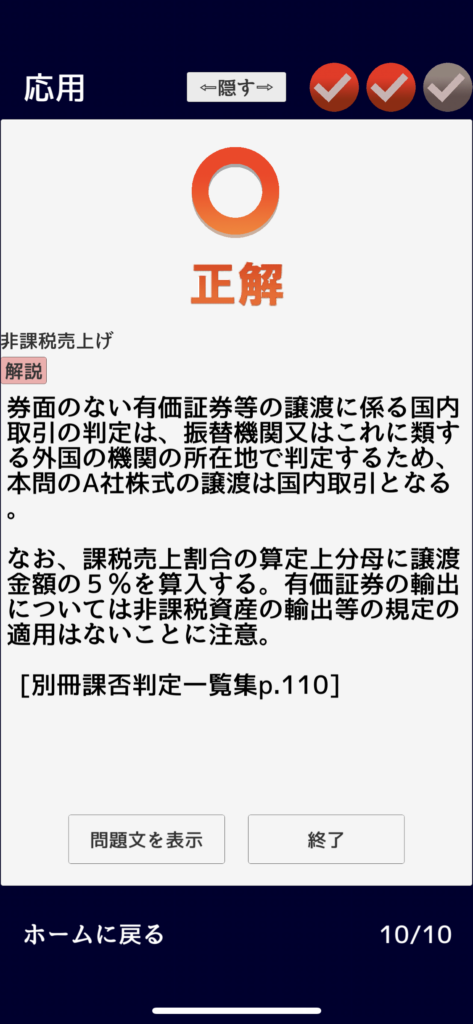

消費税法一問一答アプリ(「消費税法 無敵の一問一答」及び「消費税法 基本の一問一答」)では、正解が「非課税売上げ」となる問題の解説にはすべて課税売上割合の算定上分子又は分母に算入する金額についての解説も掲載されています!

本気で税理士を目指している方、企業で経理実務に携わっている方は是非ダウンロードしてみてください!

| ① 税理士を目指している方向けの高度な内容の問題を多数収録! 『消費税法 無敵の一問一答』 |

| ② 企業の経理実務で失敗しないための基本的な重要論点を厳選して収録! 『消費税法 基本の一問一答』 |

| ③ 軽減税率の適用判定に特化した問題を多数収録! 『消費税率判定トレーニング』 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)