消費税の納税義務の有無は、原則として基準期間における課税売上高が1,000万円を超えているかどうかで判定します。

基準期間とは、個人事業者の場合はその年の前々年、法人の場合は原則としてその事業年度の前々事業年度をいいます。

新たに設立された法人の場合、設立後2年間は基準期間が存在しないことになるため納税義務が免除されます。

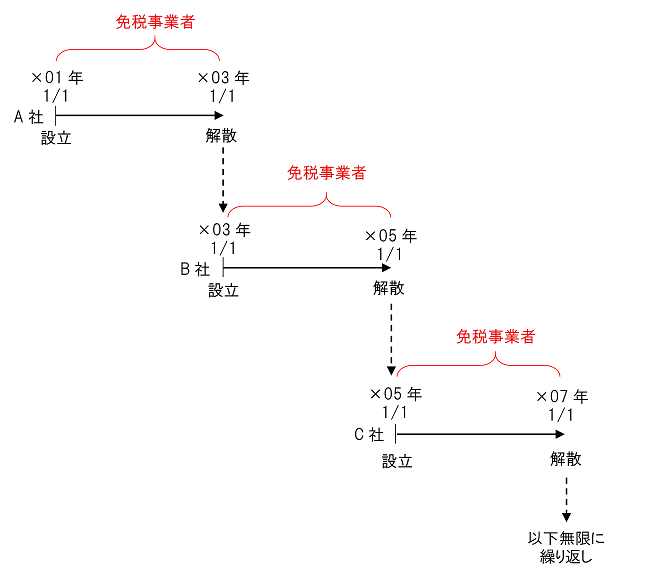

では、2年ごとに法人の設立と解散を繰り返せば永遠に免税事業者になれるのではないかと思いませんか?

今回は、このような手口が本当に使えるのかどうかについて検証します。

このような方法は「ダミー会社設立スキーム」と呼ばれる

2年間の免税期間を利用して、法人の設立と解散を繰り返していつまでも消費税の納税義務が免除されるようにする方法は「ダミー会社設立スキーム」などと呼ばれています。

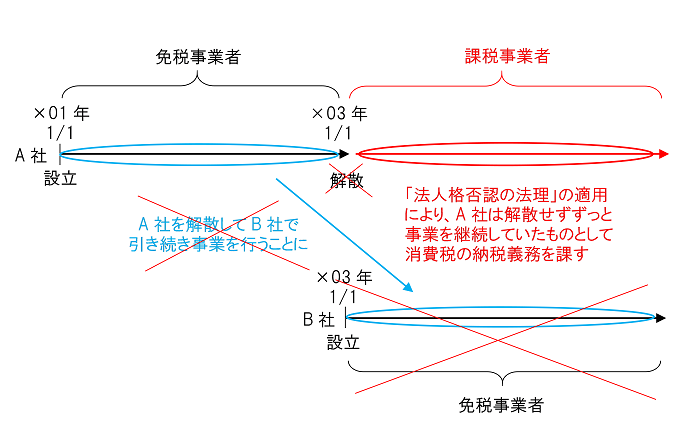

以下の図のように、まずA社を設立して2年経ったら解散し、また2年ごとにB社、C社、D社・・・と次々に設立と解散を繰り返していけば常に基準期間が存在しないことになるため、不死鳥(フェニックス)のごとく永遠に納税義務の免除を受けることができてしまいます。

読者の方はもうすでに「もしこんな方法が認められたら消費税の税制が機能しなくなるから、認められるわけないよね」と感じていらっしゃるかと思います。

ところが、消費税法の本法や消費税法施行令、基本通達などの条文には、上記のようなスキームを禁止する規定はないのです。

法9条の2から法12条の4までの納税義務の免除の特例の条文では、法の抜け穴を狙った租税回避行為を禁じるための種々の規定が設けられていますが、上記のように2年ごとに法人の設立と解散を繰り返すことを禁止する規定は存在しません。

消費税法13条《実質課税の原則》でも取り締まれない

消費税法第13条において、契約や私法上の形式的な関係性にとらわれずに、実質的な担税力を有する者に対して消費税を課すこととする「実質課税の原則」が規定されています。

(資産の譲渡等又は特定仕入れを行つた者の実質判定)

第十三条 法律上資産の譲渡等を行つたとみられる者が単なる名義人であつて、その資産の譲渡等に係る対価を享受せず、その者以外の者がその資産の譲渡等に係る対価を享受する場合には、当該資産の譲渡等は、当該対価を享受する者が行つたものとして、この法律の規定を適用する。

この規定では、法律上資産の譲渡等を行ったとみられる者が単なる名義人であり、資産の譲渡等の対価の実質的な帰属者が他にいるときは、その者に対して消費税を課することとされています。

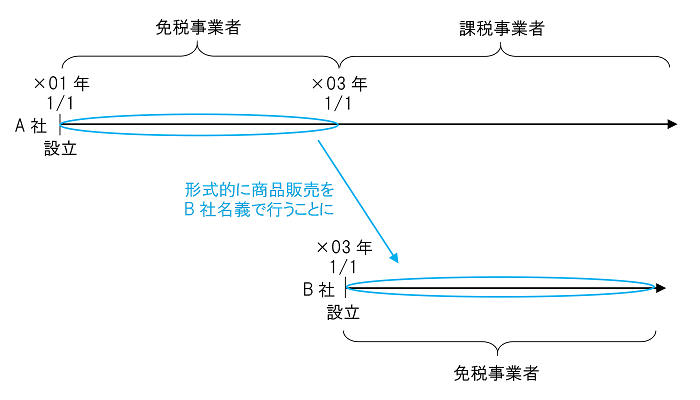

例えば、A社を設立して事業を行っており、3年目以後は基準期間における課税売上高が1,000万円を超えることから課税事業者になるため、新たにB社を設立して形式的にB社名義で商品を販売することとしたとします。(ただしA社は解散していない。)

この場合、A社では課税売上げがなくなるため納付税額はなく、B社で販売した商品の売上げに係る消費税額については納税義務が免除されているため納付する必要がありません。

しかし、B社を設立したことについて合理的な理由がなく、租税回避目的だと判断された場合、消費税法第13条《実質課税の原則》により、資産の譲渡等の対価の実質的な帰属者であるA社に対して消費税が課されることとなります。

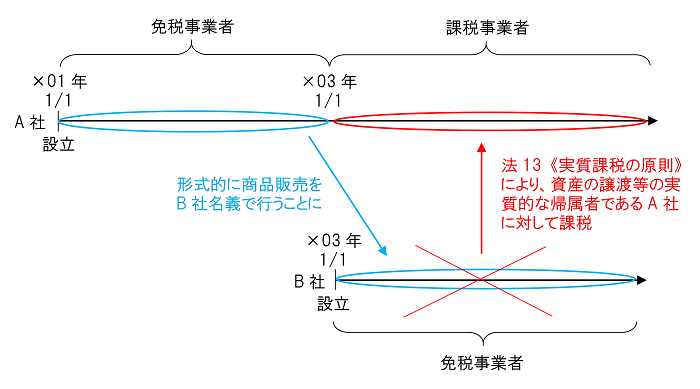

ところが、今回検証する「ダミー会社設立スキーム」では、元の会社(A社)は解散して、新たに別の会社(B社)を設立することになります。

この場合、B社以外に資産の譲渡等の対価の実質的な帰属者は存在しないことになるため、消費税法第13条《実質課税の原則》の規定を適用して、課税事業者である他の者に納税義務を課すことはできません。

これでは、消費税法におけるどの規定をもってしても「ダミー会社設立スキーム」による租税回避行為を取り締まることはできないということになります。

(注) 元の会社の基準期間に相当する期間における課税売上高が5億円を超えている場合は、特定新規設立法人に係る納税義務の免除の特例により新会社は課税事業者となります。

この場合は「法人格否認の法理」が適用される

消費税法の規定だけでは「ダミー会社設立スキーム」による租税回避行為を防ぐことはできません。

では、この方法が認められ、法人の設立と解散を繰り返して永遠に免税事業者になることができるのかというと、そうではありません。

このような場合は「法人格否認の法理」という法理の適用により、租税回避のための行為が否認されることになります。

法人格否認の法理とは

「法人格否認の法理」とは、法人格が形骸にすぎない場合や法人格が濫用されている場合に、紛争解決に必要な範囲で、法人とその背後の者との分離を否定する法理のことをいいます。

この法理は法律上明文規定はなく、実定法上の根拠は民法1条3項の一般条項に求められるとするのが通説です。

(基本原則)

第1条

1.私権は、公共の福祉に適合しなければならない。

2.権利の行使及び義務の履行は、信義に従い誠実に行わなければならない。

3.権利の濫用は、これを許さない。民法第1条

「法人格否認の法理」が租税法の領域においても適用されるのかという点については従来から議論があるところですが、判例上も学説上もこの法理は租税法の領域においても適用され得るとする解釈が有力です。(この点については、税務大学校論叢30号『滞納処分における法人格否認の法理の適用について』(広島国税局徴収部徴収課 西川勝利先生)が大変参考になります。)

なお、「法人格否認の法理」は、その名称から法人としての存在そのものを否定する法理と思われがちですが、実際にはそうではなく、次のように解釈することに注意しましょう。

法人格否認の法理とは、会社の解散命令や公益法人の設立許可の取消などとは違って会社の法人格を全面的に剥奪し、法人としての存在そのものを否定しようとするものではなく、法人としての存在は認めながら、特定の事案について、法人格というヴェールを取り去り、そのヴェ-ルの背後にある実体をとらえて、その実体に即するような法律的な取扱いをしようとするものである。言い換えれば、法人格否認の法理は、法人格の「存在」自体を否認すること(絶対的否認)ではなく、その「行為」を否認すること(相対的否認)である。

法人格否認の法理が適用された場合

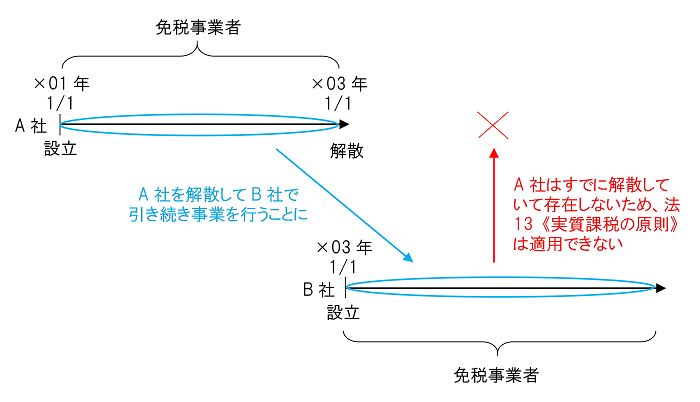

ここで話を戻し、2年ごとに法人の設立と解散を繰り返す「ダミー会社設立スキーム」に対して「法人格否認の法理」が適用された場合どうなるのか考えてみましょう

「ダミー会社設立スキーム」では、消費税の納税義務をいつまでも免れるために2年ごとにA社、B社、C社…と次々と法人を設立しており、租税回避目的以外に合理的な理由がないことから、これは「法人格の濫用」に当たります。

この場合、「法人格否認の法理」が適用され、新たに設立された会社(B社、C社、D社…)とその背後の者(最初の会社=A社)との分離を否定するために、A社の「行為」が否認されることになります。

つまり、A社を解散し、その後新たにB社、C社、D社…と次々と設立と解散を繰り返したという「行為」そのものが否認され、A社は解散せず、ずっと事業を継続していたものとしてA社に消費税の納税義務が課されることとなります。

これにより、形式的に別の法人として事業活動を行っていたとしても、実質的には元の会社が事業活動を継続していたという実態に即した課税が行われることになります。

法人格否認の法理の適用要件

「法人格否認の法理」は、「実質課税の原則」と同様、課税庁側にとっては非常に強力な手段であり、恣意的な運用がなされると納税者にとっての予測可能性及び法的安定性が著しく損なわれることになるため、その適用については慎重であることが求められます。

そこで、今回の記事で紹介したスキームのような法人格の濫用による「法人格否認の法理」の適用に当たっては、次の2つの要件を満たすことが必要であると解されます。

① 支配の要件

「支配の要件」とは、法人を道具として意のままに支配しているという要件です。

「ダミー会社設立スキーム」では、新たに設立した法人(B社、C社、D社…)は、元の会社(A社)と同一の経営者が代表権を有していることから、法人を道具として意のままに支配するという「支配の要件」が認められます。

② 目的の要件

「目的の要件」とは、法的安定性の要請から、違法または不当な目的のために法人が利用されているという要件です。

「ダミー会社設立スキーム」では、新たな会社を設立したことについて事業活動を行う上での合理的な理由がなく、その目的は2年間の免税期間を利用した消費税の租税回避のためであり、違法な目的であるため「目的の要件」が認められます。

法人格否認の法理が適用された判例

実際に、消費税の納税義務の有無に関して、事業実態のない新会社を次々と設立したことが法人格の濫用と判断され、「法人格否認の法理」が適用された判例があります。

興味のある方は、是非読んでみてください↓。

大阪地方裁判所岸和田支部「不当利得返還請求事件」平成22年1月15日判決

まとめ

2年ごとに法人の設立と解散を繰り返す「ダミー会社設立スキーム」については、消費税法の条文にはその行為を否定する規定は存在しませんが、その行為が法人格の濫用と判断された場合は、あらゆる法の一般条項である「法人格否認の法理」という法理の適用により、解散せずにずっと事業を継続していたものとして納税義務が課されることとなります。

法人格の濫用による「法人格否認の法理」の適用にあたっては「支配の要件」と「目的の要件」という2要件を満たす必要があります。

新たに会社を設立したことについて、租税回避目的以外に合理的な理由を説明できない場合は、法人格の濫用と判断され「法人格否認の法理」が適用される可能性があるため注意しましょう。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)