前回の記事では、中間納付額の合計額から消費税額(国税分の中間納付額)と地方消費税額(中間納付譲渡割額)の内訳を求める計算式をご紹介しました。

今回は、なぜこのような計算式になるのかご説明したいと思います。

消費税の中間納付額の計算方法

消費税の中間納付額の計算は、一月中間申告、三月中間申告、六月中間申告の3種類の計算方法がありますが、今回はすでに納付済みの金額の内訳の計算が主題のため、それぞれの詳細な内容の説明は割愛します。

ただし、いずれの計算方法でも、最後に百円未満切捨てて税額を求めます。

この百円未満切捨を行うということが、計算式を導き出すうえでの一番ポイントになります。

地方消費税の中間納付譲渡割額の計算方法

地方消費税の中間納付譲渡割額は、国税である消費税の中間納付額に(地方税の税率/国税の税率)を乗じて、百円未満の金額を切捨てて計算します。

なお、(地方税の税率/国税の税率)については、税率5%の場合は1/4、税率8%の場合は17/63、税率10%の場合は22/78となります。

地方消費税の中間納付譲渡割の計算でも、百円未満切捨を行うことがポイントとなります。

中間納付額を数式で表現する

上記のとおり、消費税額も地方消費税額も「百円未満切捨」を行うことを踏まえて、中間納付額の合計額を数式で表現してみます。

ここで、ガウス記号を使って数式を立てます。

ガウス記号とは、以下のような性質を持つ関数で、床関数、フロアー関数、整数部分などと呼ばれることもあります。

ガウス記号

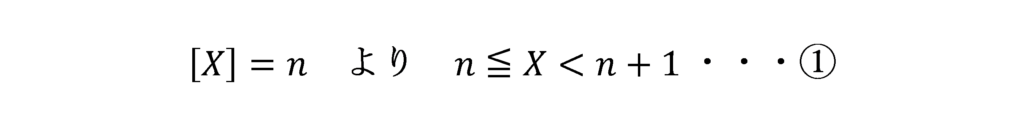

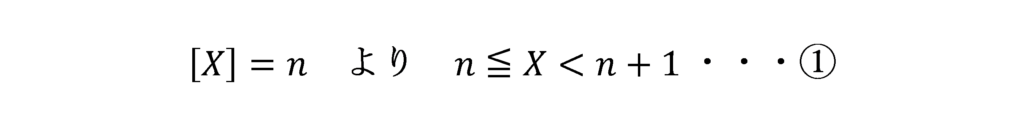

[ ]で表される関数。ある値を越えない最大の整数値を表す。X を実数,n を整数としたとき、n ≦ X < n+1 ならば,[X]=n である。例えば,[2.34]=2,[-3.54]=-4。

ガウス記号を用いれば、小数点以下の端数を切り捨てた整数値となるため、これをうまく活用して消費税額と地方消費税額を表現します。

消費税額は百円未満を切り捨てて計算するため、中間納付消費税額の100分の1をXと置いた場合、消費税(国税分)の納付額は以下の数式で表現できます。

また、地方消費税額は、消費税額(国税分)に(地方税の税率/国税の税率)を乗じて百円未満切捨を行うため、ガウス記号を用いて次のように表すことができます。

これを踏まえて、税率5%、8%、10%の場合のそれぞれの中間納付額の計算式を求めていきましょう。

税率10%の場合の計算式

中間納付額の合計額をA円とした場合、税率10%の場合の中間納付額は以下のように表せます。

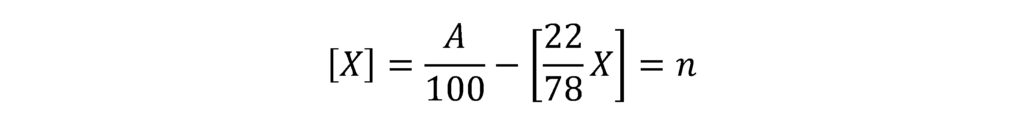

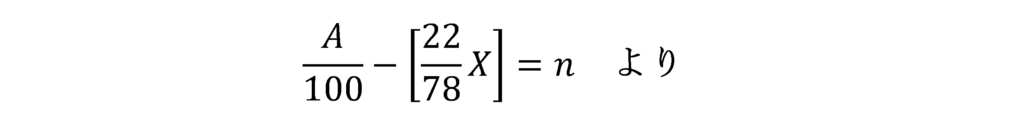

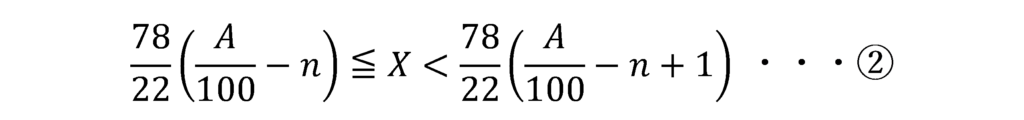

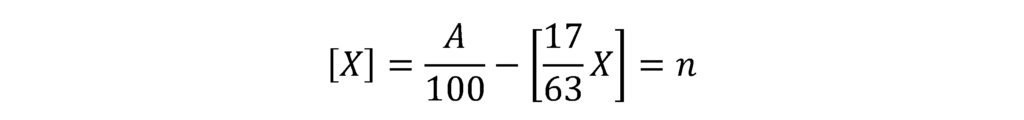

これを[X]について解き、[X]=n(n:整数)とおくと、次のようになります。

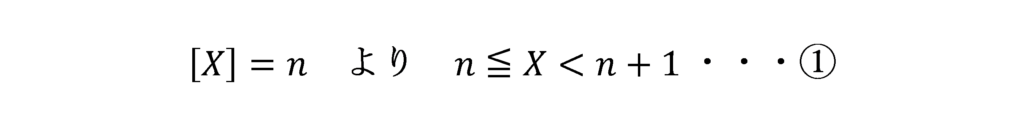

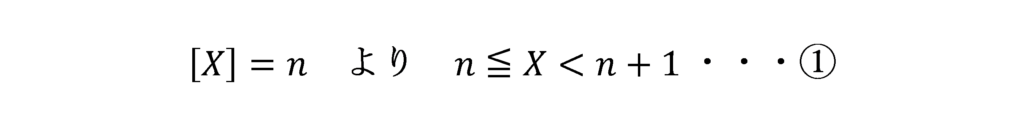

ガウス記号を用いた関数の、以下の性質を用いて、Xの範囲を求めます。

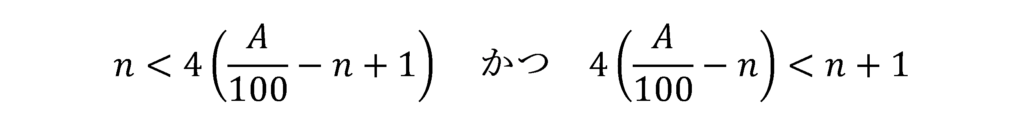

①と②を同時に満たすXが存在するためのnの条件は以下のようになります。

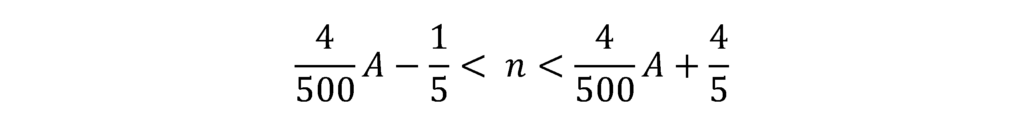

これをnについて解くと以下のようになります。

消費税額(国税分)=100[X]=100nであるため、上記不等号の各辺に100を乗じると、消費税額(国税)の範囲が求まります。

nは整数であることから、上記条件式の範囲内の100の倍数の金額が、中間納付した消費税額(国税分)の金額となります。

国税の消費税額が求められたら、地方消費税額は消費税額に22/78を乗じて、百円未満を切り捨てて求めます。

したがって、税率10%の場合の中間納付額の消費税額と地方消費税額の内訳は、次の算式で求めることができます。

税率8%の場合の計算式

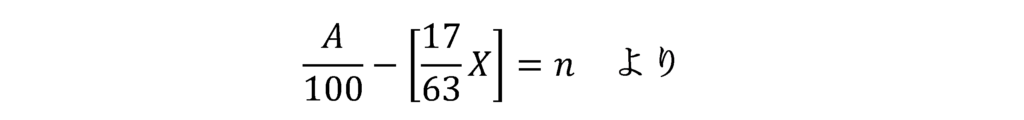

中間納付額の合計額をA円とした場合、税率8%の場合の中間納付額は以下のように表せます。

これを[X]について解き、[X]=n(n:整数)とおくと、次のようになります。

ガウス記号を用いた関数の、以下の性質を用いて、Xの範囲を求めます。

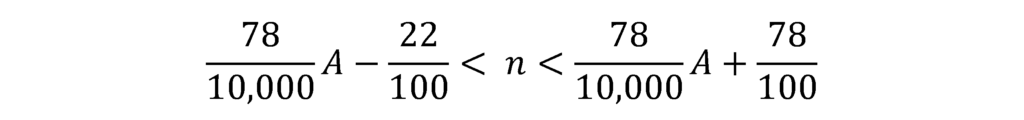

①と②を同時に満たすXが存在するためのnの条件は以下のようになります。

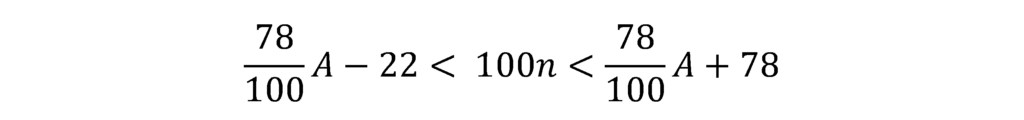

これをnについて解くと以下のようになります。

消費税額(国税分)=100[X]=100nであるため、上記不等号の各辺に100を乗じると、消費税額(国税)の範囲が求まります。

nは整数であることから、上記条件式の範囲内の100の倍数の金額が、中間納付した消費税額(国税分)の金額となります。

国税の消費税額が求められたら、地方消費税額は消費税額に17/63を乗じて、百円未満を切り捨てて求めます。

したがって、税率8%の場合の中間納付額の消費税額と地方消費税額の内訳は、次の算式で求めることができます。

税率5%の場合の計算式

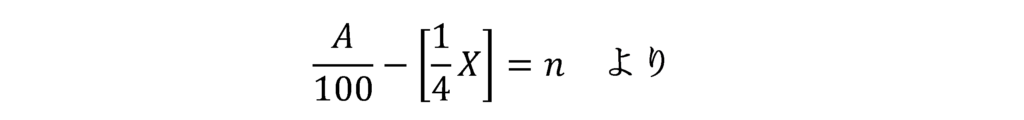

中間納付額の合計額をA円とした場合、税率5%の場合の中間納付額は以下のように表せます。

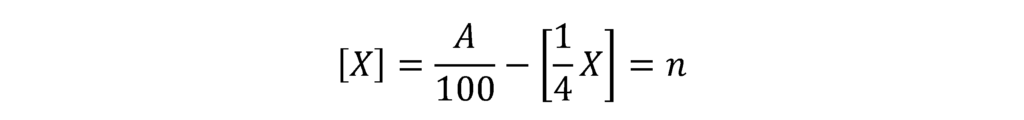

これを[X]について解き、[X]=n(n:整数)とおくと、次のようになります。

ガウス記号を用いた関数の、以下の性質を用いて、Xの範囲を求めます。

①と②を同時に満たすXが存在するためのnの条件は以下のようになります。

これをnについて解くと以下のようになります。

消費税額(国税分)=100[X]=100nであるため、上記不等号の各辺に100を乗じると、消費税額(国税)の範囲が求まります。

nは整数であることから、上記条件式の範囲内の100の倍数の金額が、中間納付した消費税額(国税分)の金額となります。

国税の消費税額が求められたら、地方消費税額は消費税額に1/4を乗じて、百円未満を切り捨てて求めます。

したがって、税率5%の場合の中間納付額の消費税額と地方消費税額の内訳は、次の算式で求めることができます。

税率を一般化させた場合の計算式

最後に、税率をさらに一般化させ、国税の税率がα%、地方税の税率がβ%である場合の、中間納付額の国税と地方税の内訳を考えてみたいと思います。

この場合、地方消費税額は消費税額に(地方税の税率/国税の税率)を乗じて百円未満切捨して求めるため、以下のように表すことができます。

中間納付額の合計額をA円とした場合、税率(α+β)%の場合の中間納付額は以下のように表せます。

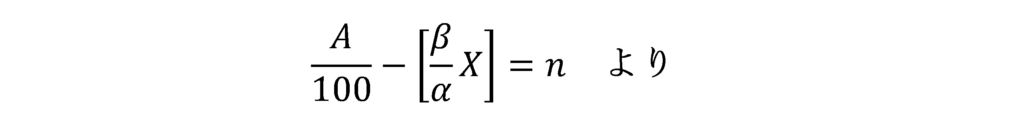

これを[X]について解き、[X]=n(n:整数)とおくと、次のようになります。

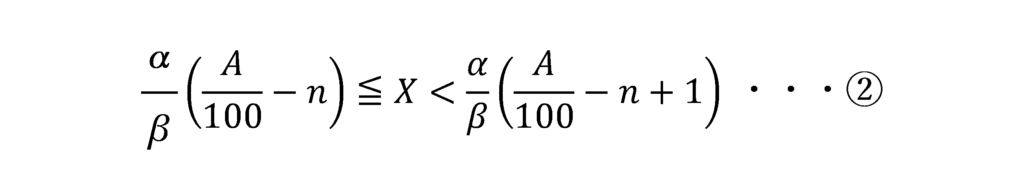

ガウス記号を用いた関数の、以下の性質を用いて、Xの範囲を求めます。

①と②を同時に満たすXが存在するためのnの条件は以下のようになります。

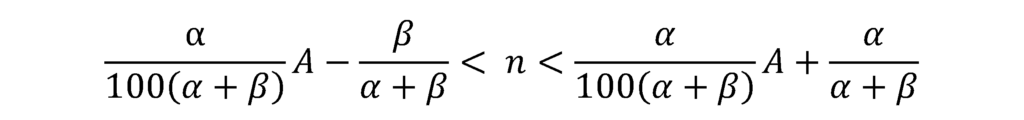

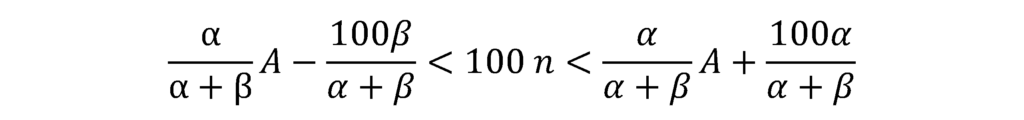

これをnについて解くと以下のようになります。

消費税額(国税分)=100[X]=100nであるため、上記不等号の各辺に100を乗じると、消費税額(国税)の範囲が求まります。

nは整数であることから、上記条件式の範囲内の100の倍数の金額が、中間納付した消費税額(国税分)の金額となります。

国税の消費税額が求められたら、地方消費税額は消費税額にβ/αを乗じて、百円未満を切り捨てて求めます。

したがって、税率(α+β)%の場合の中間納付額の消費税額と地方消費税額の内訳は、次の算式で求めることができます。これで、将来もし税率が改正されても大丈夫です。

具体的な数値例を用いた計算方法は下記の記事で解説しています。

なお、中間納付額の金額によっては、この計算式で計算した結果、消費税額(国税分)と地方消費税額の合計が中間納付額と一致しない、または、消費税額(国税分)の金額が一意に定まらないなどの矛盾が起きることがあります。

「計算式が間違っているのでは?」と思うかもしれませんが、そうではありません。

それは、前提となるその中間納付額の金額そのものが誤っているからです。

この計算式が間違っているからではありません。

詳しくは、以下の記事をご覧ください。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)