令和元年10月1日から新たに軽減税率制度が導入されたことに伴い、中小事業者(基準期間における課税売上高が5,000万円以下の事業者)に対して一定の簡便な方法で納付税額を計算することを認める「中小事業者の税額計算の特例」が設けられています。

中傷事業者の税額計算の特例にはいくつか種類がありますが、その中に、課税期間中の任意の10営業日の軽減売上割合(全課税売上高のうち軽減税率が適用される売上高の占める割合)を用いて課税期間中の軽減税率が適用される課税売上高を計算することができる「軽減売上割合の特例(10日間特例)」があります。

今回は、新型コロナウイルスの影響等により、業態を変更した場合にこの特例を適用する際の注意点等について解説します。

軽減売上割合の特例(10日間特例)とは

軽減売上割合の特例(10日間特例)とは、課税売上高を10%(標準税率)と8%(軽減税率)とに区分して経理することにつき困難な事情がある中小事業者に対して、適用対象期間中の任意の10営業日について軽減対象資産の譲渡等を区分して計算した「軽減売上割合」を用いて、その期間の軽減対象資産の譲渡等の対価の額の合計額を計算する特例です。

「軽減売上割合」とは、通常の事業を行う連続する10営業日の課税資産の譲渡等の税込価格の合計額のうちに軽減対象資産の譲渡等の税込価格の合計額が占める割合をいいます。

軽減売上割合の特例(10日間特例)を適用するためには、次の要件を満たしている必要があります。

② 課税資産の譲渡等に係る対価の額を税率の異なるごとに区分することにつき困難な事情があること

軽減売上割合の特例(10日間特例)のさらに詳しく知りたい方は、次の記事をご覧ください。

「特別な営業」を行っている期間は含まれない

軽減売上割合の特例(10日間特例)では、当期中の任意の連続する10営業日のうち最も軽減売上割合が大きくなるような10営業日を選択することができます。

しかし、「特別な営業」により、ある10日間について飲食料品の譲渡のみを行うといった営業日は「通常の事業」を行う営業日には含まれません。

例えば、普段は飲食料品と日用品を販売しているのに、軽減売上割合を高くするためにある10日間だけ日用品は一切販売せずに食料品のみ販売した場合のそれらの営業日は、「通常の事業」を行う営業日には含まれないため、その期間中の課税売上高を用いて計算した軽減売上割合によりその期間の軽減対象資産の譲渡等の対価の額の合計額を計算することはできません。

コロナの影響等により業態を変更した場合は「特別な営業」に該当する?

では、新型コロナウイルスの影響等により業態を変更した場合は、「特別な営業」に該当するのでしょうか?

各自治体の休業要請や政府の緊急事態宣言を受け、感染拡大防止を図るために事業形態を変更した事業者は少なくありません。

例えば、今まで店内飲食のみ行っていた飲食店がお持ち帰り販売を始めたり、イートインコーナーを設けて食料品の小売販売を行っていたお店がイートインコーナーを廃止したりなど、3密(密集、密閉、密接)を回避するために事業形態を変更しています。

この場合、事業形態を変更した後の期間中の任意の10日間で軽減売上割合を計算することはできるのでしょうか?

実は、この点に関しては、本法の規定や国税庁の通達などに明確な規定はありません。

軽減売上割合の特例(10日間特例)が制定された当時は新型コロナウイルスが世界中で蔓延することなど誰も予想できなかったためやむを得ないところもあるかと思います。

そこで、所轄の税務署と国税局に電話で相談して見解をお聞きしたためご紹介します。

なお、本記事の内容はあくまで僕の電話に答えてくださった税務署と国税局の方の見解であり、あらゆるケースに適用できることを保証するものではありません。

実際に業態を変更した場合に10日間特例を適用する際は、所轄の税務署や国税局などにご確認することをおすすめします。

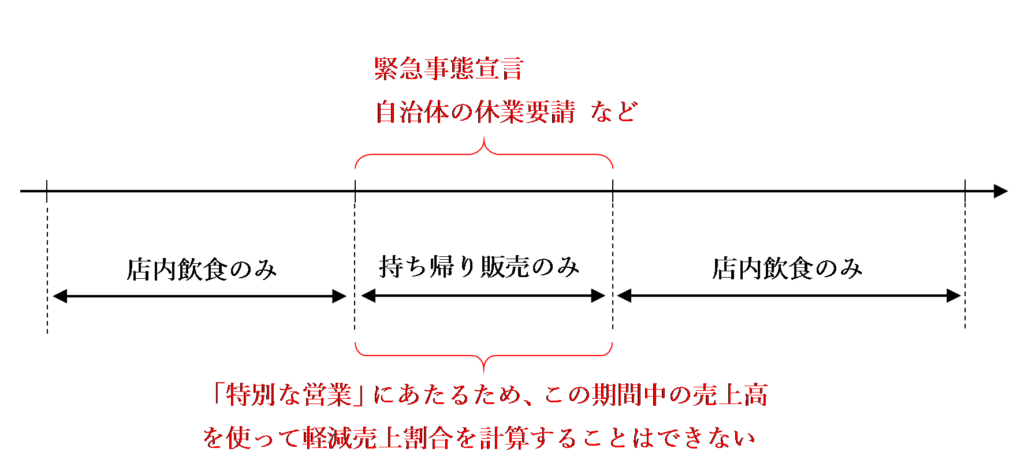

一定期間のみ業態を変更する場合は「特別な営業」にあたる

自治体から休業要請を受けた期間中のみ業態を変更する場合や、緊急事態宣言が発出された期間中のみ業態を変更する場合など、一定期間経過した後また業態を元に戻す場合は、その期間中は「特別な営業」にあたるため、その期間中の課税売上高を用いて軽減売上割合を計算することはできません。

例えば、今まで店内飲食のみで営業していた飲食店が、緊急事態宣言中や休業要請期間中のみ持ち帰り販売を行い、解除された後はまた店内飲食のみの営業に戻す場合は、持ち帰り販売のみを行っていた期間中の8%(軽減税率)課税売上高を用いて軽減売上割合を計算することはできません。

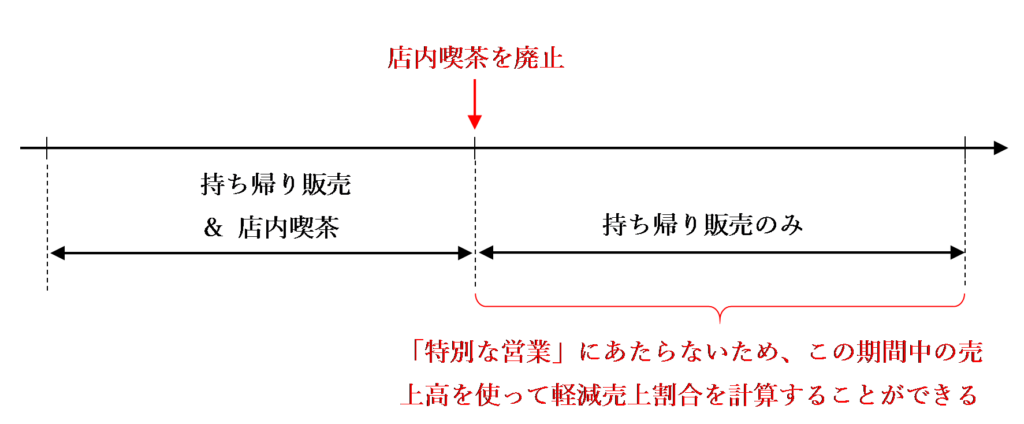

恒久的に業態を変更する場合は「特別な営業」にあたらない

新型コロナウイルスの蔓延をきっかけに、業態を恒久的に変更する場合は、その業態変更後の期間は「特別な営業」にあたらないため、その期間中の課税売上高を用いて軽減売上割合を計算することができます。

例えば、パンやお菓子などの飲食料品の持ち帰り販売と店内喫茶の営業を行っている事業者が、新型コロナウイルス感染拡大防止のため店内喫茶を恒久的に廃止し、持ち帰り販売のみを行うこととした場合は、業態変更後の持ち帰り販売のみを行っている期間中の8%(軽減税率)課税売上高を用いて軽減売上割合を計算することができます。

この場合、業態変更後の持ち帰り販売のみの期間中の軽減売上割合を用いて業態変更前の期間中の8%(軽減税率)課税売上高を計算することができるため、店内喫茶にかかる売上高もほぼすべて8%(軽減税率)課税売上高として計算することができます。

「コロナ禍が落ち着いたら元に戻す」という場合は微妙…

では、「新型コロナウイルス感染防止のために業態を変更したけど、コロナ禍が落ち着いたらまた元に戻すつもりだ」という場合はどうでしょうか?

この点については、申し訳ないのですが、判断が微妙で何とも言えないとのことです。

新型コロナウイルスの蔓延がいつ収束するのかは誰にもわからないため、業態を変更する期間がどれくらいになるのかもわかりません。

そのため、業態を変更している期間が「特別な営業」にあたるといえるかどうかは一概に判断できません。

ただ、現時点では新型コロナウイルスがいつ収束するかは見通せず、「コロナ禍が収束するまで」というのは半永久的であり、一時的な業態変更であるとはいえません。

したがって、業態変更に合理的な理由があり、状況的に見て明らかに租税回避目的のために業態を変更したと認められる場合でなければ、業態変更後の期間は「特別な営業」にあたらないと考えられます。

ただし、この場合については ケースバイケースだと思うので、所轄の税務署などに確認したほうが良いと思います。

まとめ

緊急事態宣言中や休業要請期間中のみ業態を変更する場合など、一定期間経過した後また業態を元に戻す場合は「特別な営業」にあたりますが、恒久的に業態を変更する場合は「特別な営業」にはあたりません。

「コロナ禍が落ち着いたら元に戻す」という場合であっても、業態変更に合理的な理由があり、状況的に見て明らかに租税回避目的のために業態を変更したという場合でなければ、業態変更後の期間は「特別な営業」にあたらないと考えられますが、ケースバイケースで何とも言えないため、税務署等に確認した方が良いと思います。

新型コロナウイルスの影響を受けた事業者の方は、是非とも軽減売上割合の特例(10日間)を有効活用してみましょう。

なお、最も有利な軽減 売上割合を計算する方法は、次の記事で詳しく解説しています。こちらも是非合わせて読んでみてください!

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)