事務所の家賃や月極の駐車場代、顧問料など毎月一定の金額を口座振込により支払う場合、支払いの度に請求書や領収書を発行してもらえるケースはあまり多くありません。

消費税の仕入税額控除を受けるためには適格請求書等の保存が必要とされていますが、このような口座振込により支払った賃料等について仕入税額控除を受けるためにはどうすれば良いのでしょうか?

今回は、口座振込により支払う賃料等について仕入税額控除を受けるための要件について解説したいと思います。

口座振込の場合、請求書や領収証が発行されるケースは少ない

建物の賃貸借契約や月極駐車場の賃貸借契約、顧問契約などを締結し、毎月一定の賃料や顧問料等を口座振込により支払う場合は、相手方から請求書や領収証が発行されることはほとんどありません。

中には毎月請求書や領収書を発行して送付しているところもあるかもしれませんが、割合としては少ないと思います。

賃料を口座振込により支払う場合の仕入税額控除の適用要件

適格請求書として必要な記載事項は、一の書類だけですべてが記載されている必要はなく、複数の書類で記載事項を満たせば、それらの書類全体で適格請求書の記載事項を満たすことになります。

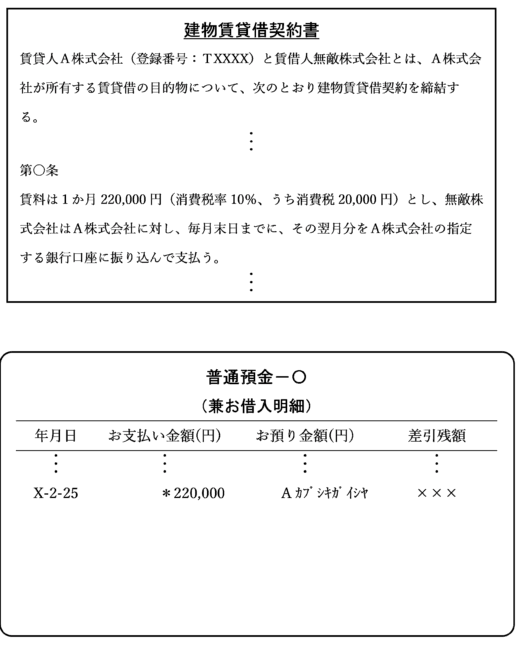

そのため、例えば、次のイラストのように、建物賃貸借契約書のような適格請求書の記載事項の一部(課税資産の譲渡等の年月日以外の事項)が記載された契約書とともに、通帳や銀行が発行した振込金受取書(課税資産の譲渡等の年月日の事実を示すもの)を併せて保存することにより、適格請求書の記載事項を満たし、仕入税額控除を受けることができます。

契約書等で適格請求書の記載事項を満たさない場合は一定期間ごとに請求書等を発行する必要あり

適格請求書等保存方式(インボイス制度)が導入された令和5年10月1日以後は、適格請求書等の保存がない課税仕入れについては、原則として仕入税額控除を受けることができなくなります。

もし契約書等に登録番号や税率、金額などの記載がされておらず、通帳や振込金受取書と合わせて保存したとしても適格請求書等の記載事項を満たさない場合は、課税仕入れ等の相手方の事業者は一定期間ごとに必要な記載事項を満たした適格請求書(インボイス)を送付するか、契約書に登録番号や税率区分ごとの金額を追加で記載するなどの対応が必要となります。

ただし、激変緩和措置として、適格請求書等が交付されない課税仕入れについても、区分記載請求書等保存方式において仕入税額控除の対象となるものについては、次の割合で仕入税額控除ができることとされています。

もし上記の対応が間に合わず振込金受取書と契約書だけを保存している場合であっても、経過措置により令和5年(2023年)10月1日から令和8年(2026年)9月30日までは80%、令和8年(2026年)10月1日から令和11年(2029年)9月30日までは50%の仕入税額控除を受けることができます。

課税仕入れの相手方で適格請求書発行事業者である場合でも、80%控除または50%控除の経過措置は適用されます。

この点については、詳しくは次の記事でも解説しています。

まとめ

銀行振込により賃料等を支払っているために請求書等の発行を受けていない場合であっても、契約書とともに通帳や銀行が発行した振込金受取書を併せて保存することで適格請求書の記載事項を満たす場合は、仕入税額控除を受けることができます。

ただし、契約書とともに通帳や銀行が発行した振込金受取書を併せて保存したとしても適格請求書の記載事項を満たさない場合には、仕入税額控除を受けるためには一定期間ごとに必要な記載事項を満たした適格請求書(インボイス)を送付するか、契約書に登録番号や税率区分ごとの金額を追加で記載するなどの対応が必要となります。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)