東京や大阪、京都などの一定の観光地にあるホテルや旅館などの宿泊施設に宿泊した場合に、宿泊費とは別に「宿泊税」という税金を徴収されることがあります。

今回は、ホテルなどに宿泊した際に「宿泊税」を支払った場合の消費税の取扱いと仕訳例について解説したいと思います。

宿泊税とは

宿泊税とは、一定の観光地にホテル又は旅館に宿泊する方に課税される法定外目的税で、宿泊税の税収は、観光地の魅力を高めるとともに、観光の振興を図る施策に要する費用に充てられます。

宿泊税を導入している自治体は、東京都、大阪府、京都市、金沢市、倶知安町(北海道)、福岡市、北九州市などがあります。(新型コロナウイルスの影響で宿泊税の課税を停止している自治体があります。)

原則として旅館業法に規定する旅館・ホテル営業の許可を受けた宿泊施設に宿泊した際に宿泊税が課税されますが、自治体によってはこれに該当しない「民泊」などにも宿泊税が課されることがあります。

宿泊税の課税額は各自治体により異なりますが、例えば、東京都では宿泊料金に応じて次のように定められています。

| 税抜宿泊料金(1人一泊) | 税額 |

| 10,000円未満 | 0円(非課税) |

| 10,000円以上15,000円未満 | 100円 |

| 15,000円以上 | 200円 |

(注)東京都では、東京 2020 オリンピック・パラリンピック競技大会の開催等に伴い、令和 2(2020)年 7 月 1 日から令和3(2021)年 9 月 30 日までの間に行われた宿泊に対する宿泊税の課税を停止しています。

宿泊税の負担者は宿泊施設運営者ではなく宿泊客であるため、宿泊費とともに徴収させる宿泊税は、原則として「宿泊料金の一部」として考えるのではなく「税金の支払い」と考えます。

税金の支払いは消費税の課税対象外(不課税取引)

消費税は、次の4要件を満たす取引が課税の対象となります。

税金の支払いは、何かしらの商品やサービスの提供を受けたことに対する対価として支払うものではないため、課税の対象の4用件のうち「③ 対価を得て行うものであること」の要件を満たさないため、消費税の課税対象外取引(不課税取引)となります。

宿泊税はホテル等への宿泊時に徴収されるため「宿泊サービスの対価じゃないの?」と思われるかもしれませんが、そうではなく単なる税金の支払いとして考えるため課税の対象とはなりません。

経理処理は請求書・領収書等に宿泊税の金額が記載されているかにより異なる

社員が会社の出張などで宿泊した際に宿泊税を支払った場合の経理処理はどうすればいいのでしょうか?

国税庁のタックスアンサーNo.6313において、次のような記載があります。

・・・(前略)・・・

これに対して、入湯税、ゴルフ場利用税、軽油引取税などは、利用者などが納税義務者となっているものですから、その税額に相当する金額を請求書や領収証等で相手方に明らかにし、預り金又は立替金等の科目で経理するなど明確に区分している場合には、課税資産の譲渡等の対価の額には含まれないことになります。

なお、その税額に相当する金額を明確に区分していない場合には、対価の額に含まれることになります。

タックスアンサーの例示には宿泊税についての記載はありませんが、宿泊税は上記の入湯税やゴルフ場利用税、軽油引取税と同様に利用者が納税義務者となっているものなで、これらと同じように考えます。

宿泊税の支払いは不課税であるため、宿泊税の金額が請求書や領収証等で明らかにされている場合は、宿泊費に含めずに不課税仕入れとして取扱います。

一方、宿泊税の金額が請求書や領収証で明らかにされていない場合は、実際には宿泊費に宿泊税が含まれていたとしても、支払った全額を課税仕入れとして計上できることとされています。

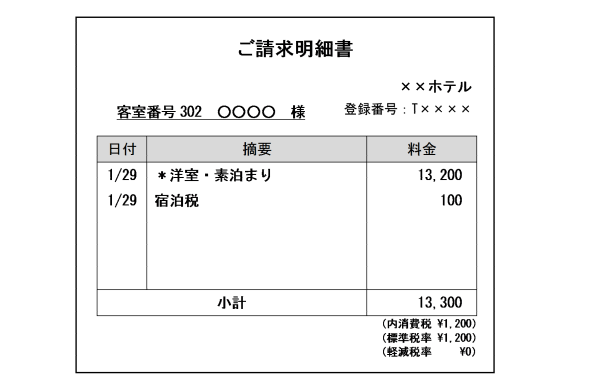

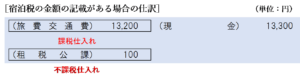

宿泊税の金額が記載されている場合

宿泊税の金額が請求書や領収証等で明らかにされている場合は、宿泊税の支払額は「租税公課」勘定で処理し、税区分は対象外(不課税仕入れ)となります。

課税仕入れとなるのは、宿泊料金部分の金額のみです。

このように、請求書や領収証等に宿泊税の金額が明記してある場合は、宿泊税の支払額は課税対象外(不課税仕入れ)として処理し、宿泊料金の本体価格のみが課税仕入れとなります。

この場合の仕訳は以下のようになります。

宿泊税の金額が記載されていない場合

宿泊税の金額が請求書や領収証等で明らかにされていない場合は、支払額の全額を課税仕入れとして処理します。

このように、請求書や領収証等に宿泊税の金額が明記されていない場合は、たとえ実際には宿泊税を支払っていたとしても、支払額の全額を課税仕入れとして計上します。

この場合の仕訳は以下のようになります。

(参考)宿泊税の金額の記載がない場合に課税仕入れにできる理由

「どうして請求書や領収証に宿泊税の金額が記載されていないときは全額課税仕入れにできるの?」と疑問に感じる方も多いのではないでしょうか?

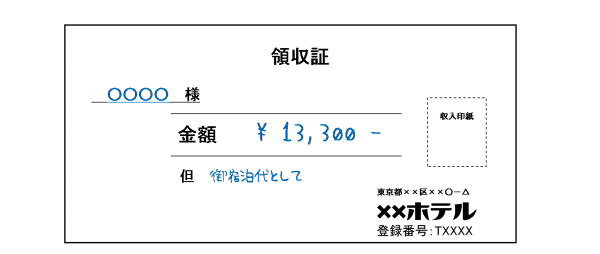

これは、宿泊客側の処理と宿泊施設側の処理を一致させるためです。

上記のタックスアンサーでも記載されているとおり、宿泊施設側は、宿泊税の金額を記載した請求書や領収証等を交付している場合は、宿泊税相当額を預り金等として処理することにより不課税として取り扱うことができます。

しかし、請求書や領収証等に宿泊税の金額を記載していない場合は、宿泊税も含めた全額を課税売上として計上しなければならないこととされています。

したがって、請求書や領収証等に宿泊税の金額が記載されている場合でも記載されていない場合でも、宿泊客側の処理と宿泊施設側の処理は表裏一体で一致することとなります。

(参考)入湯税やゴルフ場利用税も同様の考え方をする

温泉施設に入浴する際に支払う「入湯税」やゴルフ場でゴルフのプレーをした場合に支払う「ゴルフ場利用税」についても、宿泊税と同様に、請求書や領収証等にゴルフ場利用税の金額の記載があるかどうかで経理処理の方法が異なります。

詳しくは、次の記事をご覧ください。

まとめ

東京や大阪、京都などの一定の観光地で宿泊した際に支払う宿泊税は、サービスの対価ではなく税金の支払いなので、消費税の課税の対象外となります。

ただし、経理処理上の取り扱いは、宿泊施設から交付を受けた請求書や領収書等に宿泊税の金額の記載があるかどうかにより異なり、以下のように取扱います。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)