商品購入時に企業発行のポイントを使用した場合の値引額の考え方は、レシートの表記により「対価の値引きである場合」と「対価の値引きでない場合」とがあり、いずれに該当するかにより消費税の仕入税額控除の考え方が変わってきます。

今回は、ポイント使用額が「対価の値引きである場合」と「対価の値引きでない場合」のそれぞれの仕入税額控除の考え方について解説したいと思います。

自社発行ポイントの値引きは原則として対価からマイナス

自社発行ポイントとは、発行から利用までその事業者が独自に運営するものをいいます。

自社発行ポイントの利用に係る代金の値引きは、資産の譲渡等の値下げ販売であるため、原則として、ポイントの利用による値下げ後の金額が取引の当事者間で合意した対価の額となります。

なお、自社発行ポイントに係る消費税の原則的な取扱いについては、次の記事で詳しく解説しています。

レシートの表記次第では「対価の値引き」に該当しない場合がある

レシートの表記次第では、ポイントを使用したことにより「対価の値引き」が行われたとはいえないケースもあります。

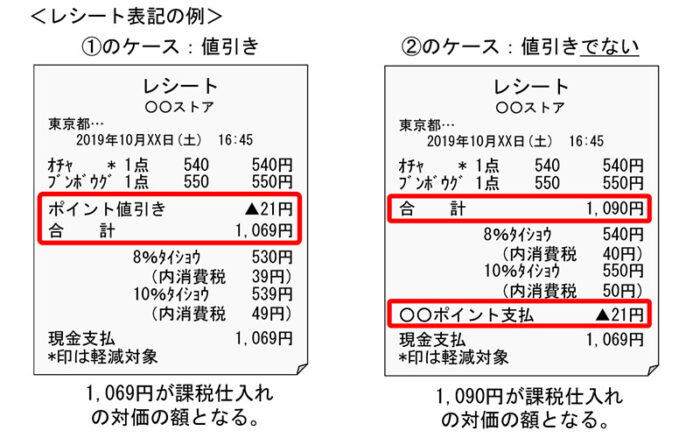

例えば、以下のイラストの場合、①左のレシートでは各商品の販売対価の額がポイント利用による値引後の金額として記載されているため、「対価の値引きである場合」に該当します。一方、②右のレシートでは、各商品の販売対価の額がポイント利用による値引前の金額で記載されているため、「対価の値引きであない場合」に該当します。

(出典-国税庁 タックスアンサーNo.6480『事業者が商品購入時にポイントを使用した場合の消費税の仕入税額控除の考え方』)

この場合、レシートの表記方法により、商品購入時にポイントを使用した場合、消費税の「課税仕入れに係る支払対価の額」はそれぞれ次のようになります。

② ポイント使用が「対価の値引きでない」場合には、商品対価の合計額(全額)

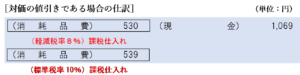

「対価の値引きである場合」の仕訳例

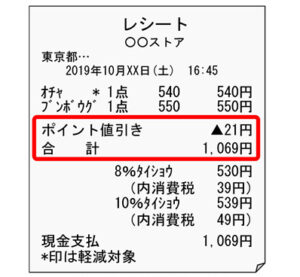

レシート(区分記載請求書等)に、8%対象商品と10%対象商品のポイント値引後の対価の額が記載されているため、ポイント使用が「対価の値引き」である場合に該当します。

この場合は、商品対価の合計額からポイント使用額を差し引いた金額(値引後の金額)が課税仕入れに係る支払対価の額となるため、仕訳は次のように行います。

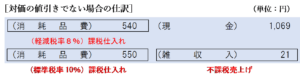

「対価の値引きでない場合」の仕訳例

レシート(区分記載請求書等)に、8%対象商品と10%対象商品のポイント値引後の対価の額が記載されておらず、値引前の金額で記載されているため、ポイント使用は「対価の値引き」であるとはいえず、「対価の値引きでない場合」に該当します。

この場合は、ポイント利用額を差し引く前の商品対価の合計額が課税仕入れに係る支払対価の額となり、ポイント使用額については「雑収入」(不課税売上げ)として処理します。

仕訳は次のように行います。

まとめ

商品購入時に企業発行のポイントを使用した場合の値引額の考え方は、レシートの表記方法により異なります。

レシートに8%対象商品と10%対象商品のそれぞれのポイント利用による値引き後の対価の額が記載されており、販売対価ポイント使用が「対価の値引き」である場合には、商品対価の合計額からポイント使用相当分の金額を差し引いた金額(値引後の金額)を課税仕入れとして計上します。

一方、レシートに8%対象商品と10%対象商品のそれぞれのポイント利用による値引き後の対価の額が記載されておらず、ポイント使用が「対価の値引きでない」場合には、商品対価の合計額(全額)を課税仕入れとして計上します。

関連記事

値引きが行われた場合の消費税の取扱いの基本的な考え方は、次の記事で詳しく解説しています。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)